как сэкономить на налогах при продаже ценных бумаг

Приветствую вас дорогие друзья.Скоро подача декларации 3-НДФЛ за отчётный налоговый период.

И те люди которые продавали акции.Могут сэкономить.Как?

Для тех кто ленив смотрите ролик:

Расчет налога на доход от реализации (продажи) ценных бумаг.

Инвестор 15 января 2019 приобрел 200 акций американской компании по цене 100 долларов за акцию. Комиссия брокера составила 5 долларов. Курс доллара на день сделки 56,6019.

12 декабря 2019 года он продал 200 акций по цене 110 долларов за акцию. Комиссия брокера составила 6 долларов. Курс доллара на день сделки 66,5022.

Расчет налога выглядит следующим образом:

Сумма дохода от продажи акций в рублях: (200 акций * $110 за акцию)*66,5022 = 1463048,4 рублей.

Расходы на приобретение акций: (200 акций * $100 за акцию)*56,6019 + $6*66,5022 + $5*56,6019 = 1132038 + 399,01 + 283,01 = 1132720,02.

Налогооблагаемая база: 1463048,4 — 1132720,02 = 330328,38 рублей.

Сумма налога: 330328,38*13% = 42942,69 рублей.

ТЕМ САМЫМ МЫ УМЕНЬШАЕМ НАЛОГОВУЮ БАЗУ!!!

Я сам лично буду пробовать данный способ когда буду заполнять декларацию

Если кто уже сталкивался с данной процедурой, напишите в комментарии.

Идёт далее:

Можно заметить, что в долларах прибыль составила всего 10%, а в рублях аж 29%! Это произошло из-за значительного роста курса доллара — акции покупались при курсе 59,60, а продавались по курсу 66,50. Это является важной и не всегда приятной особенностью зарубежных инвестиций. Впрочем, при обратной ситуации, если бы курс сначала был 66,50, а потом 59,60, то получилось бы, что в долларах получена прибыль, а в рублях убыток.

В данном примере инвестор купил 200 акций и продал 200 акций. А как рассчитывать налог, если пакет акций набирался частями и распродавался частями? В этом случае расчет налога должен производиться по методу FIFO (первый пришел — первый ушел). Например, инвестор сначала купил 100 акций, а через месяц докупил еще 100 акций. Потом он продал 100 акций, а через месяц продал оставшиеся 100 акций. В этом случае налог надо рассчитывать так, что инвестор сначала продал 100 акций, которые были куплены первыми, а потом продал 100 акций, которые были куплены вторыми.

Все совершенные сделки нужно указать в налоговой декларации и сделать аналогичные расчеты. Для активных трейдеров, у которых могут быть сотни сделок, это может стать большой проблемой. В этом случае можно сделать отдельную таблицу с расчетами, приложить ее к декларации 3-НДФЛ, а в декларации указать итоговую сумму доходов и расходов в рублях. Если вы совершали сделки с инструментами срочного рынка, то для них нужно делать отдельную таблицу с расчетами, так как это другой вид дохода.

С ЧЕГО Я ВЗЯЛ ЧТО МОГУ УМЕНЬШАТЬ НАЛОГОВУЮ БАЗУ?

1.На сайте https://www.nalog.ru/rn07/news/tax_doc_news/4947545/ ещё в 2014 году был указ (М.Р.Коков, начальник отдела камеральных проверок №1 Инспекции ФНС России №1 по г. Нальчику)

Видим внизу статью НК РФ 272. 7п, 7 под пункт.

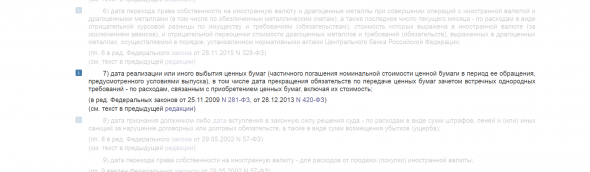

2.Заходим на сайт НК РФ http://www.consultant.ru/document/cons_doc_LAW_28165/c73a455e4a14c69cc2f524415edf50a4e5d33551/

Находим статью 272. в 7-ом пункте 7-ого подпункта написано

Значит в итоге все подтверждения есть тому что комиссии можно учитывать как затрату и этим самым уменьшать налоговую базу!

На этом всё у меня дорогие друзья, до свидания!

SNP1303 декабря 2019, 03:28в налоговой еще попросят официальные документы что покупали и продавали по такой цене и что комиссии были именно такие0

SNP1303 декабря 2019, 03:28в налоговой еще попросят официальные документы что покупали и продавали по такой цене и что комиссии были именно такие0 Юлия Протасова17 декабря 2020, 11:53Добрый день. Подскажите, как обстоят дела с Вашей поданной декларацией? Были ли со стороны налоговой какие-либо нарекания? Очень нравится Ваша подача материала, в 2021 году, впервые буду подавать такого рода 3-НДФЛ. Благодарю0

Юлия Протасова17 декабря 2020, 11:53Добрый день. Подскажите, как обстоят дела с Вашей поданной декларацией? Были ли со стороны налоговой какие-либо нарекания? Очень нравится Ваша подача материала, в 2021 году, впервые буду подавать такого рода 3-НДФЛ. Благодарю0