M&A Bristol-Myers - "Всё или ничего". Взгляд в будущее с Celgene

А. Крупнейшая сделка ($74 млрд) по приобретению Bristol-Myers Squibb (BMY) компании Celgene завершилась. Компания Celgene, согласно официальному заявлению от 20 ноября, входит в Bristol-Myers. Сделка предполагает выплату за каждую акцию Celgen денежными средствами $50 + 1 акция BMY. Также каждый акционер Celgene получил обязательство 1CVR=$9. Contingent Value Right (CVR) оплачивается при условии, если FDA США одобрит к применению 3 определенных лекарства из разработок Celgene. C 21 ноября CVRs торгуются на NYSE c тикером BQBBV, хотя компания заявила, что ее символ BMYRT. Действительно, Charles Schwab указывает в своей онлайн платформе тикер BMY/RT, а E*Trade — BMY.RT.

CVR — это игра, в которой на выходе для инвестора будет всё ($9) или ничего (0). Если одно из 3 лекарств не пройдет одобрение FDA (Food and Drug administration) к определенному сроку, всё обязательство обнулится. Неудивительно, что оно стоило на бирже 25 ноября $2,26, а не $7 или $8. Если считать равновероятными шансы успеха и неуспеха каждого из лекарств (по 50%), то вероятность реализации CVR составляет всего 12,5%. Но на Уолл-Стрит считают, что на самом деле вероятность успеха каждого из лекарств округленно равно 75%. Вероятность итогового успеха 0,75*0,75*0,75=42,2% Если сложить 42,2%+12,5% и поделить на 2 и умножить на $9, то получится цена СVR $2,46 — то есть близко к текущей биржевой цене.

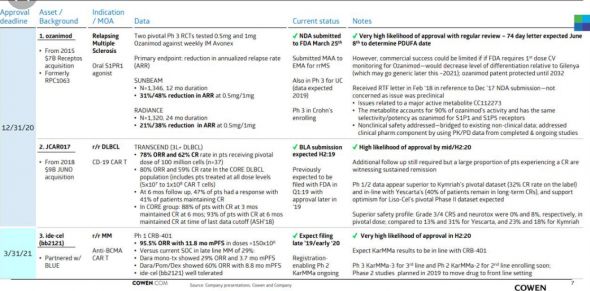

1.С точки зрения теории вероятности, рынок довольно осторожно оценивает возможности успеха CVR. Пока лишь одно из трех лекарств представлено FDA для одобрения ( новость июня 2019г.) Это — 1) ozanimod (средство против рассеянного склероза). Дата решения регулятора определена до 25 марта 2020г. По условию же CVR это должно произойти до 31 декабря 2020г., то есть запас времени значителен. Согласно статистике, вероятность одобрения FDA в среднем в сфере аутоиммунных заболеваний составляет 88,8% (Alacrita Consulting).

2. Компания обещала представить FDA Biological License application (BLA) по 2) liso-cel (онкология) до конца 2019г. По условию CVR одобрение FDA должно быть получено до 31 декабря 2020г. Согласно статистике, вероятность одобрения FDA в среднем в сфере онкологических заболеваний составляет 88%, но пока фаза 3 клинических исследований официальной подачей документов в FDA не резюмирована. На конференции American Societe of Gematology (ASH) 7-10 декабря 2019г. будет представлен доклад по liso-cel. Лекарство имеет 73% успех в ликвидации таргетируемых опухолей, что сопоставимо с конкурентами Gilead и Novartis, уже получивших одобрение регулятора. В отрасли полагают, что внимание FDA будет сосредоточено на вопросах безопасности использования liso-cel.

3. Временные рамки подачи Biological License application (BLA) по 3) ide-cel (bb2121) (онкология) определены первым полугодием 2020г. По условию CVR одобрение FDA должно быть получено до 31 марта 2021г. До конца 2019г. по результатам исследований (фаза 2) успешности применения этого средства против миеломы будет выпущен пресс-релиз. Надо сказать, что Международный фонд борьбы против миеломы с надеждой ждет итоговых позитивных результатов по ide-cel. Председатель фонда Durie считает, что это лекарство находится в первой линии на одобрение FDA в 2020г. Ещё в 2017г. FDA подарило ide-cel статус Breakthrough Therapy Designation (прорывное терапевтическое решение). Также поступило European Medicines Agency (EMA), указав в оценке PRIME (PRIority MEdicines) eligibility.

В соответствии с вышесказанным можно предполагать, что биржевая цена CVR, а также цена акции BMY будут активно реагировать на новости о подаче заявок (submission) компании в FDA по liso-cel и ide-cel (bb2121).

ниже слайд из презентации по CVR Cowen

Б. Завершение сделки для компании — позитивный фактор

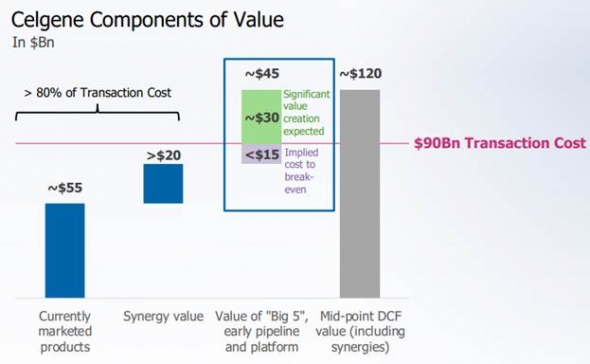

Стратегический фокус на развитие и финансовая зависимость от продажи узкого круга лекарств привел к идее покупки Bristol-Myers компании Celgene. Celgene обладает развитой платформой для производства новых продуктов, что, однако, пока не привело к прорывным результатам на рынке. Проблемы с маркетированием новых продуктов позволило Bristol-Myers приобрести Celgene относительно недорого. (10,2 P/E 2019 по цене Celgene 02.01.19) Такая оценка вполне законна, если сравнивать аналогичные сделки в отрасли, исходя из текущих мультипликаторов компаний.

Bristol-Myers Squibb — крупная биофармацевтическая компания, которая специализируется на создании инновационных препаратов для пациентов с тяжелыми заболеваниями, включая различные виды рака, ВИЧ/СПИД, сердечно-сосудистые заболевания, гепатит и прочие. Около 60% выручки в 2018 г. компании обеспечили продажи препаратов Opdivo (иммунотерапия рака) и Eliquis (кардиология), на которые BMY имеет эксклюзивные права до 2026-2028гг. Слияние в США и Европе создаст в перспективе лидера биофармацевтического сектора — №1 в онкологии и №1 в кардиологии.

Презентация компанией эффекта в $30 млрд от приобретения Celgene, $90 млрд издержек сделки M&A включает долги Celgen

Однако для получения разрешения антимонопольных органов на сделку «десятилетия» в биофармацевтике Celgene пришлось продать перспективное направление Otezla (средство против псориаза) за $13,4 млрд компании Amgen. Сделка по продаже этого актива совершается, согласно заявлениям, сразу после присоединения Celgene к BMY. Между прочим, цена сделки удивила рынок, аналитики не ожидали увидеть столь большие цифры по цене Otezla — выше $10 млрд. Amgen позже «оправдывался» тем, что цена покупки для него с учетом последующих налоговых льгот составляет «только» $11,2 млрд.

В результате Bristol-Myers существенно облегчает свое долговое бремя. Если раньше предполагалось, что в результате проведения сделки по приобретению долг Bristol-Myers к концу 2019г. возрастет c $6 млрд до $58,3 млрд. Теперь оценка долга снизилась до $45 млрд, что снижает и вероятность снижение рейтингов со стороны агентств Moody's и S&P Global Ratings, о возможности чего последние предупреждали.

Вопреки заявлениям, что средства от продажи Otezla будут направлены в первую очередь на погашение долга, менеджмент Bristol-Myers не стал пересматривать на конференц-колле 31 октября свои оценки долгового обременения. Как и весной 2019г., прогнозируется соотношение Debt/EBITDA на конец 2020 < 2,5, а в 2023 < 1,5.

Ещё в августе (26.08) в связи с продажей Otezla компания увеличила объем обратного выкупа акций c $5 млрд до $7 млрд. Buy-back начинается после завершения сделки по объединению. По прогнозу компании, программа будет завершена к концу 2-ого квартала 2020 года. На конференц колле 31 октября, кроме того, было подтверждено намерение увеличивать дивидендные выплаты акционерам. Последние 4 квартала компанией выплачивалось по $0,41 на акцию, — доходность около 2,9% годовых при цене $56,6. Не исключено, что зимой 2020 компания объявит об увеличении выплат.

С. Проблема оценки сделки по приобретению Celgene

В 2023 г. истекает срок патента основного препарата Revlimid, это 63% продаж Celgene в 2018 г. После истечения срока патента продажи Revlimid, по прогнозам, существенно снизятся. Зависимость от одного лекарства – блокбастера является внутренней проблемой Celgene. Она является основной причиной относительно низкой оценки компании к концу 2018 г.

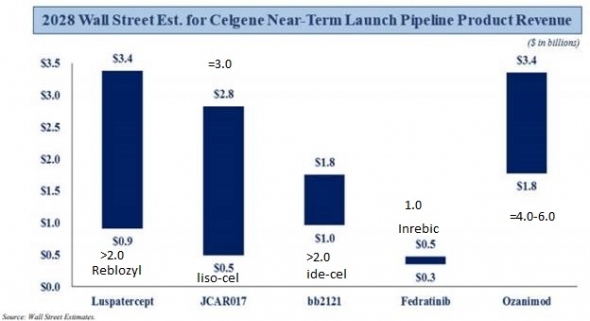

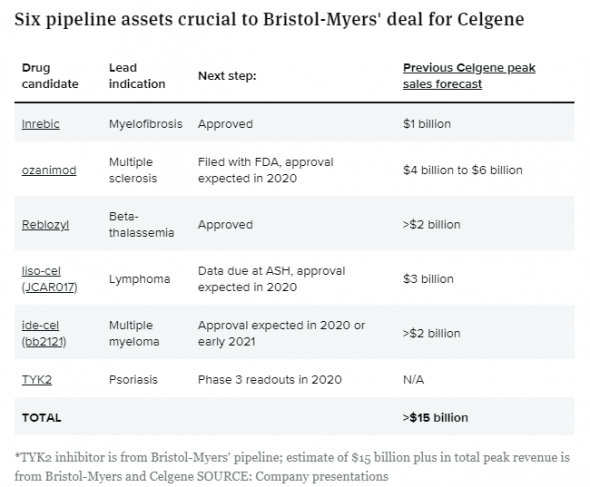

Второй вопрос вызывает оценка будущих потоков компании Celgene. Согласно комбинированной оценке менеджмента Celgene, ее выручка (с Otezla) составит $18,2 млрд в 2028 г. За 2018г компания отчиталась за $15,3 млрд. Учитывая необходимость замещения Revlimid, такой итог в 2028 г. потребует ряд удачных запусков новых лекарств-блокбастеров. Согласно оценке Bristol-Myers, 5 ведущих запусков, которые еще должны получить одобрение FDA, будут давать в 2028 г. $10,9 млрд продаж.

Как указывает основной критик сделки Starboards, эта величина – $10,9 млрд — находится на верхней границе оценок аналитиков Wall Street. Оценка продаж по 5 ведущим запускам колеблется от $4,5 млрд до $11,9 млрд при медиане $6,8 млрд. Однако отметим, что на сумма оценки BMY пиковых продаж всех 5 продуктов дают величину значительно большую величину — от (минимум) $12 млрд и выше ($15 млрд).

Ниже приведена диаграмма Starboards, в которую автор текста добавил цифры оценки менеджемента BMY пиковых продаж (со знаками =,>)

Необходимая жертва. «Ушедшая» к Amgen Otezla составляла 11% продаж в 2019г. (9 мес.) продаж Celgene. Если вычесть долю Otezla из финрезультатов компании и добавить финрезультаты Bristol-Myers, то получится оценка чистой прибыли по GAAP за 2019 г. в объеме $12,405 млрд. При текущей капитализации (finance.yahoo) 132,8 млрд (цена акции $56,6) это дает оценку P/E 2019г. по GAAP 10,7. Это невысокое значение мультипликатора, особенно при сравнении с компаниями биофармацевтического сектора.

Подчеркнем, что проблема замещения Revlimid в долгосрочном будущем продолжает учитываться инвесторами. Пока процесс продаж новых лекарств не запущен, приходится выбирать между оптимитичными оценками менеджмента большой биофармацевтической компании и осторожными оценками некоторых отраслевых аналитиков. Однако при существующем заделе текущих позитивных новостей, включая неплохие отчеты обеих компаний, цена вполне может дойти в 2019 году до $60 и даже выше. Аналитический консенсус Marketscreener дает средний таргет 15 аналитиков по цене акции Bristol-Myers $64,18.

D. Позитивные сдвиги.

Согласно презентациям Bristol-Myers, компания рассчитывает на 5 ведущих запусков продуктов Celgene. В 2019 году FDA уже одобрила использование двух из них. 16 августа 2019г. получил зеленую дорогу на рынок Inrebic (fedratinib). 8 ноября 2019г. получил одобрение Reblozyl (luspatercept) (гематология). Курс годового лечения Reblozyl обойдется, между прочим, более чем в $170 тыс. В апреле 2020г. FDA рассмотрит вопрос о расширении сферы использования Reblozyl.

С 1 октября 2019г. по программе Medicare началось покрытие пациентов, использующих весьма дорогостоящую CAR-T терапию. Это позитивное событие для инвесторов в акции Bristol-Myers. 2 лекарства, условия по которым включены в торгуемое на бирже обязательству CVR, — liso-cel и ide-cel относятся как раз к области CAR-T.

https://www.biopharmadive.com/news/celgene-win-fda-approval-luspatercept-reblozyl-beta-thalassemia/566968/

что такое Car-T терапия.

«Важнейшую роль в распознавании и уничтожении чужеродных клеток играют особые иммунные клетки — Т-лимфоциты. Но сами по себе наши лимфоциты недостаточно сильны и специфичны, чтобы справляться с опухолями. Поэтому возникла идея их генноинженерной модификации, чтобы улучшить распознавание опухолевых клеток и усилить иммунный ответ.

Итак, у пациента из крови забирается определенное количество Т-лимфоцитов. Затем их «перепрограммируют» вне человеческого тела, вводя искусственную ДНК. В результате на их поверхности вместо обычных белков-рецепторов оказываются новые, ранее не существовавшие в природе белки. Это и есть химерные антигенные рецепторы (CAR). Они как бы собраны из разных частей — отсюда и название «химерные».

За счет той части, которая находится с внешней стороны иммунной клетки, химерный рецептор получает способность очень точно узнавать нужные опухолевые клетки...» podari-zhizn.ru/main/node/33467

E. Выводы

В мае 2019 года я сделал следующие выводы:

-1.«Ближайший год не даст новых сильных аргументов за или против сделки по приобретению Celgene. Перед новостью о сделке акция (2 января) стоила $52,43. Вполне теперь может быть игра вверх к $50 (сейчас цена $46,5) после того, как рынок переучел часть страхов по сделке.»

Теперь. — 2020г. даст индикацию относительно правильности стратегического выбора Bristol-Myers объекта приобретения. Достижение ценой акции уровня $60 на горизонте 3-4 месяцев вовсе не выглядит фантастическим.

— 2. «Рисковая компонента сделки в части оценки доходов от будущих лекарств очень велика, но объем долгового обременения компания является терпимым с точки зрения текущего потока доходов обеих компаний.»

Теперь. — Продажа по высокой цене Otezla снизила опасения относительно долгового обременения.

— 3. «Через несколько месяцев рынок будет особенно чувствителен к новостям по продвижению новых лекарств из списка топ-6, заявленных Bristol-Myers как потенциальные лидеры продаж.»

Продажа Otezla, одобрение FDA liso-cel и ide-cel способствовали позитивной динамики акции. Также имела немалое значение промежуточная публикация позитивных результатов (22 октября) об использовании дуэта Opdivo-Yervoy (CM-9LA) в лечении раковых больных. Opdivo, напомним, — это основной блокбастер BMY. Между прочим, помимо прямого позитивного эффекта по акции BMY, эта новость об успехах дуэта Opdivo-Yervoy (CM-9LA) сказалась негативно на акции конкурента Merck. Напротив, неудачи на этом направлении (дуэта Opdivo-Yervoy) будут негативны восприняты уже для BMY. Так, небольшой ушат холодной воды был вылит 20 ноября, когда было сказано, что эта связка работает удачно не во всех случаях.

— 4. «Новости по компании будут преломляться через призму предстоящего слияния и мультиплицировать эффект в повышенной волатильности. Так, хороший отчет компании Bristol-Myers за первый квартал был принят очень благосклонно.»

Отчет 3 квартала (31.10.2019) был лучше ожиданий и по прибыли на акцию, и по выручке, несмотря на замедление роста продаж ведущего лекарства Opdivo. Текущие успехи Bristol-Myers способствуют сохранению общего позитивного фона вокруг акции на горизонте до начала 2020 года.

Душин Олег

Воронов Дмитрий27 ноября 2019, 07:27Спасибо автору за глубокий анализ.0

Воронов Дмитрий27 ноября 2019, 07:27Спасибо автору за глубокий анализ.0 Запорожец27 ноября 2019, 08:43Спасибо!0

Запорожец27 ноября 2019, 08:43Спасибо!0 Вадим Джог27 ноября 2019, 11:42Спасибо!0

Вадим Джог27 ноября 2019, 11:42Спасибо!0 Анастасия Павлова28 декабря 2019, 05:20ЭТО. ПРОСТО. ОБАЛДЕННО!0

Анастасия Павлова28 декабря 2019, 05:20ЭТО. ПРОСТО. ОБАЛДЕННО!0