26 ноября 2019, 12:00

NASDAQ как неплохой инвестиционный фильтр

Крисмас ралли продолжает радовать любителей ненастоящего роста, так что внесу свой вклад в дело увеличения бычьего сантимента. Да-да, если все уже в лонге, то как-же оно может вырасти? Святая правда, сантимент нашефсе, обмани всех прямо сейчас.

Известно, что любой индекс фондового рынка--это во многом ошибка выжившего. Как ни странно, лично я не особо задумывался на тему насколько именно это ошибка выжившего. Тому есть объяснение, конечно. На суверенном фондовом рынке игра своя, особенная, и ошибка выжившего тут не особо ощущается. Выживают все ибо недра богатые. Условно, индекс вообще не меняется, как торгуются в нем госы и/или олигархи, так и торгуются. Куда ж они денутся, нефти у нас много, на сферический Санкт-Петер-Бург в вакууме и поддержку всяких криворуких отливателей в бетон еще надолго хватит, а несферические потерпят, невелики баре то. Поэтому торгуя ру рынок о таких вещах и не задумываешься.

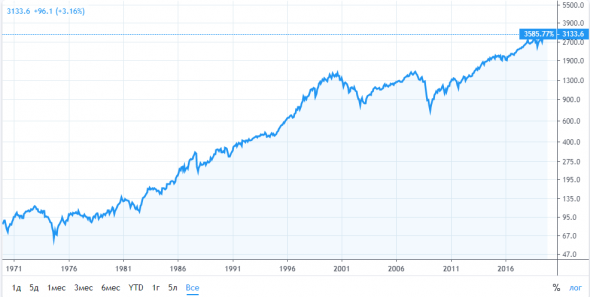

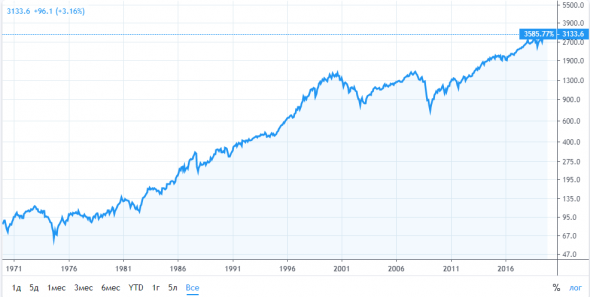

Однако, бывает и совсем другая ситуация. Вот индекс NASDAQ100:

Логарифмический масштаб, взято с tradingview. Что здесь поражает лично меня? Это то, что этот график похож на наклонную прямую. Весьма сильно похож. Для сравнения: любимый RTSI:

(Лог скейл, график с tradingview). Как то оно и в голову не придет назвать эту кривулю прямой, хотя тут и меньше временная выборка. А вот с насдаком очень даже приходит.

Что такое NASDAQ? Это сто условно лучших компаний США. Правила входа таковы:

The most important selection eligibility criteria for a company to be added to the index are:

— Primary US listing on the NASDAQ Global Select Market or the NASDAQ Global Market.

— Not a financial company.

— Average daily trading volume of at least 200,000 shares

— The company’s stock must be “seasoned”, meaning that it has been listed on NASDAQ or NYSE for at least three full months.

http://siblisresearch.com/data/historical-components-nasdaq/

В общем-то, не сказать что это что-то супер заумное. Обычный здравый смысл. Но результат неплох. Для сравнения, индекс S&P500:

Тоже конечно просится на прямую, но тут она имхо не такая явная. Например, потерянное десятилетие 2000--2010 здесь смотрится как некоторая самостоятельная сущность. А на насдаке 2000-2010 это просто какие-то выбросы на одной большой длинной прямой.

Почему это так? Возможно, дело в количестве акций? Может, это из-за того, что в NASDAQ100 их меньше чем в S&P500? Для сравнения, индекс NASDAQ Composite, который есть просто индекс условно всех акций, торгуемых на NASDAQ:

Да та же по сути прямая, что и NASDAQ 100. Значит, дело просто в самой бирже NASDAQ. Такая вот она, эта биржа.

Что отсюда следует? Это как минимум, интересно. Ну и модель прямой с выбросами от нее позволяет придумать простые и изящные торговые правила. То есть не тупо B&H, ибо просадка в пять раз типа как на крахе dot.com как-то не возбуждает. А что-то чуть-чуть похитрее, вариантов немало.

Выводы. Если мы верим в прогресс человечества и способность правил биржи NASDAQ этот прогресс улавливать--то имеем неплохую инвестиционную торговую систему.

Чем это торговать? Есть ETF типа QQQ, через которые можно вложить по сути любые суммы. Если это трасты, то есть они обязаны вкладываться в акции своего трекируемого индекса--то риски краха фонда условно невелики. ETN конечно не стоит--ETN вообще надо условно всегда шортить :). Есть относительно недорогие фьючерсы на NDX, например, micro e-mini стоит 17к.

Известно, что любой индекс фондового рынка--это во многом ошибка выжившего. Как ни странно, лично я не особо задумывался на тему насколько именно это ошибка выжившего. Тому есть объяснение, конечно. На суверенном фондовом рынке игра своя, особенная, и ошибка выжившего тут не особо ощущается. Выживают все ибо недра богатые. Условно, индекс вообще не меняется, как торгуются в нем госы и/или олигархи, так и торгуются. Куда ж они денутся, нефти у нас много, на сферический Санкт-Петер-Бург в вакууме и поддержку всяких криворуких отливателей в бетон еще надолго хватит, а несферические потерпят, невелики баре то. Поэтому торгуя ру рынок о таких вещах и не задумываешься.

Однако, бывает и совсем другая ситуация. Вот индекс NASDAQ100:

Логарифмический масштаб, взято с tradingview. Что здесь поражает лично меня? Это то, что этот график похож на наклонную прямую. Весьма сильно похож. Для сравнения: любимый RTSI:

(Лог скейл, график с tradingview). Как то оно и в голову не придет назвать эту кривулю прямой, хотя тут и меньше временная выборка. А вот с насдаком очень даже приходит.

Что такое NASDAQ? Это сто условно лучших компаний США. Правила входа таковы:

The most important selection eligibility criteria for a company to be added to the index are:

— Primary US listing on the NASDAQ Global Select Market or the NASDAQ Global Market.

— Not a financial company.

— Average daily trading volume of at least 200,000 shares

— The company’s stock must be “seasoned”, meaning that it has been listed on NASDAQ or NYSE for at least three full months.

http://siblisresearch.com/data/historical-components-nasdaq/

В общем-то, не сказать что это что-то супер заумное. Обычный здравый смысл. Но результат неплох. Для сравнения, индекс S&P500:

Тоже конечно просится на прямую, но тут она имхо не такая явная. Например, потерянное десятилетие 2000--2010 здесь смотрится как некоторая самостоятельная сущность. А на насдаке 2000-2010 это просто какие-то выбросы на одной большой длинной прямой.

Почему это так? Возможно, дело в количестве акций? Может, это из-за того, что в NASDAQ100 их меньше чем в S&P500? Для сравнения, индекс NASDAQ Composite, который есть просто индекс условно всех акций, торгуемых на NASDAQ:

Да та же по сути прямая, что и NASDAQ 100. Значит, дело просто в самой бирже NASDAQ. Такая вот она, эта биржа.

Что отсюда следует? Это как минимум, интересно. Ну и модель прямой с выбросами от нее позволяет придумать простые и изящные торговые правила. То есть не тупо B&H, ибо просадка в пять раз типа как на крахе dot.com как-то не возбуждает. А что-то чуть-чуть похитрее, вариантов немало.

Выводы. Если мы верим в прогресс человечества и способность правил биржи NASDAQ этот прогресс улавливать--то имеем неплохую инвестиционную торговую систему.

Чем это торговать? Есть ETF типа QQQ, через которые можно вложить по сути любые суммы. Если это трасты, то есть они обязаны вкладываться в акции своего трекируемого индекса--то риски краха фонда условно невелики. ETN конечно не стоит--ETN вообще надо условно всегда шортить :). Есть относительно недорогие фьючерсы на NDX, например, micro e-mini стоит 17к.

Читайте на SMART-LAB:

Экспортёры в Индексе МосБирже. Кто выигрывает от более слабого рубля

Новости о вероятном ужесточении бюджетного правила уже привели к заметному ослаблению рубля. На этом фоне мы решили рассмотреть, кому в Индексе МосБиржи выгоден более слабый рубль и почему такие...

18:41

EUR/GBP: Бетонный пол и медвежий капкан — покупатели готовят прорыв крепости?

Кросс-курс EUR/GBP изменил тактику: вместо немедленной реализации «бычьего флага» цена перешла к классическому ретесту. Котировки откатились к пробитой локальной нисходящей линии и одновременно...

19:29

А вообще, даже такой простой критерий отбора, как в СП500 и в наждаке, позволяет вычленять «сильные» акции. Хотя бы за счет отсева тех, кто дышит на ладан. Похоже, это универсальная конструкция.