ОГК-2 разбор отчета за 3 кв. 2019 года.

Отчет вышел ожидаемо сильный.

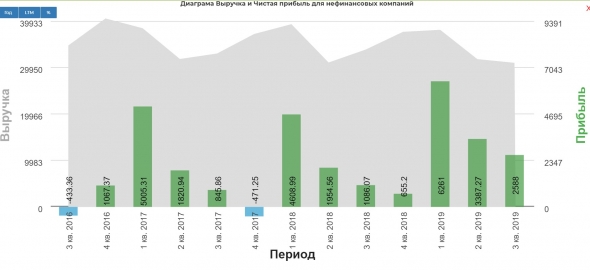

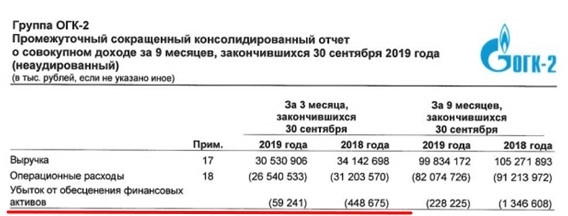

В 3 кв. выручка снизилась на 10,6% по сравнению с аналогичным периодом прошлого года. При этом прибыль выросла на 138,4%!

Причина кроется в снижении операционных расходов на 15% в 3 кв. 2019 года по сравнению с 3 кв. 2018 года.

Запуск 2 энергоблоков Грозненской ТЭС также оказало влияние на финансовые результаты. Запуск состоялся 19 декабря 2018 года и 28 июня 2019 года.

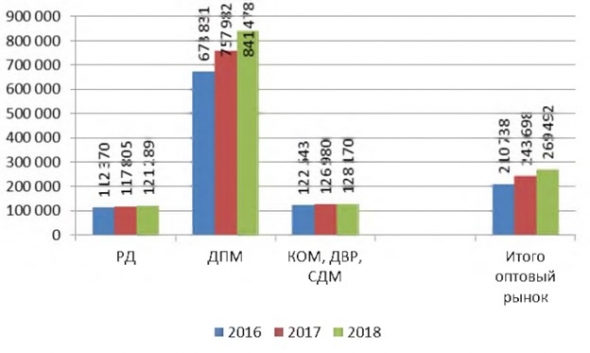

Тарифы на ДПМ в разы выше обычных.

А новые мощности гораздо эффективнее старых, что и позволяет сокращать расходы.

Напомню, пик платежей в ОГК-2 приходится на 2020-2021 год.

Убыток от обесценения финансовых активов в этом году незначительный.

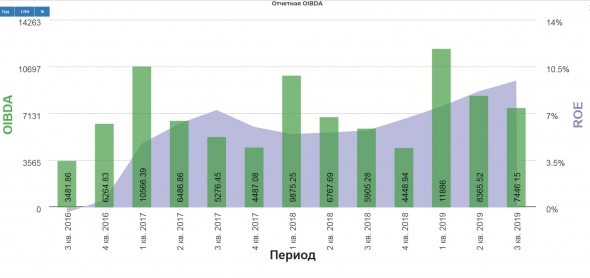

В 3 квартале 2019 года EBITDA выросла на 25,4% по сравнению с 3 кв. 2018 года.

Чистый долг по сравнению со 2 кв. 2019 года не изменился из-за выплаты дивидендов.

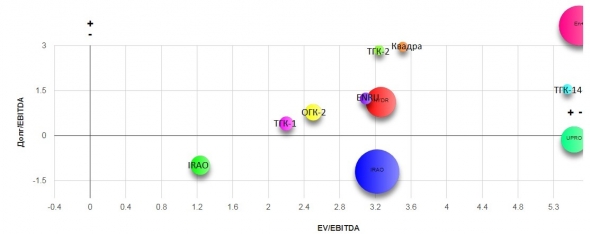

Мультипликаторы.

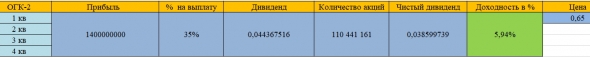

Давайте прикинем размер дивидендов.

Прибыль LTM 12 891. Предположим, что в 4 квартале прибыль также удвоится, тогда LTM составит порядка 14 млрд. При выплате 35% чистой прибыли на дивиденды див. доходность составит 5,94% чистыми.

Мы с вами знаем о желании Газпрома постепенно увеличить payout до 50%.

Если предположить, что payout в этом году вырастет до 40%, див. доходность составит 6,8%.

Моя группа в вк.

Мой телеграм канал.

Данный обзор не является индивидуальной инвестиционной рекомендацией, автор статьи не осуществляет деятельность по инвестиционному консультированию.

Павел13 ноября 2019, 17:41Для электроэнергетики ебитда не используется профаналитиками из-за больших капексов-1

Павел13 ноября 2019, 17:41Для электроэнергетики ебитда не используется профаналитиками из-за больших капексов-1