11 ноября 2019, 14:13

Включение Saudi Aramco в индексы MSCI может существенно снизить вес акций российских нефтяников - Финам

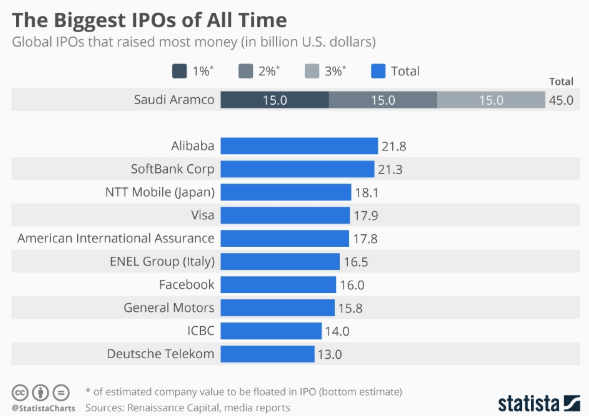

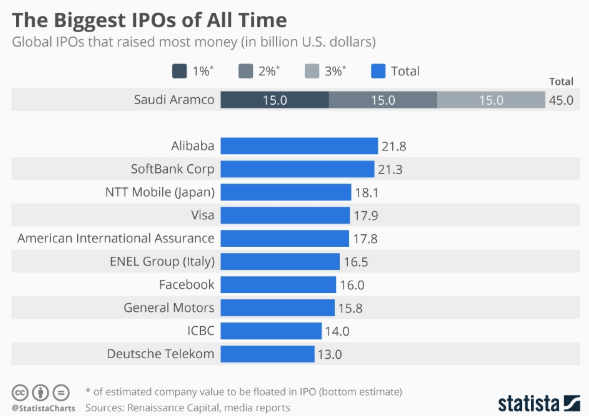

Саудовская Aramco, крупнейшая в мире нефтяная компания опубликовала проспект эмиссии на 658 страниц и заявила, что 5 декабря объявит окончательную цену своих акций, а торги начнутся 11 декабря на местной фондовой бирже Tadawul. IPO Aramco может оказаться крупнейшим за всю историю, превысив почти 22 миллиарда долларов, привлеченных Alibaba в 2014 году.

Aramco — гигант в нефтяном бизнесе, который добывает 10% нефти в мире. В прошлом году компания получила чистую прибыль в размере 111 миллиардов долларов. Прибыль почти 2 раза больше Apple и во много раз доход превышает её главных конкурентов, таких как Exxon Mobil и Royal Dutch Shell.

Saudi Aramco обладает самыми большими запасами углеводородов: по системе SPE‑PRMS, на конец 2018 года запасы на месторождениях составляли 336, 2 млрд барр (261,5 млрд барр. запасы нефти, 36,1 млрд барр. газового конденсата и 233,8 трлн куб. футов природного газа). Доказанные запасы углеводородов почти в пять раз больше, чем совокупные запасы пяти главных конкурентов.

По оценкам ОПЕК спрос на нефть в мире с 2018 по 2040 годы увеличится на 11,9%, до 110,6 миллиона баррелей в сутки, что на 1,1 миллиона баррелей ниже предыдущей оценки, согласно докладу World Oil Outlook 2040. Таким образом, ОПЕК полагает, что спрос за 22 года вырастет на 11,9 миллиона баррелей в сутки – с 98,7 миллиона баррелей в день в 2018 году. При этом к 2024 году спрос составит 104,8 миллиона баррелей в день, что на 6,1 миллиона баррелей, или 6% выше по сравнению с 2018 годом.

Fitch снизило суверенный долгосрочный кредитный рейтинг Саудовской Аравии с «А+» до «A» со «стабильным» прогнозом, отметив «геополитическую уязвимость» ближневосточного королевства на фоне растущей напряженности в регионе. Это связано с атакой дронов и крылатых ракет по нефтяной инфраструктуре, что привело к временной приостановке более половины нефтедобычи страны.

Параметры размещения. 17 по 28 ноября — подписка на IPO для физических лиц, а 17 ноября по 4 декабря — для институциональных инвесторов. Индивидуальные инвесторы смогут купить 0,5% акций в ходе IPO, лимит для институциональных (квалифицированных) инвесторов пока неизвестен. Ранее Bloomberg сообщал, что компания разместит до 2% своих акций на общую сумму в 40 млрд долл., таким образом общая стоимость компании составит 2 трлн долл. Такая капитализация сделала бы компанию самой дорогой в мире, превзойдя нынешнего лидера Apple.

Большая часть поступлений от размещения, скорее всего, не пойдет на деятельность Aramco, а в Фонд государственных инвестиций, который используется для перестройки экономики от нефтяной зависимости.

Компания не будет проводить дополнительный листинг акций в течение 6 месяцев после начала торгов акциями на бирже, а государство не сможет продавать акции на рынке в течение 12 месяцев. Банки-андеррайтеры: Citigroup Saudi Arabia, Goldman Sachs International, J.P. Morgan Securities plc, Morgan Stanley & Co. International plc, Merrill Lynch Kingdom of Saudi Arabia, Credit Suisse Securities (Europe) Limited, HSBC Saudi Arabia.

ГК «Финам»

Aramco — гигант в нефтяном бизнесе, который добывает 10% нефти в мире. В прошлом году компания получила чистую прибыль в размере 111 миллиардов долларов. Прибыль почти 2 раза больше Apple и во много раз доход превышает её главных конкурентов, таких как Exxon Mobil и Royal Dutch Shell.

Saudi Aramco обладает самыми большими запасами углеводородов: по системе SPE‑PRMS, на конец 2018 года запасы на месторождениях составляли 336, 2 млрд барр (261,5 млрд барр. запасы нефти, 36,1 млрд барр. газового конденсата и 233,8 трлн куб. футов природного газа). Доказанные запасы углеводородов почти в пять раз больше, чем совокупные запасы пяти главных конкурентов.

По оценкам ОПЕК спрос на нефть в мире с 2018 по 2040 годы увеличится на 11,9%, до 110,6 миллиона баррелей в сутки, что на 1,1 миллиона баррелей ниже предыдущей оценки, согласно докладу World Oil Outlook 2040. Таким образом, ОПЕК полагает, что спрос за 22 года вырастет на 11,9 миллиона баррелей в сутки – с 98,7 миллиона баррелей в день в 2018 году. При этом к 2024 году спрос составит 104,8 миллиона баррелей в день, что на 6,1 миллиона баррелей, или 6% выше по сравнению с 2018 годом.

Fitch снизило суверенный долгосрочный кредитный рейтинг Саудовской Аравии с «А+» до «A» со «стабильным» прогнозом, отметив «геополитическую уязвимость» ближневосточного королевства на фоне растущей напряженности в регионе. Это связано с атакой дронов и крылатых ракет по нефтяной инфраструктуре, что привело к временной приостановке более половины нефтедобычи страны.

Параметры размещения. 17 по 28 ноября — подписка на IPO для физических лиц, а 17 ноября по 4 декабря — для институциональных инвесторов. Индивидуальные инвесторы смогут купить 0,5% акций в ходе IPO, лимит для институциональных (квалифицированных) инвесторов пока неизвестен. Ранее Bloomberg сообщал, что компания разместит до 2% своих акций на общую сумму в 40 млрд долл., таким образом общая стоимость компании составит 2 трлн долл. Такая капитализация сделала бы компанию самой дорогой в мире, превзойдя нынешнего лидера Apple.

Большая часть поступлений от размещения, скорее всего, не пойдет на деятельность Aramco, а в Фонд государственных инвестиций, который используется для перестройки экономики от нефтяной зависимости.

Компания не будет проводить дополнительный листинг акций в течение 6 месяцев после начала торгов акциями на бирже, а государство не сможет продавать акции на рынке в течение 12 месяцев. Банки-андеррайтеры: Citigroup Saudi Arabia, Goldman Sachs International, J.P. Morgan Securities plc, Morgan Stanley & Co. International plc, Merrill Lynch Kingdom of Saudi Arabia, Credit Suisse Securities (Europe) Limited, HSBC Saudi Arabia.

Акции Saudi Aramco скорее всего будут включены в индексы MSCI и FTSE, что приведет к существенному снижению веса акций российских нефтяных компаний в индексах и оттоку средств из фондов в объёме около $200 млн по оценкам ВТБ.Переход Сергей

Российским инвесторам, скорее всего, акции Aramco будут пока недоступны. Но и с точки зрения целесообразности их покупки не име.т никакого смысла – российские компании имеют мультипликаторы значительно ниже. Тем более, пока компания не получит рыночную оценку на ведущих фондовых биржах существует риски значительной коррекции её стоимости.

ГК «Финам»

0 Комментариев