29 октября 2019, 11:51

Обобщенная модель ценообразования опционов. Часть 4. Уравнение реализации

Читайте на SMART-LAB:

Евро игнорирует хороший ВВП: рынок прайсит риск ускорения роста ИПЦ

Евро четвертую сессию подряд отступает против доллара и во время лондонской сессии держится чуть выше 1.1850, постепенно сдавая важный психологический плацдарм на 1.19. Предварительные...

13.02.2026

Сделки в портфеле ВДО

Если Индекс ОФЗ (RGBI) пробьет вверх 116,91 п., то в портфеле PRObonds ВДО сокращаем короткую позицию во фьючерсе на него с ~2,5% до 2,3% от активов.

Телеграм: @AndreyHohrin

Не...

13.02.2026

Решение ЦБ поддержит экономику, долговой и фондовый рынки

На первом заседании в текущем году Банк России в шестой раз подряд снизил ключевую ставку – на 50 б.п., до 15,5%. На этот раз решение оказалось мягче ожиданий аналитиков «Финама» (16%)....

13.02.2026

Аренадата чудом выполнила гайденс. Сравнение с сектором по мультипликаторам. Прогноз результатов и дивидендов за 2025 год.

Вчера Аренадата опубликовала пресс-релиз . За 2 дня после выхода новостей акции росли максимально до +28%.

Фокус пресс-релиза не на результате, а на том, что компания выполнила гайденс. Сам...

12.02.2026

Какие ещё формулы? «Дэнги давай!»

Поскольку правила отправки ЛС (не хватает рейтинга) исключают возможность отправки, пишу сюда.

В Евангелии от Матфея (гл. 7, ст. 6) приведены слова из Нагорной проповеди Иисуса Христа (рус. пер.): «Не давайте святыни псам и не бросайте жемчуга вашего перед свиньями, чтобы они не попрали его ногами своими и, обратившись, не растерзали вас».

(upd: ch5oh «минусанул» и самовыпилился из ленты

=) Собственно, круг замкнулся.

Вы предлагаете конкретную модель волатильности случайного процесса, отчаянно отказываясь при этом называть процесс «случайным». Затем получаете решения, в которые формулы Башелье и Блека-Шолза входят как частные случаи.

Означает ли это, что Вы действительно включили в свой мат.аппарат «неслучайные» процессы? Имхо, "нет, не включили". Да это и невозможно сделать, не описав в явном виде их свойства и не построив вокруг этих свойств исчерпывающую теорию. Подобную той, которая была выстроена вокруг винеровских процессов и вокруг фрактального броуновского движения.

С уважением.

Kurbakovsky, Вы неявно сделали массу предположений и допущений (о чем была развернутая дискуссия в предыдущих топиках). В итоге путем очень сложных (и местами нестрогих) рассуждений пришли к обычному случайному процессу типа

dF = sigma(F;t) * dW

подставили в него конкретный вид гладкой функции sigma(F;t) и получили в этом частном случае решение, которое вроде как удовлетворительно описывает наблюдаемые в стаканах цены опционов.

Прекрасный результат. Отличный.

Где планируете брать исторические цены опционов?

Минутная подвижность и ее прогнозирование для меня неизмеримо ближе и понятнее. Жду следующую часть.

Замечали что-либо подобное? Если сочтете возможным, напишите, пожалуйста.

Kurbakovsky, жаль. У меня все построено на них. В тот период упорство было уникальным, неторопливым, подобного не было ни до, ни после.

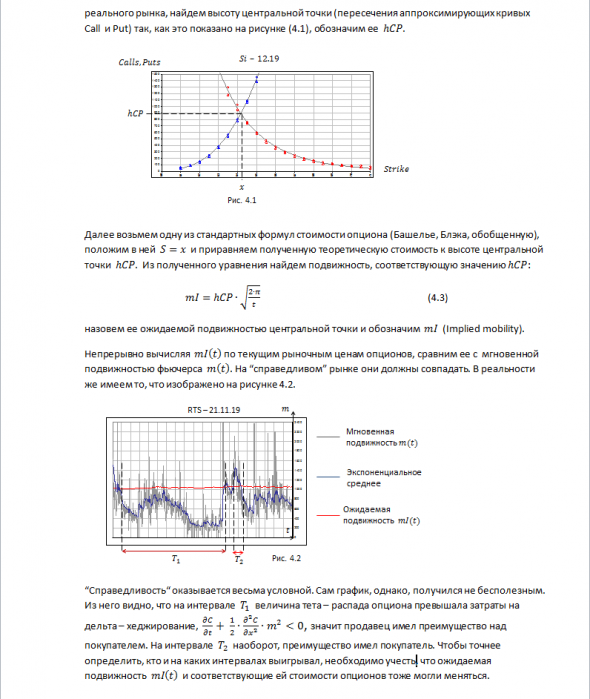

Попробовал посчитать так mI = hCP*Sqrt(2*Pi/T), где T — остаток времени до экспирации в долях года. И получаются что-то уж слишком большие числа. На порядок больше, чем текущая мгновенная подвижность.

Вот пример: серия RTS-12.19M191219, фьюч 141610п, T=0.13748, hCP=3920п. mI получилась 26500п. А мгновенную подвижность у RTS-12.19 сейчас показывает где-то 1000п, ну максимум 2000п. Подскажите, пожалуйста, где может быть ошибка?

Еще, если можно, уточню: в (4.4) итоговый результат R — это прогноз как изменится PnL дельта-нейтрального портфеля через промежуток времени delta_T при условии, что реализованная подвижность за это время будет mR, а ожидаемая подвижность изменится на delta_mI?

И греки (Theta, Gamma, Vega) в последней формуле считаются просто по БШ?

Греки можно считать по БШ, но с учетом того, что все размерности другие. Отвечать «головой» готов только за собственные формулы. Если использовать БШ, то нужно учитывать еще и кривую волатильности, я не знаю, как это делать