28 октября 2019, 19:04

НМТП - как правильно освоить бюджет

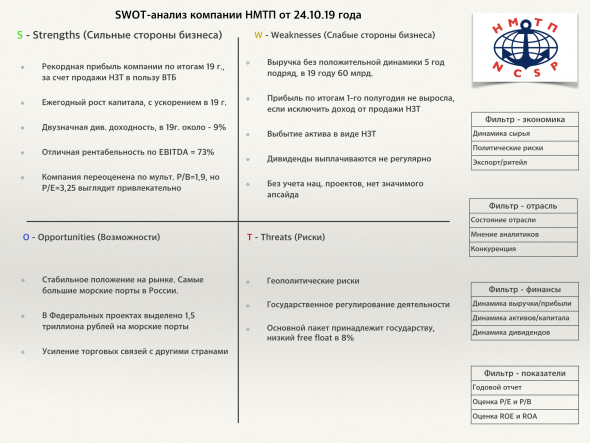

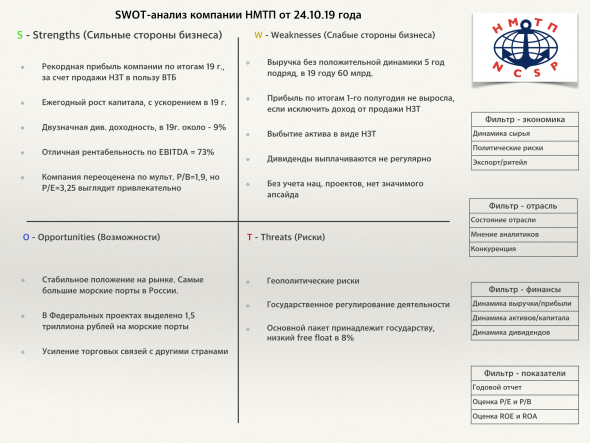

Всем привет, Друзья. Сегодня разберем НМТП и ее финансовые показатели. Традиционно, подготовил для Вас удобную таблицу со SWOT-анализом. Прочитать, что это такое Вы можете тут

Подписывайтесь на мой Telegram или Вконтакте

Новороссийский морской торговый порт крупнейший портовый оператор в России. Компания не является монополистом на нашем рынке, но самые загруженные и крупные порты находятся под ее управлением. Особенно ничем примечательным не выделяется, но один аспект меня привлек.

Это сумма денег, которая заложена в федеральных проектах до 2024 года. Она составляет колоссальное значение в 1,5 триллиона рублей. Капитализация всей компании не превышает 161 млрд. Действительно, эта сумма не будет просто распределена между портами. Да и НМТП не единственный порт в России. Но он является главным бенефициаром этой истории. Эти федеральные проекты (ссылка в конце статьи) не имеют статус закона, они определяют вектор развития экономики и указывают направленность расходования средств из бюджета. Вот в рамках этого катализатора, давайте посмотрим на текущее состояние дел компании.

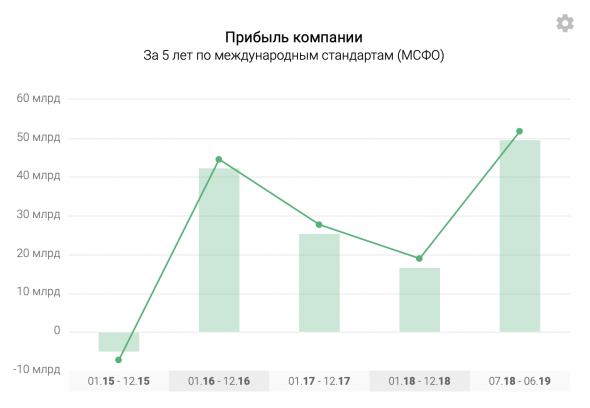

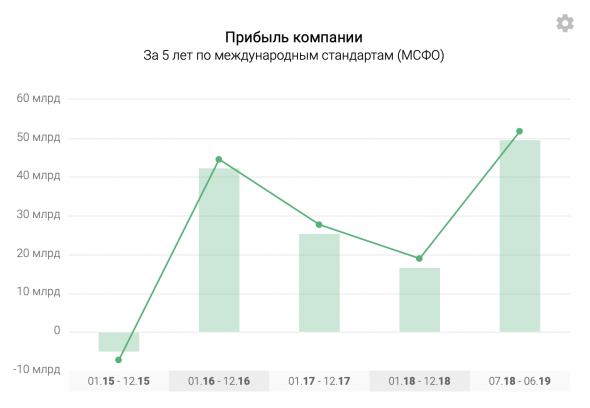

Динамика выручки НМТП на протяжении последних 5 лет не впечатляет. За 9 месяцев 19 года увеличилась всего на 1% до 21 млрд рублей (данные РСБУ) В 2019 году компания получила доход от продажи Новороссийского зернового терминала в размере 35,5 млрд, чем обеспечила себе приличную прибыль. Да и сумма сделки составила практически четверть капитализации компании. Исключая эту сумму прибыль не увеличилась к 18 году.

Что касается структуры акционеров, то большая часть компании принадлежит государству, в лице Транснефти, ее дочки Novoport и Росимущества. Во free float находится всего 8%, что сказывается на гибкости компании и ее привлекательности для инвесторов.

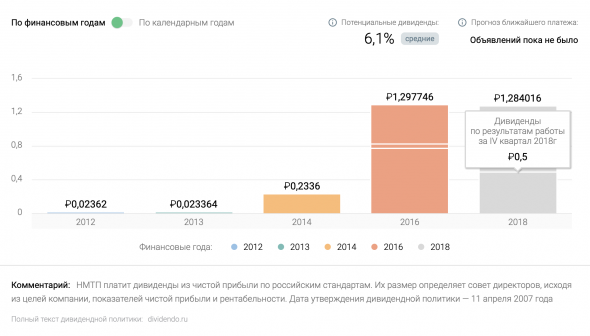

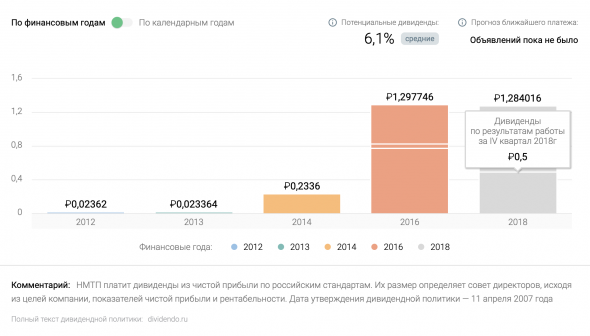

По дивидендам можно сказать, что компания щедра к своим акционерам, выплачивая двузначные суммы, даже с учетом некоторых заминок в 2015 и 2017 годах.

Мультипликаторы у компании не однозначны. С учетом дохода от продажи НЗТ, рентабельность капитала и EBITDA очень приличные 74 и 83% соответственно, но это лишь погрешность. P/E неплохо добавил в 19 году до 3,25. А вот P/B в 1,88 говорит о перекупленности компании.

Рассматривая НМТП под разными углами, у меня сложилось двоякое отношение к ней. С одной стороны компания испытывает ряд трудностей с развитием, тому доказательство отсутствие роста выручки, продажа НЗТ. С другой стороны, те самые пресловутые федеральные проекты должны добавить позитива и катализаторов дальнейшего роста. Осталось дождаться действий со стороны государства. Правда, когда это будет не известно и только выжидающий и терпеливый инвестор увидит позитивные сдвиги в бизнесе компании.

А теперь, собственно, сама таблица:

Ссылка на таблицу в формате Power Point: https://dropmefiles.com/AkyE9

Ссылка на презентацию федеральных проектов: http://static.government.ru/media/fil...

* Это исследование носит субъективный характер. Не является индивидуальной инвестиционной рекомендацией. Служит, для структурирования своих мыслей при принятии решения.

Подписывайтесь на мой Telegram или Вконтакте

Новороссийский морской торговый порт крупнейший портовый оператор в России. Компания не является монополистом на нашем рынке, но самые загруженные и крупные порты находятся под ее управлением. Особенно ничем примечательным не выделяется, но один аспект меня привлек.

Это сумма денег, которая заложена в федеральных проектах до 2024 года. Она составляет колоссальное значение в 1,5 триллиона рублей. Капитализация всей компании не превышает 161 млрд. Действительно, эта сумма не будет просто распределена между портами. Да и НМТП не единственный порт в России. Но он является главным бенефициаром этой истории. Эти федеральные проекты (ссылка в конце статьи) не имеют статус закона, они определяют вектор развития экономики и указывают направленность расходования средств из бюджета. Вот в рамках этого катализатора, давайте посмотрим на текущее состояние дел компании.

Динамика выручки НМТП на протяжении последних 5 лет не впечатляет. За 9 месяцев 19 года увеличилась всего на 1% до 21 млрд рублей (данные РСБУ) В 2019 году компания получила доход от продажи Новороссийского зернового терминала в размере 35,5 млрд, чем обеспечила себе приличную прибыль. Да и сумма сделки составила практически четверть капитализации компании. Исключая эту сумму прибыль не увеличилась к 18 году.

Что касается структуры акционеров, то большая часть компании принадлежит государству, в лице Транснефти, ее дочки Novoport и Росимущества. Во free float находится всего 8%, что сказывается на гибкости компании и ее привлекательности для инвесторов.

По дивидендам можно сказать, что компания щедра к своим акционерам, выплачивая двузначные суммы, даже с учетом некоторых заминок в 2015 и 2017 годах.

Мультипликаторы у компании не однозначны. С учетом дохода от продажи НЗТ, рентабельность капитала и EBITDA очень приличные 74 и 83% соответственно, но это лишь погрешность. P/E неплохо добавил в 19 году до 3,25. А вот P/B в 1,88 говорит о перекупленности компании.

Рассматривая НМТП под разными углами, у меня сложилось двоякое отношение к ней. С одной стороны компания испытывает ряд трудностей с развитием, тому доказательство отсутствие роста выручки, продажа НЗТ. С другой стороны, те самые пресловутые федеральные проекты должны добавить позитива и катализаторов дальнейшего роста. Осталось дождаться действий со стороны государства. Правда, когда это будет не известно и только выжидающий и терпеливый инвестор увидит позитивные сдвиги в бизнесе компании.

А теперь, собственно, сама таблица:

Ссылка на таблицу в формате Power Point: https://dropmefiles.com/AkyE9

Ссылка на презентацию федеральных проектов: http://static.government.ru/media/fil...

* Это исследование носит субъективный характер. Не является индивидуальной инвестиционной рекомендацией. Служит, для структурирования своих мыслей при принятии решения.

Читайте на SMART-LAB:

Тон торгам в США зададут статистика и риторика ФРС

В центре внимания участников сегодняшней сессии будет публикация данных розничных продаж за декабрь (консенсус: +0,4% м/м, ноябрь: +0,6% м/м), как ключевого ориентира для оценки устойчивости...

14:01

Евро и фунт разошлись: ЕС получает “позитив данных”, UK - “налог неопределенности”

EUR/USD начал неделю резким движением вверх бросая вызов 1.19. Доллар теряет опору из-за переоценки будущих ставок ФРС, евро в этот момент получает редкий бонус — улучшение настроения деловой...

09.02.2026

Операционные результаты ПАО «АПРИ» за январь 2026 года: инфографика

Операционные результаты ПАО «АПРИ» за январь 2026 года: инфографика

Для вашего удобства мы также собрали все ключевые операционные показатели ПАО «АПРИ» за январь 2026 года в...

14:13

РУСАГРО: выкупить акции и спасти Мошковича - могут ли акции вырасти на 100% от текущих ценах, подробный разбор

Начинаем покрытие компании РУСАГРО этим постом, надеюсь удастся под микроскопом разглядеть инвестиционную привлекательность или хотя бы сделать пост полезным/интересным. Пост будет длинным,...

09.02.2026

Не понял про двузначную доходность, хотя сами пишите в Strengths — в 19г около 9%?!)

Однако, это история для инвестора. Здесь основной бенефит можно получить уже в 2020.

Основная масса денег на Жд инфраструктуру это модернизация БАМа и Транссиба.