Читайте на SMART-LAB:

Оперативная заметка с полей облигационной конференции для клиентов Mozgovik Research

Доброго дня, уважаемые читатели Mozgovik Research.

Для вас хотел коротко и оперативно поделиться основными идеями, которые успел услышать на нашей конференции по облигациям.

Кого удалось...

28.02.2026

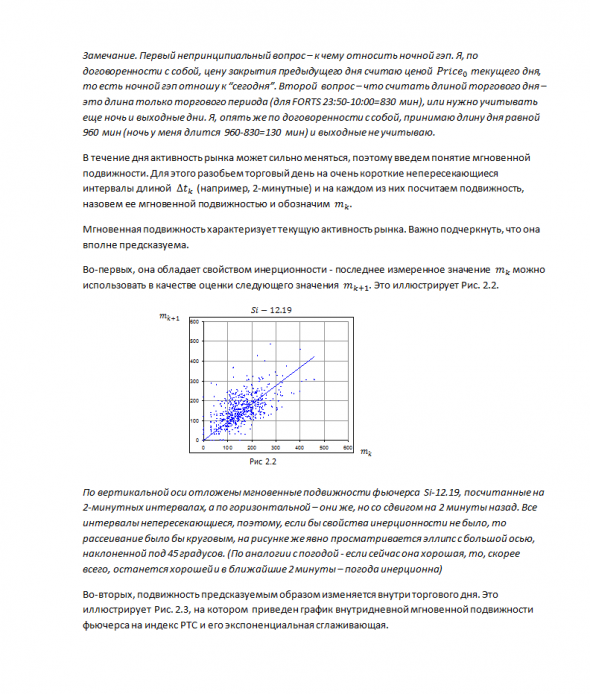

Диаграмма зависимости m[k+1] от m[k] построена имхо неправильно.

С таким же успехом можно построить диаграмму Price[k+1] от Price[k], получить такой же "эллипс с большой осью под углом 45 градусов" и после этого прийти к замечательному выводу, что "цена имеет инерционность".