ЛСР: противоречивые операционные показатели за 9 месяцев 2019 года

Группа ЛСР представила свои производственные результаты за 9 месяцев 2019 года:

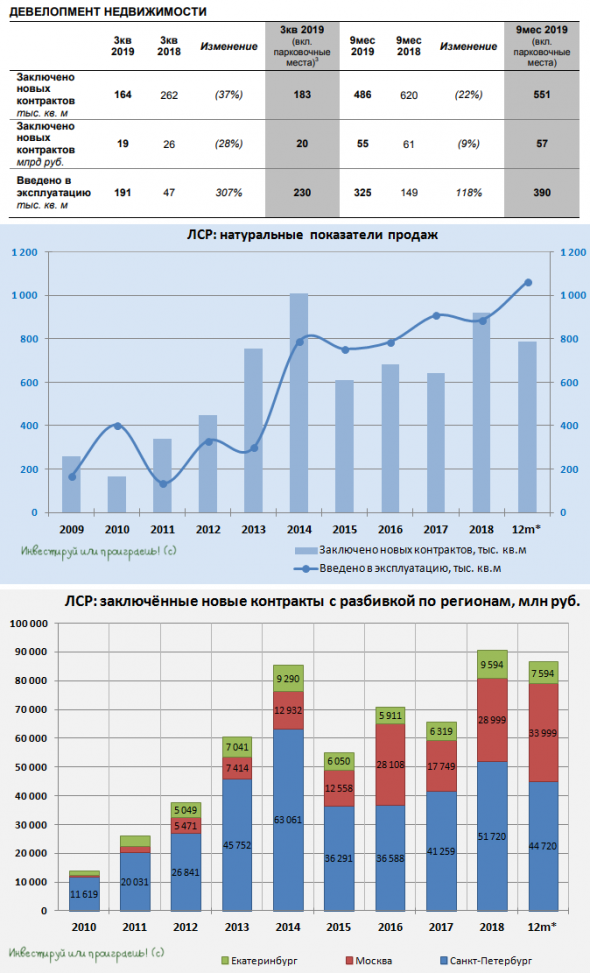

Объём проданной недвижимости за этот период снизился сразу на 22% (г/г) до 486 тыс.кв м, причём Москва оказалась единственным регионом присутствия компании, где количество заключённых новых контрактов выросло по сравнению с аналогичным периодом прошлого года (+4%), и ключевую роль в этом сыграл устойчивый спрос на квартиры в ЖК «ЗИЛАРТ», который оправдывает статус флагманского проекта компании. В свою очередь, в Санкт-Петербурге продажи недвижимости снизились на 29%, в Екатеринбурге – на 30%.

Зато пересмотр ценовой политики и всё больший акцент Группы ЛСР на ценах, а не на объёмах, обусловил рост средней стоимости квадратного метра жилплощади по итогам 9 месяцев 2019 года на 17% (г/г), благодаря чему в рублёвом выражении стоимость заключённых контрактов компании не досчиталась всего 9%. Но здесь нужно не забывать ещё и про эффект высокой базы прошлого года.

Что касается ввода в эксплуатацию готового жилья, то с этой задачей ЛСР справляется прекрасно: с января по сентябрь введено порядка 325 тыс.кв.м чистой продаваемой площади (без учёта парковочных мест), что более чем двукратно превышает аналогичный показатель прошлого года и соответствует утверждённым планам компании.

Жаль, что ипотечное кредитование в нашей стране, несмотря на все старания российского Центробанка по снижению ключевой ставки, пока не набрало нужные обороты, что также косвенно оказывает давление на показатели Группы ЛСР, у которой доля заключённых контрактов с участием ипотечных средств составляет по последним данным 48%. Правда, здесь нужно сделать скидку на определённую инерционность этого процесса (непосредственно в банках ставки по кредитам традиционно снижаются с определённым временным лагом), а также на наблюдаемое в настоящий момент замедление роста рынка ипотечного кредитования в России в целом. И в качестве причин здесь можно попытаться указать на относительно высокую закредитованность россиян, низкий уровень достаточности капитала в банковской системе, а также политику Центробанка по ужесточению требований к кредитованию в целом.

Но что это я всё о грустном, да о грустном. Мы же акционеры! А значит наша главная работа – это получать дивиденды, в стабильности которых в случае с ЛСР сомневаться не приходиться (тьфу-тьфу), и если мы по итогам 2019 года снова увидим те самые 78 рублей на бумагу, то это обеспечит нам доходность около 11% по текущим котировкам – разве это плохо? Да и в целом драйверов для роста у компании хоть отбавляй, буквально недавно я вспоминал их вот тут в своём телеграм-канале об этом на страницах своего сообщества. Кто не читал – освежите в памяти и думайте только о хорошем!

Роман Frank16 октября 2019, 12:16повышение цен обусловлено скорее подготовкой к переходу на экскроу счета (т.е. идет переложение на клиентов процентов по банковскому финансированию)0

Роман Frank16 октября 2019, 12:16повышение цен обусловлено скорее подготовкой к переходу на экскроу счета (т.е. идет переложение на клиентов процентов по банковскому финансированию)0