11 октября 2019, 15:22

Сбербанк - шорт?

Читайте на SMART-LAB:

Tickmill подводит итоги рекордного 2025 года

Tickmill закрыл 2025 год как один из самых успешных в своей истории, достигнув рекордных показателей по торговой активности, росту клиентской базы и расширению международной команды....

06.03.2026

ВУШ Холдинг добился больших успехов в Латинской Америке

Сегодня на фоне небольшого роста российского фондового рынка акции кикшеринговой компании ВУШ Холдинг снижаются на 1,85%, до 98,83 руб.Эмитент отчитался по МСФО за 2025 год, и на его результаты...

06.03.2026

На чьих обязательствах держится рынок облигаций

Российский долговой рынок вырос на 20% за прошлый год. Доля облигаций в портфелях частных инвесторов увеличилась до максимума с конца 2020 года — 40,6% в третьем квартале 2025 года.

06.03.2026

Нефтяной срез: выпуск №8. Перекрытие Ормузского пролива + рост цен на нефть против слабых отчетов за 4-й квартал 2025 и 1-й квартал 2026? Ищем лучших в все еще слабом секторе

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер. Прошлый пост: smart-lab.ru/mobile/topic/1229385/

Почему...

05.03.2026

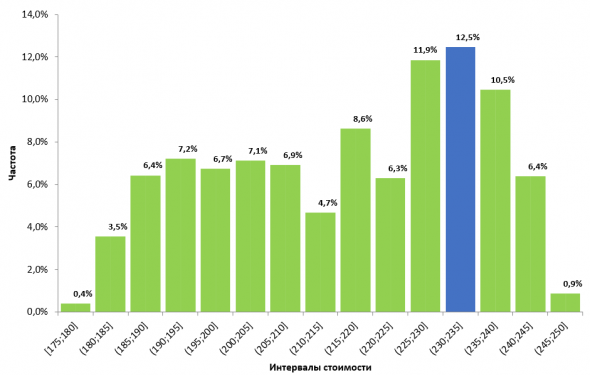

1. каким образом подсчитана вероятность на рис. 1?

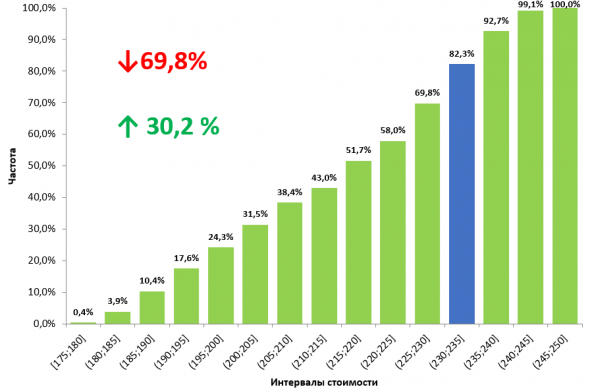

2. что значит кумулятивная вероятность? (что значит 245:250 кумулятивная вероятность 100%?)

Следовательно, можно пользоваться следующим образом: допустим вы рассматриваете возможность перераспределения активов между долговыми ценными бумагами и акциями. Например, акциями Сбербанк. Используя первый график можно построить дерево вероятности и определить вероятную доходность относительно текущей цены. Сравнив доходность инструмента с процентной доходностью и акции можно выбрать подходящий вариант распределения активов. Второй график может быть использован для определения своевременности покупки на основе оценки вероятности ее дальнейшего снижения, как RSI по длительным интервалам.

Т.е. сколько цена изменилась после предыдущей экспирации. Периода года 2-3.