Принцип портфеля от спекулянта до фонда.

Здравствуйте, коллеги!

Сегодня пройдёмся по 3-му пункту серии топиков:

1. О чём молчат портфельные управляющие (1). Бенчмарк, — как способ скрыть свои недоработки.

2. О чём молчат портфельные управляющие (2). Диверсификация или профанация? Мнимая эффективность распыления капитала.

3. О чём молчат портфельные управляющие (3). Принцип портфеля от спекулянта до фонда.

Который в процессе написания из-за объёма количества графиков разбит на 3- части

а) Работай 12 дней в году и ты можешь обыграть рынок.

б) Почему спекулянты выбирают фьючерсы? Доходности на Кубке Робинсона и действительно, How does it work??

в) Примеры входов от портфеля к конкретному инструменту.

Многие ищут корреляции и другие зависимости инструментов, а ведь для правильной tactical asset allocation нам важно грамотно «переливать» капитал из одного инструмента(ов) в другой.

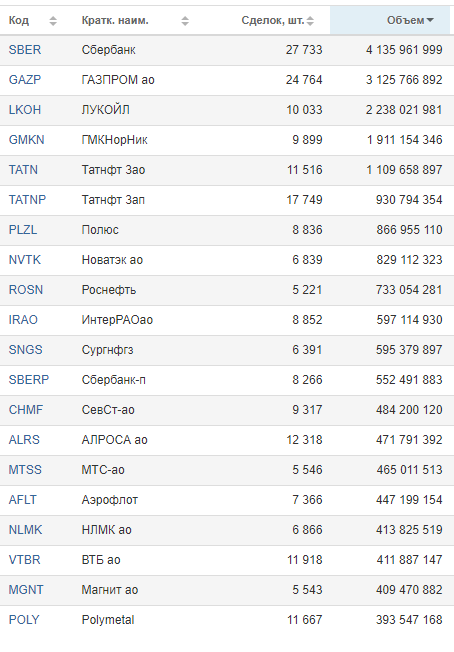

Давайте возьмём 1-е 20-ть инструментов по объёму торговли, как бы ликвидных:

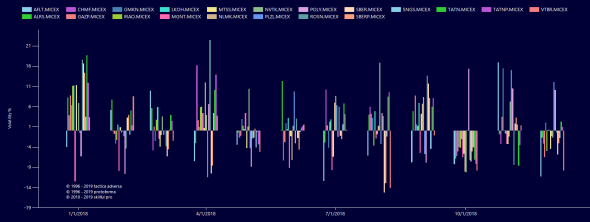

затем возьмём ежемесячное изменение за 2018 год в %%-х open-close т.е. фактически это тело месячной свечи:

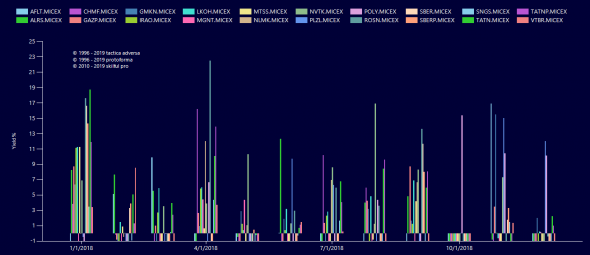

далее оставим только те бумаги у которых месячное изменение было положительное (close > open):

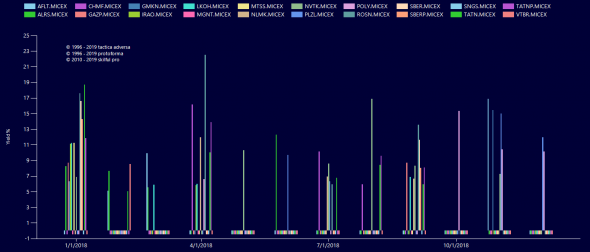

Введём фильтр, оставим только те бумаги у которых изменение было больше или равно 5%:

Обратите внимание, каждый месяц в 2018 году была, как минимум одна акция в которую можно было войти при открытии месяца и закрыть позицию в конце месяца и получить 5% прибыли. Как видно из графика выше, в январе, апреле и сентябре выбор из таких инструментов был разносторонний и у многих из них доходность была больше 5% (экстремальную я не беру).

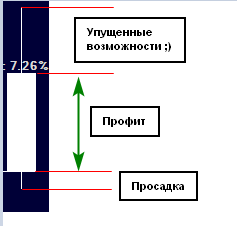

В случае успешного трейда его можно описать по свече:

Упущенные возможности забирают Адверзисты ;)

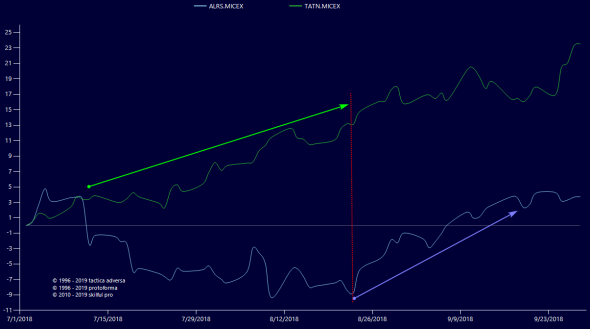

График двух акций и как нужно стремиться переливать (проехались с одной, вышли, вошли в другую):

Да, это идеальная ситуация, однако что мешает её взять за ориентир, это практически «всегда в рынке» с максимальным КПД использования капитала.

Для себя сделал «мини» открытие что можно среднесроком и без плеч при грамотном отборе акций (не забываем дивы) не спешно перекрывать и банковскую ставку и ОФЗ. И на это нужно потратить 12 дней в году, которым будут предшествовать долгие и трудные годы кропотливого труда.

Для горячих парней фьючерсы, об этом в следующем топике.

При подготовке топика использовались данные с сайта protoforma.pro

Расчёты моделей производились с использованием программного комплекса Skilful Pro .

По сути ничего не написано

допустим, вы правы.

Но почему тогда эта запись самая полезная за 24 часа?