Псалм #10: мой путь в трейдинге - «околорынок», управление счетами инвесторов, алготрейдинг

Это рассказ о том как я прогрессировал в качестве трейдера. Анализ полученного опыта, результатов и моментов давших однозначный положительный эффект. Статья будет полезна как для трейдеров так и для инвесторов. Прошу поддержать пост ++++++++++++++++

За 7 лет увлекательного путешествия в мире электронных торгов я:

1) учился у 3-х гуру трейдинга;

2) прошел отбор в проп TopStepTrader;

3) управлял в общей сложности инвесторским капиталом $285 000 (из них публично $120 000);

4) более 5 лет торговал с публичного счета Volfix;

5) научил торговать 28 трейдеров;

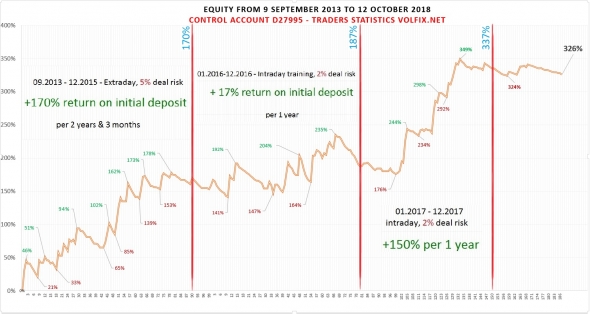

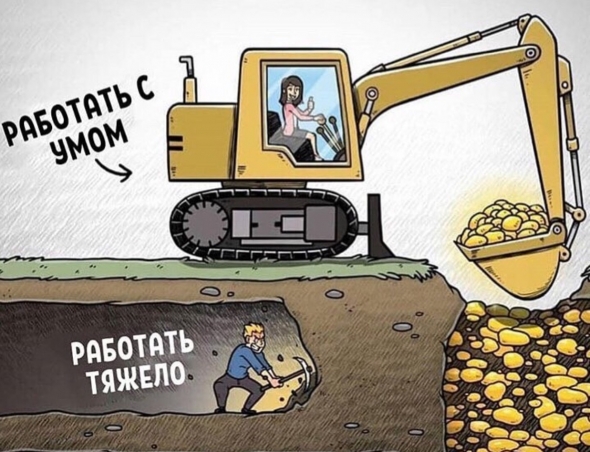

6) за 5 лет торговли руками ни разу не слился, наторговав 324% на начальный капитал;

7) уже построил 2 эффективных торговых робота для своего алгоритмического фонда;

8) обрел свободу выбора места жительства и переехал в уютную квартирку с видом на море в Сочи… откуда засматриваюсь на страны загнивающего запада ;)

Этап I: системность как фундамент

Надежда — самообман, но это все что у нас есть

Она ходит по рукам продавая свою честь

Эта лживая тварь пыль пускает в глаза

Исчезая в тот момент когда она так нужна

Она будет уходить и возвращаться много раз

Всегда держа на расстоянии заветный алмаз

Я без надежды убит, тоской навылет прострелен

Потому что я надеялся, а не был уверен ©

До того как заняться трейдингом я имел опыт работы в прокуратуре, курировал надзор за милицией/полицией, приставами и разрешал жалобы населения в отношении этих «господ». Во время данной службы я получил считаю самых главных два урока в своей жизни – 1) опираться при принятии любых решений исключительно на анализ фактов; 2) никогда не замещать «незнание» предположениями.

Кроме того в силу большого числа контактов с людьми которые находились в положении обязывающего их давать оценку событиям свидетелями которых они стали я обнаружил, что за редким исключением люди как биологический вид НЕ обращаются к фактам и не умеют проводить объективный анализ. В подавляющем большинстве случаев они мыслят просто эмоциями, своим «я так чувствую». И ничего не проверяют, то есть вообще ничего – даже те принципиально важные вещи от которых в данный момент зависит их благосостояние, финансовая независимость, свобода или здоровье.

Т.е. подавляющее большинство людей дают оценку событиям исходя из своей эмоциональной реакции на него. Они предполагают что-либо не разбираясь в деталях произошедшего и затем опираются на предположение как на доказанный факт, игнорируя любые доводы против, а часто и агрессивно отвергая их. Зачастую все миропонимание человека может быть сложено из таких предположений (иллюзий). Следовательно и успех в делах людей на прямую коррелирует с их уровнем разумности. Технически «разумность» — это способность отвергать эмоцию и исследовать событие/предмет с точки зрения причинно-следственных связей, то есть логики.

Так вот, переходя к трейдингу. Здесь как оказалось этот принцип выражается в том, что человек склонен совершать сделки основываясь на эмоциональном импульсе, предположении не основанном на знаниях. Кроме того, люди всячески избегают углубляться в предмет и изучать его, вместо этого пытаясь отыскать простое решение в объективно многоуровневых, многосложных явлениях. Я подробно писал об этом феномене в своей статье Гэмблер => трейдер.

Опираясь на понимание этого я скорректировал свое изучение электронных торгов с «Ищу в интернете “no name” информацию о рынке и торгах и применяю её для достижения результата», на «Ищу необходимый мне результат и изучаю инструмент достижения этого результата». Эта простая последовательность оказалась очень эффективной.

В итоге я изучал и перенимал опыт двух трейдеров и одного аналитика. Один трейдер не имел публичного стейтмента, но в течение года торговал в известной пропфирме, другой имел стейтмент и результат в конкурсах. Аналитик заявлял, что интерпретирует Питера Стэйдлмайера работами которого я был увлечен на тот момент. Параллельно я «вспоминал» университетский курс экономики и поднимал все материалы связанные с ценообразованием. Больше всего «профита» в правильном понимании дало изучение «трейдера со стейтментом» и «теория ценообразования: эластичность спроса и предложения + теория экономических циклов». Это было первым шагом к собиранию пазла «как заработать денег спекулируя на рынке».

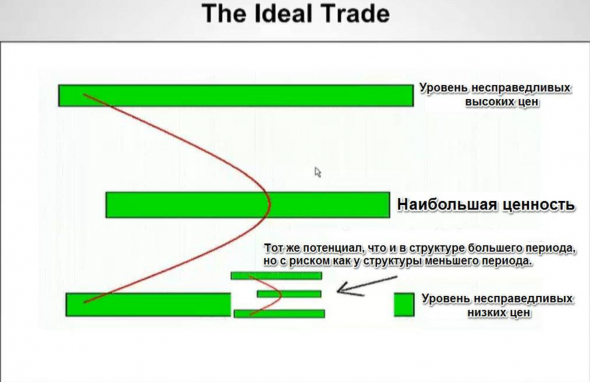

Вторым важным шагом была работа с рынком исключительно в рамках вероятностей. То есть понимание устройства ценообразования дало правильный ключ к идее спекулирования, заключающийся в постулате о том, что нет 100%-го паттерна событий влияющего однозначно на поведение цены, но есть однозначные рыночные условия повышающие вероятность направленного движения котировки из-за дисбаланса спроса и предложения. Вместе с тем стало абсолютно очевидным направление дальнейшего движения в спекулировании, заключающееся в систематизированном использовании высоких вероятностей повышения спроса/предложения с целью «взять» направленное движение цены.

Таким образом, практические знания гуру + классическая теория ценообразования дали мне уверенное понимание того что именно нужно проверять на исторических данных (колодец торговых идей) и какую статистику использовать в дальнейшем при торговле, а «системный подход» убедительно доказывает, что совершение сделок обязано быть максимально систематизированным. Это даёт вкупе эффективную защиту от эмоциональной, убыточной торговли.

Этот этап занял у меня 1.5 года. После оптимизации полученных знаний, опыта я интерпретировал понимание высокого спроса/предложения к котировкам и мог уже делать адекватные бектесты первых торговых систем…

Этап II: backtesting, public

Относительно бэктестинга я подробно писал в статье “Его величество Backtesting”. В контексте данного материала резюмирую: регулярный бектестинг сродни процессу ухода за грядками, это постоянно подкидывает в Ваш опыт кирпичики понимания рыночных процессов, а также эффективного execution сформированных идей. Вне всякого сомнения регулярная проверка новых идей на истории мощно «гроувит» Ваш трейдерский опыт на постоянной основе.

Public. Еще одним сыгравшим решающую роль фактором было решение «делать всё сразу нормально» и последовательно публиковать результаты всех сделок. Под «делать всё сразу нормально» я подразумеваю тщательную подготовку торговой системы на таком уровне чтобы исключить необходимость её дальнейшего дорабатывания и использовать в неизменном состоянии минимум год, что зафиксировать серией сделок на своём сайте. Публичное ведение стейтмента сделок и общее Equity торговли в этом случае решило несколько вещей: 1) мотивация на серьезный подход к проверке идей составляющих торговую систему до первой публичной сделки. Публичность дисциплинирует страхом провала и готовишься естественно лучше. 2) наличие трек-рекорда торговли существенно облегчает коммуницирование с инвесторами и другими трейдерами.

Для того чтобы трек-рекорд был зафиксирован у незаинтересованного лица, я вел торговлю с публичного счета Volfix.net. Такие счета можно свободно мониторить онлайн через торговую платформу Volfix. Таким образом с самого начала я настроил себя на нормальную торговую практику, максимально ограничивающую тильтовые состояния.

Этап III: Бизнес-план. Управление инвестициями. Околорынок.

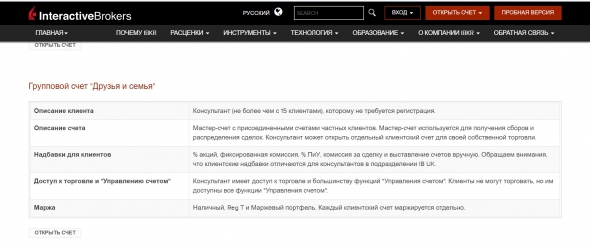

Какое-то более-менее четкое понимание к чему я двигаюсь сформировалось в течении следующих двух лет, когда я уже торговал инвест-капиталом и занимался обучением трейдеров. Я пришел к тому, что хочу профессионально управлять инвест-капиталом через что-то вроде мастер-счета. Такой счет к которому можно «прицепить» slave-счета принадлежащие инвестору и они будут дублировать сделки мастер-счета в заданных предварительно пропорциях.

Т.е. я не сторонник идеи торговли только на свои, без возможности какого-то значительного роста капитала. Торговать на свои $2 000-15 000 имея потолок по доходности или торговать практически неограниченным инвесторским капиталом имея ~30% комиссии от профита – выбор очевиден мне кажется. Кроме того торговля привлеченными средствами дополнительно дисциплинирует, относишься к торговле как к бизнесу, а не как к хобби. К тому же достаточно очевидна гипотетическая прогрессия роста как управленца – это постепенное наращивание инвестиционной массы и минимизация рисков, алгоритмизация и диверсификация по торговым системам… investment-found. Интересно для меня.

О чем пишет Geist? Он кратко описывает классический подход абсолютного большинства сопричастного к трейдингу, я бы даже сказал, что в основном в трейдинг приходят благодаря ничем не обоснованной идее делать 100-200% в месяц с условных $2000, а о каких-то там рисках при этом мыслей вообще не возникает :) Люди не понимают и не хотят разбираться в рисках связанных с доходностью, с простым фактом – «Экстремально высокая доходность влечет экстремальные риски». Достаточно проанализировать статистическое положение дел в индустрии чтобы понять, что верх мастерства заключается в стабильных 80-200% годовых на начальный капитал при рабочих просадках капитала 30-80%. Это средний высокий показатель тех кто «смог», т.е. весьма небольшого числа из тех кто «пытался». Лично я доверяю в этом плане статистике кубка Роббинса + в результате своих изысканий я прихожу к таким же выводам. По Кубку Роббинса имеется статистика с 1984-го!!! по 2018 год и неизменно, несмотря на меняющийся рынок и т.д. и т.п., мы видим, усреднено, цифры победителей ~300% и редкие выстрелы за 500%. Напомню, что эти люди при этом не ограничены в рисках, т.е. я думаю для достижения публичного результата участники использовали высокие риски более 60% начального капитала, так как кроме показателя доходности (% на внесенный капитал) не учитывается больше ничего в определении лучшего за год + конкретный год в котором велась торговля был удачен для применяемой торговой системы. В итоге среди стабильных систем выигрывает система которой благоприятствовала конъюнктура рынка в этом году. Т.е. на длительном периоде, лет в 10, этот трейдер не сможет показывать ежегодно такую доходность.

Что я хочу всем этим сказать? Если Вы изначально не пришли на рынок с сотнями тысяч долларов и желанием эти свои сотни-миллионы оборачивать потихоньку с доходностью 20-50% годовых с консервативными рисками и самостоятельно, (ну такое интересное полухобби на старости лет или может у Вас есть семейный капитал) а пришли с дырОй в кармане!!! которую желаете превратить в миллиард… То Вам гораздо выгоднее и для Вашего психического и физического здоровья и для Вашей дыры в кОрмане развиваться в сфере управления частным капиталом за комиссию с дохода, чем строить из себя супермена. Попробуйте для начала повторить «обычные» подвиги и с риском 33,3% заработать 100% годовых, 1к3 а? :))

Это даст Вамдисциплинированность, четкое направление развития, трезвость взглядов и в конечном итоге поможет Вашему общему развитию в индустрии. Вы заработаете гораздо больше денег, чем при гэмблерском подходе«делать 100% в месяц» на свои, а самое главное у Вас кратно возрастут шансы в принципе научиться стабильно зарабатывать трейдингом!

Из интервью инвестора миллиардера Бориса Йордана

Немного о инвесторах и характере работы с ними. Насколько я могу судить ибо опыт не большой. Западный рынок.

1) Инвесторы — обычные люди. Что «физики» с десяткой, что представители сборного капитала вроде фондов. Опираются на цифры единицы, в основном интересует доходность, просадка и комиссия трейдера. Соотношение 100/30/30 устраивает всех. Само решение давать Вам деньги в управление или нет напрямую от Ваших цифр не зависит, опять же большинство полагается на «чувства», но это не значит, что Вам дадут бабки без трек-рекорда. Нет конечно, просто никто не углубляется особо в это.

2) Вам не нужно подстраивать свою торговлю под гипотетические запросы условного инвестора. Думать о том, кто и что подумает. На любые риски, найдётся свой инвестиционный капитал, если его заинтересует доходность.

3) Инвестиционный подход который использовали все инвесторы с которыми я имел дело выглядит так: дают торговать минимальную сумму на 3-4 месяца, деньги находятся на счету инвестора Вы получаете торговый логин от брокера, брокер ставит ограничение максимальной просадки на счет. Если инвестора устраивает торговля счет пополняется. Всё.

4) При использовании схемы из пункта 3, объективной необходимости в оформлении договора нет. Оформляетесь через POA- power of attorney у брокера – это простой пакет документов фиксирующий передачу права управления счетом третьему лицу (трейдеру). Остальные цифры вроде уровня просадки, количества ордеров на сделку и другие технические договоренности контролирует инвестор, выставляя ограничения у брокера, Вы их нарушить не можете. Отдельные условия вроде срока инвестирования и условия выемки денег из торговли обговариваются в договоре, если являются существенной частью стратегии инвестирования.

5) Как найти инвестора? Спросим у Билла Гейтса))

Как технически происходит процесс инвестирования и определения/минимизации рисков. Допустим у Вас есть торговая система которую Вы исполняете в ручную или роботом, как эта…

У нее есть статистические показатели, опираясь на которые я сообщу заинтересованному инвестору следующие варианты инвестирования:

Riskmanagement:

$12 000 минимальный капитал с возможностью кратного увеличения. Доходность ~55% при условии срока инвестирования не меньше 3-х лет. Ограничение максимальной просадки $3 600 (30%).

Moneymanagement:

Консервативный вход в инвестицию заключается в инвестировании на моменте средней просадки 19% (~$2000). Подушка безопасности = 19% — этот доход остаётся на счете при расчетах вывода средств, является буфером риска для инвестора. Вывод дохода и расчет производится по результату торговых операций за квартал сверх подушки безопасности.

Strategy:

Этот блок обязателен в доверительном управлении. Здесь описывается общая канва о том, что именно является продуктом совместной деятельности, грубо говоря, что Вы совместно с инвестором решили исполнить.

Инвестирование в торговую систему похоже на инвестирование в акцию тем, что Equity торговой системы представляет из себя ту же котировку акции, но трейдер заранее определил и рассчитал наиболее вероятный характер роста «акции» и её предельные уровни падения. Таким образом мы пытаемся контролировать нашу «акцию» и инвестировать в неё умно, опираясь на известные нам высоковероятные движения «цены акции».

Таким образом, наиболее адекватной стратегией инвестирования в торговую систему является следующая работа с вероятностями:

1) вход в момент нахождения «акции» минус 19% от предыдущего пика доходности (инвестируем на просадках).

2) Безвозмездная торговля до уровня доходности счета плюс 19% (подушка безопасности).

3) Продолжение торговли с выводом (раз в квартал) доходности сверх подушки безопасности, до падения «цены акции» минус 30% (ограничение максимальной просадки счета брокером)

4) При падении «цены акции» на 30%, потери счета инвестора составят 11% («подушка безопасности 19%» минус «30%»), а реальный результат инвестиции: «% выведенного дохода» минус «11% от начального депозита» минус «комиссия трейдера».

Таким образом инвестор полностью осознаёт свои риски и не летает у Вас в облаках надев розовые очки. Единственным больным местом (реальный риск) является такое поведение торговой системы при котором Equity сразу после входа инвестора падает до 30%. Тогда инвестор теряет 11% от счета и это его реальный результат. Но! Это ни потеря 100% и даже ни потеря 30%. Грамотный подход позволяет существенно обезопасить инвестицию и из риска 30% на доходность 55%, сделать риск 11% на ту же самую доходность и то, до первого чека больше 11% счета, дальше инвестиция становится без рисковой. И так можно делать с любой торговой системой.

Как делают гэмблеры: залетаем в инвестицию в любое время, просадки не ограничиваем, не имеем никаких цифр относительно поведения торговой системы хотя бы за 5 лет, надеемся на удачу. Это не профессионально мягко говоря. Idiots

Со стороны гуру

1) Обучение других трейдеров – это Ваш стабильный заработок, заменяющий традиционную работу, отвлекающую Вас от трейдинга.

Говорим о людях с дырОй в кармане, а не о миллионерах: прежде чем Вы выйдете на удовлетворяющий заработок непосредственно с торговли придётся обломать тысячи копий в поиске достаточного капитала способного удовлетворить Ваши запросы на минимальный месячный доход. А пока что Ваш объективный публичный трек-рекорд (всего лишь в полгода-год) с инвесторского капитала, либо с собственного небольшого капитала способен привлекать желающих перенять Ваш опыт за деньги. Забегая вперёд озвучу для русскоязычного рынка цифры около $10-20 000 в год. Это максимум что Вы можете заработать качественным, действительно полезным тренингом в России. Потому-что у Вас будут уходить месяца на прокачку одного ученика, а больше 5 параллельно обучающихся людей создадут Вам серьёзную нагрузку, способную мешать Вам дальше развиваться в трейдинге, торговать и осуществлять планы по превращению трейдинга в действительно пассивный доход.

Пример: это моё Equity за 5 лет, с момента решения торговать публично демо-счет Volfix’a в сентябре 2013-го, до момента перехода к алгоритмическому трейдингу в 2018 году.

Видите отрезок 11.2015-06.2017 – это промежуток публичной торговли включающий в себя год (почти весь 2016) торговли публичного демо-счета (мастер-счет без подключенных инвесторов) целью которого было выйти на новый уровень в дейтрейдинге. До этого я торговал среднесрочно с 5% риском на сделку и слишком коротким стопом для такой торговли, окей мне повезло и период в который я торговал инвесторские счета до этого оказался удачным для такой торговли – получилось сделать 90% без особых просадок, но дальше так было нельзя торговать. Я это понял уже в процессе сделав более глубокий бектест на истории. В общем я решил повысить skill в интрадей торговле после того как самый крупный инвестор с соткой грина обкэшился и вышел. Закрыл остальных инвесторов, назначил себе год времени и торговал интрадей идеи и торговые системы с целью выработать эффективный метод торговли отвечающий требованиям минимизации рисков + высокой доходности при этом. Продолжал публиковать сделки и включать их в Equity с целью мотивации себя работать на результат.

Так вот, не смог бы я этого сделать если бы не занимался обучением и скорее всего слился бы. Но, я продавал опыт и у меня был независимый от торговли доход и куча свободного времени, поэтому к началу 2017-го у меня была ТС основанная на вот этой парадигме

Которую я сосредоточенно торговал больше года, перед тем как решил алгоритмизировать свой опыт. К чему я тоже бы не приступил, если бы не околорынок. Резюмируя приведу видео Лёхи Мартьянова в котором он говорит о том же самом (с 10:20, рекомендую посмотреть всё видео)

2) Как бы банально это не звучало, но это факт – Вы учитесь на максимально высоком уровне исключительно обучая других людей. Так работает мотивация к более глубокому изучению материала, перед страхом получения вопроса от ученика на который Вы не сможете ответить. Дело в том, что многие детали всё равно остаются как бы осмысленными задним умом и проигнорированными в плане более глубокого изучения. Обучение других людей заставляет Вас прорабатывать всю выдаваемую инфу на более глубоком уровне чем Вы сделаете это для себя.

Плюс (и это основное) благодаря околорыночной деятельности Вы обрекаете себя на каждодневное повторение и шлифование своего уровня знаний. Потому что в процессе обучения присутствует сторонний, незаинтересованный наблюдатель у которого имеется взгляд отличный от Вашего и он периодически обращает Ваше внимание на вещи которые Вы вообще не принимали внимание, это происходит перманентно. Таким образом я даже нашел программиста который алгоритмизировал весь мой опыт в последствии – ученик показавший, что торговля руками это прошлый век.

3) Люди, знающие Вас непосредственно с профессиональной точки зрения. Говорящие на одном с Вами языке, при этом находящиеся в разных точках планеты. Несомненный и очень полезный бонус, особенно если они находятся в англоязычной или испаноязычной среде.

Со стороны ученика

1) Каждый из нас понимает, чтобы получить хороший результат нужно совершать правильные действия. Много правильных действий, долго. Но разве мы видим вокруг огромное количество людей занимающих всё своё время полезными, правильными делами… нет). Нужно посмотреть правде в глаза – людям просто лень. И Ваша мама и папа использовали это слово (лень) как оружие против Вас, не задумываясь о причинах, потому что если бы они задумывались, то выводы к которым они бы пришли показали бы, что Вы ленитесь, потому что ИМ лень заниматься Вами. А признавать за собой ошибку это знаете-ли… ну Вы знаете, проще Вас палкой пиз@ть за лень))

Окей, лень это отсутствие мотивации. В свою очередь отсутствие мотива это сумма трех вещей – отсутствие показательного результата, нужных правильных знаний для достижения этого результата и тренинга который закрепит эти знания и превратит их в полезные привычки. Что в совокупности и даст Вам хороший результат.

2) Долгий индивидуальный тренинг от человека с результатом, сопровождающийся закреплением полезных привычек, которые долгосрочно сформируют Вам видимый положительный результат.

Книги, видео курсов, групповое обучение: в 90% случаев человек условно бесплатно получивший «грааль» не ощущает его ценности, поэтому изучает его поверхностно и не вникает в суть. К тому же он и не понимает, что перед ним «грааль», потому что у толпы грааль ассоциируется с чем-то простым вроде кнопки «получить бабло». Поэтому в дальнейшем после книг, складчин, групповых обучений результата нет, а есть только негативные отзывы)) Даже, если Вам повезло и Вы наткнулись на реальный грааль за дёшево, то Вы не можете обратиться к автору за поддержкой напрямую и неправильно применяете полученную информацию, кроме того изначально неверно её интерпретируете из-за отсутствия опыта. В результате быстро забиваете и возвращаетесь на великолепный остров под названием «поиск бесплатного грааля», периодически отдыхая на другом острове с не менее прекрасным названием «прокрастинация». Прелестно не правда-ли?)

3) Самодисциплина. Это вещь имеющаяся у абсолютного меньшинства людей с помощью которой они получают от материального мира всё что захотят. Это производная мозга, которую можно только натренировать, ставя мотивацию против эмоций и делая это систематически.

Что я и делаю на протяжении 6-8 месяцев обучения трейдера: даю ему правильные, с точки зрения моего опыта, знания и показываю, как их систематически применять временем закрепляя полезную привычку, которая впоследствии становится мотивом к действиям приводящим к хорошему результату. Здоровый и очень полезный пинок в правильном направлении))

Впрочем о феномене самодисциплины хорошо рассказывает Денчик

4) Альберт Бандура – автор теории «социального научения»: мы учимся не умом, а у других людей. По сути перенимаем опыт у авторитетных фигур в последствии как-то его в своей голове концептуализируя.

Это то что действительно эффективно для человека. Хотите научиться, развиться? Найдите для себя тренера с результатом и переймите его навыки. И только потом, если захотите, читайте книги и слушайте полезные лекции. Аминь!

Этап IV: алготрейдинг, роботы

У меня небольшой опыт (около 1,5 лет) в роботостроении. Мы совместно с грамотным программистом строим алгоритмический фонд постепенно переводя мой опыт и идеи в торговых роботов. Тезисно важные вещи которые я отметил для себя на этом поприще:

1) Чтобы преуспевать в алго нужен профи в программировании и желательно именно в сфере трейдинга, чтобы шарил в специфике и команда могла сосредоточиться исключительно на конвертации основной логики метода в код. Нам посчастливилось пойти именно этим путем.

2) Это очень трудоемкий процесс. Коэффициент трудозатрат и временных затрат превзошел вообще все мои самые пессимистические ожидания. В основном это касается проверки внесенных в первоначальный код изменений и последующего дебага (исправления) нового кода. Проще говоря это когда мы кодируем логику метода (передача понимания рынка роботу) и каждое новое изменение трейдеру (т.е. мне) нужно вручную оттестировать на 10 годах истории и затем онлайн с программистом исправить и еще раз отдебажить. Это ад. Шоб вы понимали за 10 месяцев плотной работы у меня было 3-4 полноценных выходных. В среднем в неделю мы занимались кодом онлайн 12-15 часов + я тестировал правки 6-8 часов.

3) Задача заключалась в том, чтобы написать индикатор полностью повторяющий моё понимание о том как устроен рынок. Я «исповедую» теорию двойного аукциона, которая в свою очередь опирается на университетский курс теории «Экономического цикла» — главной идеей которого является цикличность ценообразования зависящего от текущих ожиданий участников торгов относительно высоких и низких цен на товар. Проще говоря, если абстрагироваться от людей и оперировать только количеством капитала который будет направлен в продажи и в покупки в следующую торговую сессию, то опираясь на то как большинство капитала вело себя в ближайшей истории я могу определить уровни цен по достижению которых большая часть капитала будет направлена в продажи или в покупки, что соответственно вызовет снижение или рост цен. Этот базовый код будет являться основой всех алгоритмических торговых систем, ибо если трейдеру известен уровень цен максимальных продаж/покупок то решается основная задача направления спекуляций в новой торговой сессии, а это 50% успеха.

4) Возможности бектестирования. Здесь коротко скажу, что это самое главное преимущество алго перед ручным бектестом. Экономит трейдеру около 400-500 лет жизни. Это не преувеличение.

5) Понял почему за программистами будущее и почему они такие дорогие. Автоматизация процессов — желанный для любого предпринимателя и сверх востребованный продукт.

6) Автоматизация идей. Человек существенно ограничен в исполнении своих идей, а робот практически не может в самостоятельные идеи, но исполняет на запредельном уровне. Это та грань которая предохраняет нас от скайнет и пришествия терминаторов.

7) Алготрейдинг — это неизбежный этап системного интрадей трейдинга. Ручная торговля всего лишь подготовка мозга к выработке определенного метода анализа и генерации основанного на нем планирования торговых идей. Среднесрок и инвестирование можно до старости лет делать руками в принципе. Скальп большими объемами и интрадей я себе не представляю долгосрочно на руках вывозить. Я здесь не говорю о результате, а в принципе об усталости которая Вас вырубит в итоге (за исключением «упоротых», которые от природы по мозгам заточены на такую деятельность) и сведет результат на нет. Робот сможет.

На данный момент мы закодировали основную логику старших таймфреймов и построили двух роботов на её основе, трудимся над интрадей-роботом из которого планируем выжать 1,5-2-кратное увеличение профит фактора по отношению к среднесрочным роботам.

Обратите внимание, что в основном я обращаюсь к теме мотивированности и дисциплины, показывая, что этого можно достичь только выстраивая вокруг себя инфраструктуру которая заставит Вас делать правильные вещи. Воля – это продукт материального мира. Невозможно прийти к чему-то просто очень сильно этого захотев. Усилием воли так сказать. Это чушь. Чтобы бежать быстрее нужна злая и быстрая собака позади Вас. Создавайте её, чтобы она была не у Вас в сознании, а в материальном мире. И Вы побежите быстрее, либо сдадитесь. Но это будет фактом, а не бесконечно длящейся надеждой на хрен знает что, без четкого результата.

Подписывайтесь, буду освещать дальнейшее своё продвижение. И спасибо за Ваши +++++++++

По любым вопросам skype: Biopsyhose Biotrade

Инстаграм Biotrade

Антон Денисков (Fry)18 сентября 2019, 20:12Пост для тех у кого хорошее колёсико на мышке =)+30

Антон Денисков (Fry)18 сентября 2019, 20:12Пост для тех у кого хорошее колёсико на мышке =)+30 Павел Град18 сентября 2019, 20:29Такой пост объективно стоит порядка 2 т.р. на кворке или около 15 т.р. в обычных студиях.0

Павел Град18 сентября 2019, 20:29Такой пост объективно стоит порядка 2 т.р. на кворке или около 15 т.р. в обычных студиях.0 AlexChi18 сентября 2019, 20:54Я бы разбил эту статью на несколько частей, а то очень большой объем текста, который мало кто осилит. Но вам, конечно, виднее.+1

AlexChi18 сентября 2019, 20:54Я бы разбил эту статью на несколько частей, а то очень большой объем текста, который мало кто осилит. Но вам, конечно, виднее.+1 Роджер (веселый).19 сентября 2019, 00:36Текст трудный, даже немного нудный, но много хороших мыслей. Плюса заслуживает. Но больше так писать не надо, народ не оценит, так как не готов тратить много времени и мозг на все это. Лучше разбивать и преподносить с юмором и иронией, эмоции должны быть)+2

Роджер (веселый).19 сентября 2019, 00:36Текст трудный, даже немного нудный, но много хороших мыслей. Плюса заслуживает. Но больше так писать не надо, народ не оценит, так как не готов тратить много времени и мозг на все это. Лучше разбивать и преподносить с юмором и иронией, эмоции должны быть)+2