Мои стратегии. Промежуточные итоги-2019

Странная дата для подведения итогов, но что-то вот накатило. Можно сказать, считаем цыплят по осени — то ли в предверии равноденствия, то ли осенней экспирации фьючерсов. То ли просто обновление хаев эквити, когда этим приятнее всего заняться.

Если кто-то посмотрит и скажет, «да ну, лучше бы купил на все деньги Газпром в начале года» — надо ли объяснять, что он дурак?

Есть такая ирония судьбы, называется возврат к среднему.

Можно предположить, например, что 2019 год должен быть для моих портфелей хуже обычного.

Вот почему, я же с начала года вышел в люди, издал книгу, завел бложики, меня понемногу стали звать на разные инвестиционные посиделки? А вот именно потому.

Сподручнее всего начать ходить в люди на подъеме. Мотивы разные, можно когда угодно, но в среднем, я полагаю, это делают скорее на подъеме совокупной эквити, чем на спаде. Так, 2018 год, «непростой для мировых рынков», был простым и приятным для моих счетов. По одной из стратегий на Финаме было 120% годовых по итогам 2018 г., и она в начале января красовалась на третьей позиции комоновского рейтинга. Из чего, конечно, не следует, что 120% — моя норма. Моя норма это лучше среднего, но 120% сильно лучше моего среднего, и такие штуки должны корректироваться.

Ну вот, более-менее скорретировалось. Раз уж речь недавно зашла о моей «практике», вот публичные портфели с Финама.

Вот эквити, о которой шла речь.

В целом, если с самого начала, то красота (а уж какая красота по такой системе была в непубличном периоде 14-15 гг., знающие люди могут догадаться). На всякий случай, там заложены риски куда сильнее, чем отображенная просадка 15%. Просто черный лебедь еще не клевал.

С начала года где-то 25-30% к середине сентября. Здесь надо добавить, что за год и что за страта. Это трендовушка с хитрушкой, но все равно трендовушка. И она на Сишку, фьючерс рубль-доллар. Вряд ли у кого-то повернется язык сказать, что год был супер для таких страт на таком инструменте. Нет, это близко не 2014, 2015 или хотя бы 2018. Это скорее «тяжелые времена». Рад, что хитрушка спасает трендовушку.

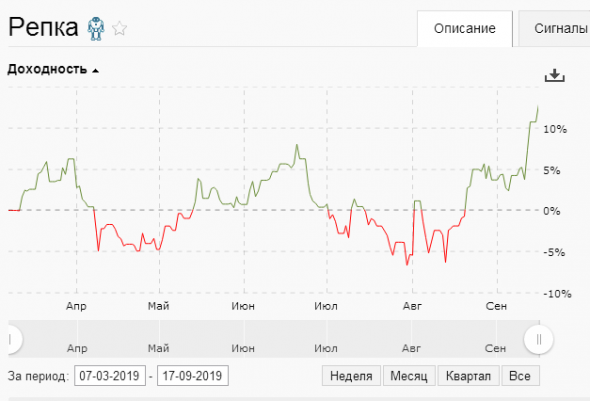

А вот более тупая штука, трендовушка-лобовушка, на то же самое.

Запущена в марте, за полгода итог чуть более 10%, на вид эквити так себе, болтанка туда-сюда. Как говорится, не мы такие, жизнь такая.

Инвестиционная часть портфеля живет своей жизнью.

С начала года где-то +19%. Чуть больше голого индекса ММВБ, и чуть меньше честного индекса ММВБ с дивидендами. Так, в общем, и должно быть. Учтем, что там не только российские акции, но валялись и облигации, и какие-то ETF на далекие страны. Все это должно чуть оттягивать в минус в хорошие времена, и чуть вверх в плохие. Соображение номер два: 2018 и 2019 так себе периоды для изыскания альфы на РФР именно моими средствами. В прошлом году индекс тащил Лукойл и немного Норникель, сейчас Газпром. Я не занимаюсь угадайкой трех лучших акций сезона (и никому не советую), а широкий портфель с факторным анализом – спасибо ему, что хотя бы отработал вровень такого индекса.

Счета у других брокеров и другие системы чувствуют себя в среднем также. Как говорит А.Г., «борьба с нулем», с выходом на умеренную победу.

Если что, я сейчас не плачусь, а скорее наоборот, но требуется некоторый опыт, чтобы это понять.

Средне сыграть плохой картой – круче, чем отлично сыграть отличную карту.

Трейдеров надо отбирать и проверять по плохим для них временам: 2016-2017 гг., можно и по 2019 году. Как говорится, спасибо, что в плюс. А лучший трейдер лучшего года для трейдинга – обычно это везучий кто угодно с очень большим плечом. Вы вложитесь в его автоследование по итогам супергода, потом возврат к среднему, и там везучий кто угодно сольет 80% счета, обычное дело.

Сейчас хорошая карта идет понятно кому, но, как говорится, не путайте бычий рынок со своей гениальностью. Особенно если вы угадали три акции сезона. Вряд ли вы повторите это на бис.

Если нужно понять, кто крепкий активный инвестор в российский рынок, нужен не 2019 год, а что-то вроде 2011 или 2012. Не 100% в хорошее время, а хоть что-то в плохое.

***

На всякий случай, моя книга: www.alpinabook.ru/catalog/personal-investments/555670/

моя группа в ВК про биржу: vk.com/dengi_bez_durakov

блог и автоследование на Comon, откуда картинки: https://www.comon.ru/user/voldemort/profile/

Агрегатор аналитики. Собирается инфа с сотен источников. Поэтому из массива получается сигнал по инструменту. И да, это реклама: u.to/m8elFQ

Но потом любопытство одолело. Прочитал. Так и есть. Предчувствие не обмануло