Лидеры и аутсайдеры в российской электрогенерации на 2019 год. Часть 1.

На дворе наступила долгожданная осень, у школьников и студентов начался новый учебный год, а для акционеров пришло самое время собирать воедино полугодовые финансовые результаты российских компаний, анализировать их и в случае необходимости производить ребалансировку своих инвестиционных портфелей.

Сегодня я предлагаю подробно остановиться на секторе российской электрогенерации и поразмышлять над инвестиционными перспективами представленных в ней эмитентов.

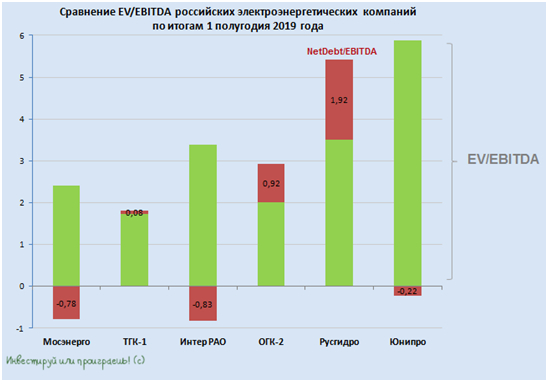

Начнём традиционно со сравнительной картинки по мультипликатору EV/EBITDA:

Энел Россия

Как вы можете видеть, на этой сравнительной диаграмме на сей раз напрочь отсутствует Энел Россия, и сделано это совершенно намеренно. Напомню, компания в начале июня текущего года торжественно объявила о продаже Рефтинской ГРЭС, и эта многолетняя и уже изрядно надоевшая многим история, наконец, совсем скоро окажется отыгранной, а сама Энел Россия теперь со спокойной совестью сосредоточит всё своё внимание и денежные средства (в том числе и полученные от сделки) на возобновляемую энергетику, в частности – ветрогенерацию. Уже сейчас началось строительство Азовской ВЭС, и ещё два твёрдых контракта на строительство ВЭС компания заключила в Ставропольском крае и Мурманской области.

Но это всё – перспективы с горизонтом несколько лет, а уже сейчас мы имеем финансовую отчётность Энел Россия по МСФО за 1 полугодие 2019 года, в которой продажа Рефтинской ГРЭС была отнесена к операционным затратам (по статье «Прочие расходы»), что потянуло за собой по цепочке операционный убыток и чистый убыток по итогам отчётного периода. Все карты спутаны, мультипликаторы не индикативны, а дивидендные выплаты наверняка окажутся под давлением, на фоне масштабной инвестиционной программы компании. Именно по этой причине ни одной картинки здесь я не привожу, дабы не вводить читателя в заблуждение.

Зато для настоящих инвесторов открывается прекрасная возможность в течение ближайших пары лет охотиться за интересными точками входа в акции Энел Россия, в расчёте на расцвет этой компании, которая из чёрного угольного цвета через несколько лет должна с ветерком превратиться в зелёную!

Мосэнерго

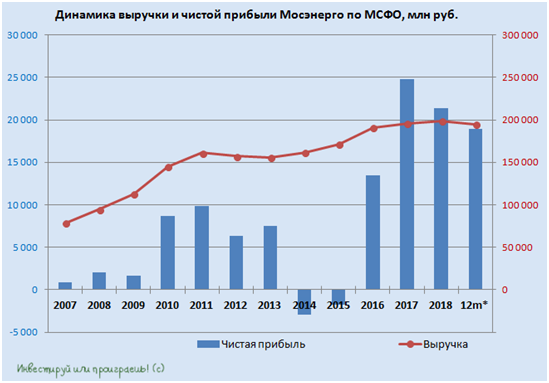

Лидерство Мосэнерго по мультипликатору EV/EBITDA на приведённой выше диаграмме – это скорее отголоски прошлого и позитивные последствия завершившейся программы ДПМ, на эйфории от которой котировки акций осенью 2017 года даже пытались закрепиться выше 3 руб. за бумагу. Понятное дело, что это оказалось затеей невыполнимой, ведь падать всегда проще, чем подниматься – а ведь с доходами компании начало случаться именно это.

По результатам 1 полугодия 2019 года снижение чистой прибыли (ЧП) Мосэнерго составило 16,4% до 12,7 млрд рублей, а скорректированного показателя EBITDA — на 17,6% до 22,1 млрд рублей. При всём при этом чистый долг по-прежнему продолжает находиться в отрицательной зоне, и более того что называется «роет» всё глубже: на конец отчётного периода его величина оценивалась на уровне минус 28,6 млрд рублей – целая треть от капитализации компании! Возможно, компания накапливает кэш в преддверии грядущей инвестиционной программы по модернизации генерирующих мощностей в рамках ДПМ-штрих?

В любом случае, острую фазу «выпадания» доходов от завершившейся программы ДПМ мы благополучно проходим, а значит ситуация уже совсем скоро стабилизируется, финансовые показатели найдут своё более или менее равновесное состояние, а там – глядишь, и через пару-тройку лет тарифы КОМ должны неплохо прибавить, благодаря чему расцветёт и вдохнёт глоток свежего воздуха и рынок РСВ.

Тем не менее, инвестиционная история Мосэнерго – как говорится, не завтрашнего дня, да и представляется она сейчас достаточно скучной и в лучшем случае консервативной, а в худшем – и вовсе скорее рискованной, учитывая туманные перспективы щедрых дивидендов и роста финансовых показателей. Я в один прекрасный августовский день взял и безжалостно продал весь свой пакет, купленный когда-то ниже 1 рубля за бумагу.

ТГК-1

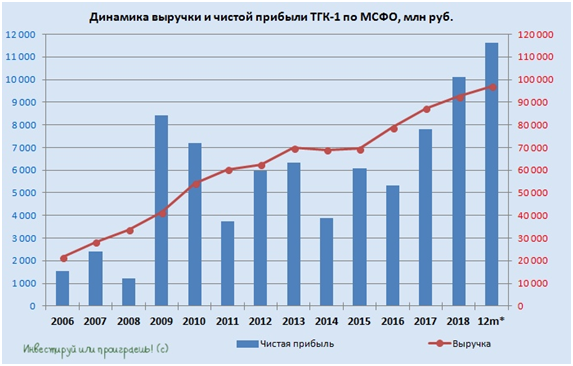

Другое дело – ТГК-1: чистая прибыль по итогам 1 полугодия выросла на 19% до 9,3 млрд рублей, а показатель EBITDA и вовсе прибавил почти на 30%, достигнув 16,9 млрд. Это оказалось возможным благодаря увеличению доходов компании на 10% до 52,7 млрд рублей, на фоне повышения цен на электроэнергию в первой ценовой зоне и продолжающегося эффекта от реализации мощности в рамках программы ДПМ.

При этом чистый долг у ТГК-1 практически обнулился, на конец отчётного периода составив скромные 2 млрд рублей, и есть большая вероятность, что к концу года он и вовсе уйдёт в отрицательную область, что, впрочем, также является событием ожидаемым. Благодаря такой проворности, соотношение EV/EBITDA в настоящий момент оценивается на достаточно низком уровне в 1,8х, и в последние недели участники рынка начали активно отыгрывать эту идею, уводя котировки акций компании всё выше и выше.

Наконец, дивиденды. Если исходить из прошлогоднего расчёта для дочек ГЭХа, подразумевающего норму выплат в размере 35% от ЧП по РСБУ, то в LTM-выражении мы получаем 0,084 коп. или дивидендную доходность (ДД) по текущим котировкам около 7,3%. Это ориентировочный и достаточно консервативный расчёт, т.к. в свете последних событий в Газпроме по итогам 2019 года возможны и более приятные сюрпризы с нормой выплат дивидендов и даже переходу на МСФО.

Интер РАО

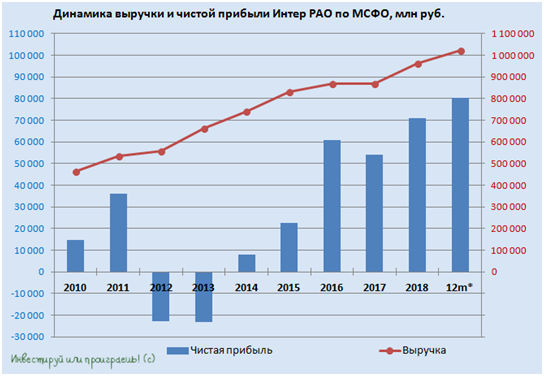

Финансовые результаты Интер РАО никаких вопросов не вызывают: выручка с каждым годом только растёт, также как и чистая прибыль, которая после двух убыточных лет (2012-2013 гг.) демонстрирует исключительно положительную динамику, обновляя год за годом исторические максимумы. Не стали исключением и первые 6 месяцев текущего года, отметившиеся ростом доходов на 13% до 521 млрд рублей и чистой прибыли сразу на четверть до 48 млрд, что оказалось возможным благодаря росту цен на электроэнергию в европейской части России и на Урале, а также повышенные платежи за мощность в рамках действующей программы ДПМ.

Свободный денежный поток также покоряет исторические вершины, а денежные средства на счетах компании (кэш+депозиты) уже перевалили за 200 млрд рублей! Но их есть куда тратить: впереди у компании новая инвестиционная программа ДПМ-2, которая призвана поддержать финансовые показатели уже в 20-х годах, когда действие ДПМ начнёт постепенно сходить на нет.

Вот чего действительно не хватает акционерам Интер РАО для полного счастья, так это более щедрой дивидендной политики, которая в текущем виде предполагает выплаты в размере 25% от ЧП по МСФО, что за последние несколько лет давало весьма скромную дивидендную доходность порядка 4-5%. Минфин всеми силами пытался призвать госкомпанию к выплатам 50% от ЧП, однако безуспешно, да и представители Интер РАО неоднократно заявляли, что привержены к текущей дивидендной политике, не дав ни единого намёка на рост дивидендов. Возможно именно поэтому котировки акций компании, впервые за долгое время достигнув уровня в 4 рубля осенью 2016 года, продолжают оставаться там и сегодня.

Читайте во второй части:

— ОГК-2

— РусГидро

— Юнипро

ves201016 сентября 2019, 18:10кстати энергетика топчется на месте уже 2года как0

ves201016 сентября 2019, 18:10кстати энергетика топчется на месте уже 2года как0