Почему я не боюсь кризиса. Статья которую я пишу уже несколько месяцев, а инструмент 2 года.(пост чуток для Тимофея.)

Тут я конечно загнул. Саму статью я собираю пару недель, но вот механизм построения и просчета, действительно несколько лет :)

Рынок подходил к хаям и откатывал обратно, и я каждый раз не успевал поддержать подписчиков статьей из-за разного рода технических проблем с движком сайта. Удачно вышло только с Алросой. Благодарю всех читателей за большое количество положительных отзывов!

Несколько месяцев назад вышел прекрасный обзор Николая Василенко на тему «Недооценен ли российский рынок?» Я сначала расстроился. Думаю ну вот опять опередили.

И вот совсем недавно вышел обзор от Владислава «роадтуричез» на тему «Куда инвестировать в 2020 и после?» Ну все думаю, опоздал тотально, пора складывать манатки и завязывать.

Но пришла мысль чуток изменить формат статьи, и попробовать дополнить умных ребят, и сделать если уж не вишенку на торте, то хотя бы лепесток мяты.

Заранее предупреждаю, статья получилась большой, если тема мало интересует, прыгайте сразу в раздел выводы.

Меня порядком надоела тема с кризисом, инверсией, стагнацией, и тд, что я решил попробовать самому определить будет ли кризис.

Если не брать техническую часть, то я считаю, что все сейчас слишком просто. Участники рынка знают, что кризис вот -вот будет и убежали в Risk-off. Мне это напоминает ситуацию про ДТП, когда все узнали, что впереди будет авария и просто не сели в машины. Неужели инвесторы думают, что в этот раз все будет также как в 2008? Очень сомневаюсь.

Год назад был конкурс от Московской биржи на смартлабе, где я сделал статью, доказывающую, что не так уж и дорог Американский рынок и ближайшее время не стоит ждать кризиса-шмизиса. Прошло время, но шмизиса не наступило, а индексы на новых высотах, особенно ММВБ.

Не буду касаться структуры индекса, что по сути это пару бумаг двигателей и тд. Не буду также касаться того, как бумаги SnP вылетают из индекса, и как попадают. Образования экономического у меня нет, лишь несколько попыток начать читать Капитал.

Короче! В чем замысел? Если индекс растет вместе с показателями компаний входящих в него, то теоретически можно предположить, что индекс растет объективно.

Если показатели падают, а индекс продолжает расти, надувается пузырь. Это конечно же очень субъективный подход, но я не претендую на ученую степень или какую-то премию в области экономики. Все так сказать «на коленке».

К сожалению, базу свою собирать я начал летом 2017, поэтому данных глубиной до 2007 года у меня нет, а жаль….было очень интересно. Теоретически это возможно, но потребует серьезной отдачи по времени.

Будет два блока:

Компании, входящие в ММВБ

Компании, входящие в SnP500.

Каждый из блоков будет разбит на показатели:

1.Чистая прибыль

2.EBITDA

3. Чистый долг

Все эти значения суммируются по LTM. Т.е. за последние 4квартала или два полугодия.

Начнем с нашего рынка.

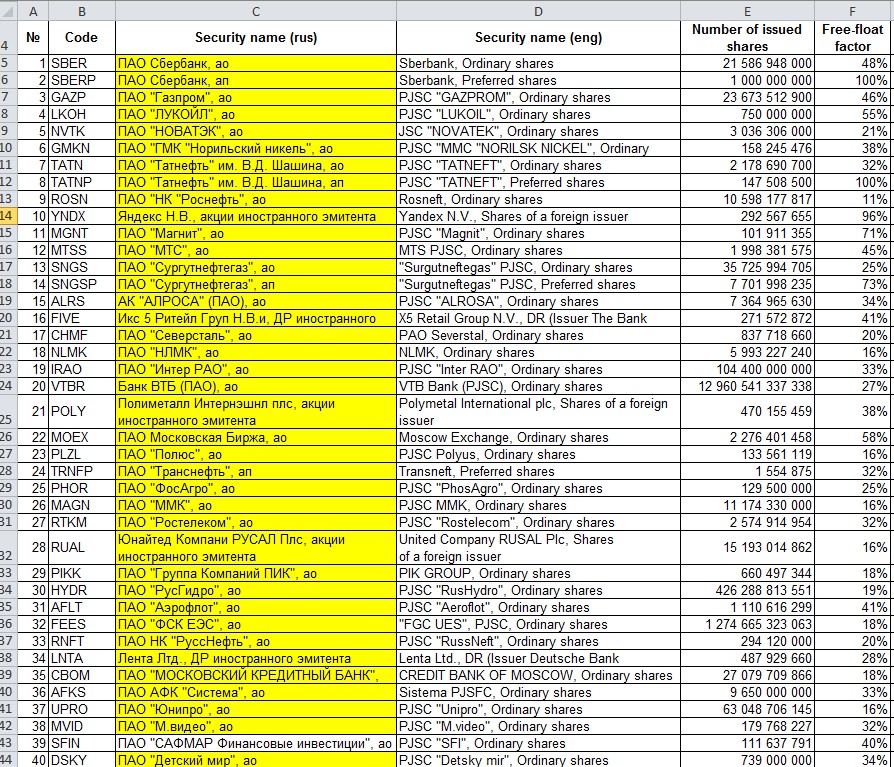

1.Компании, входящие в ММВБ

В расчеты я не взял Сафмар. Доля мелкая и компания мутная. Все эти махинации с БОМП очень раздражают, так что пусть это будет мой личный протест.

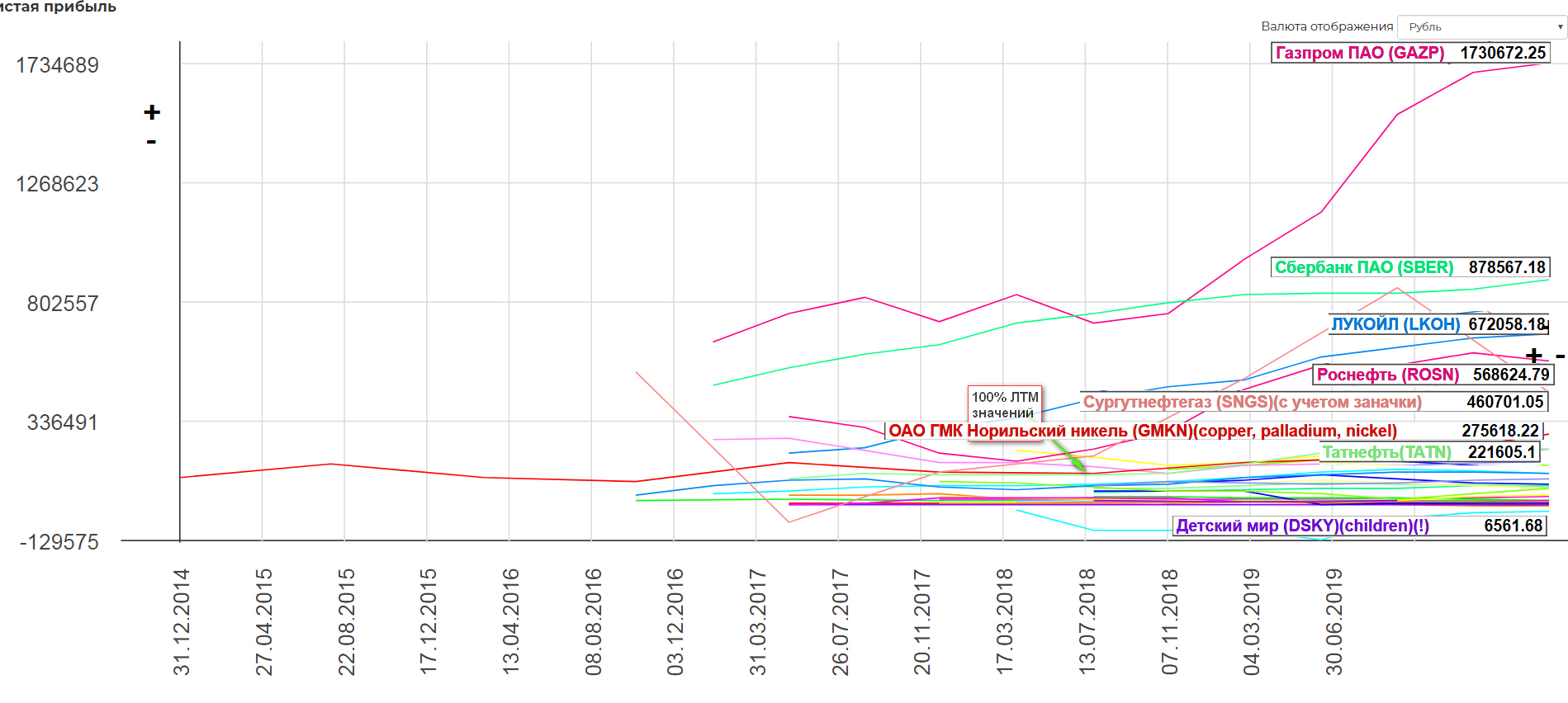

Общая картина по компания малопонятна, разве что порадоваться за некоторых ребят типа «Газпрома» :) На картинке я указал место, откуда база имеет 100% заполнение. Этот же нюанс будет и в других вычислениях. Я допускаю некоторую погрешность в расчетах и оцениваю точность в 95%.

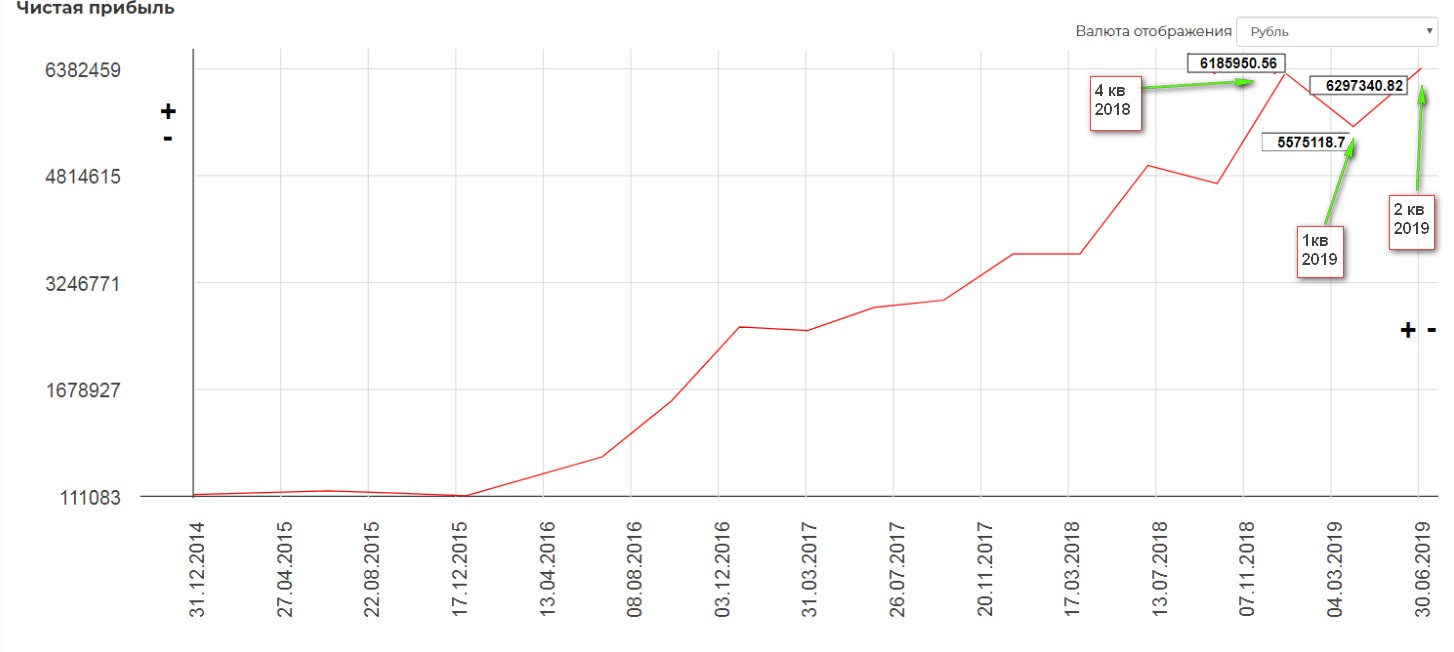

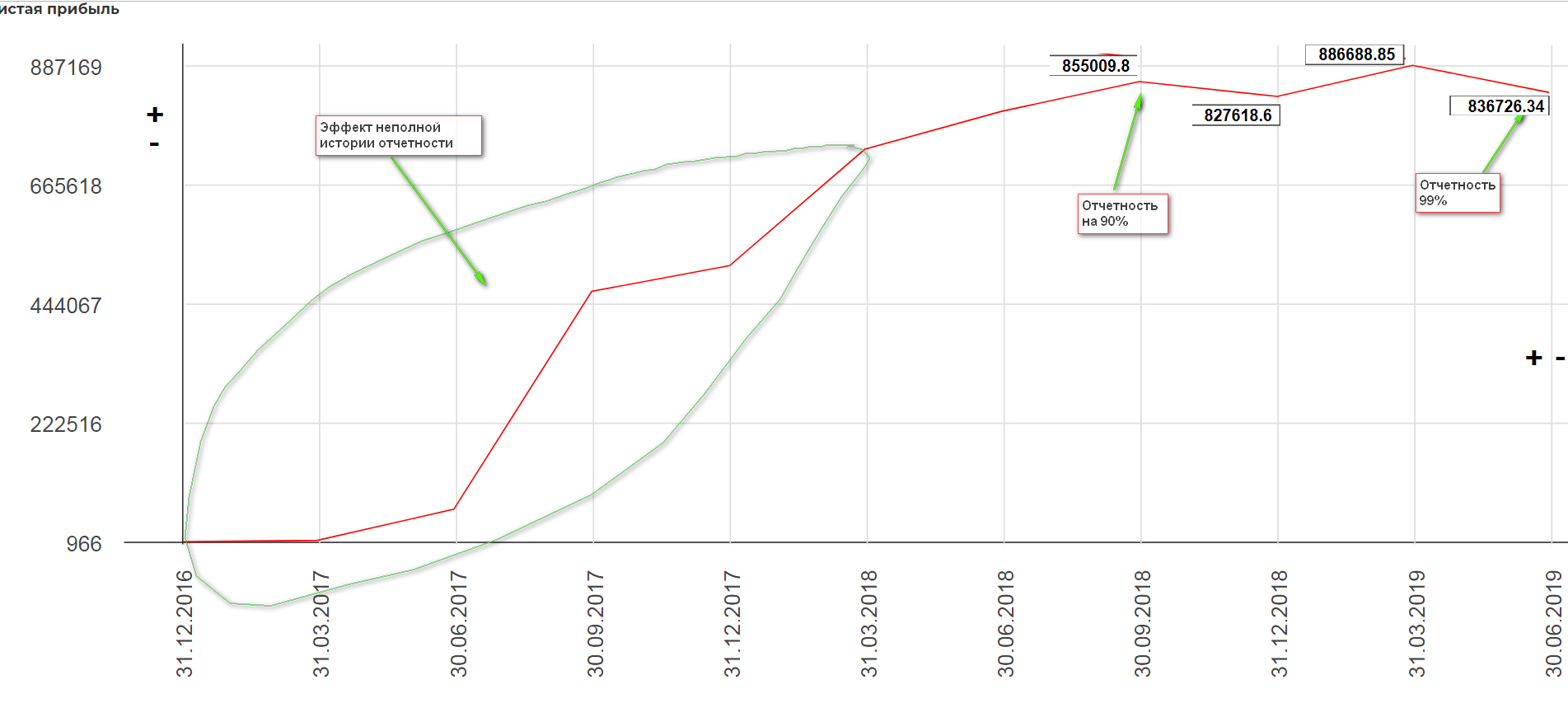

Теперь давайте сложим все показатели. Эта линия с учетом последнего «бумажного убытка» по Сургту.

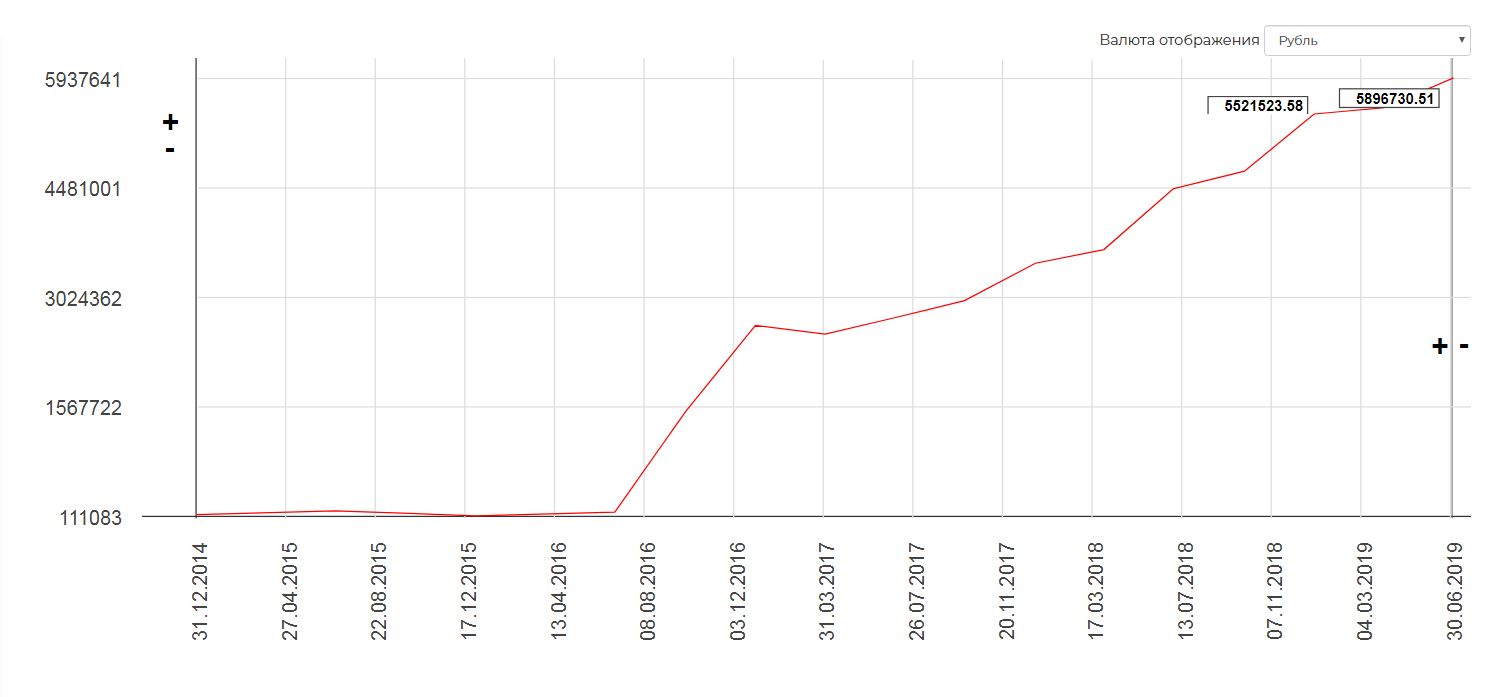

Все компании индекса без Сургута. Как видите суммарная чистая прибыль обновила пик.

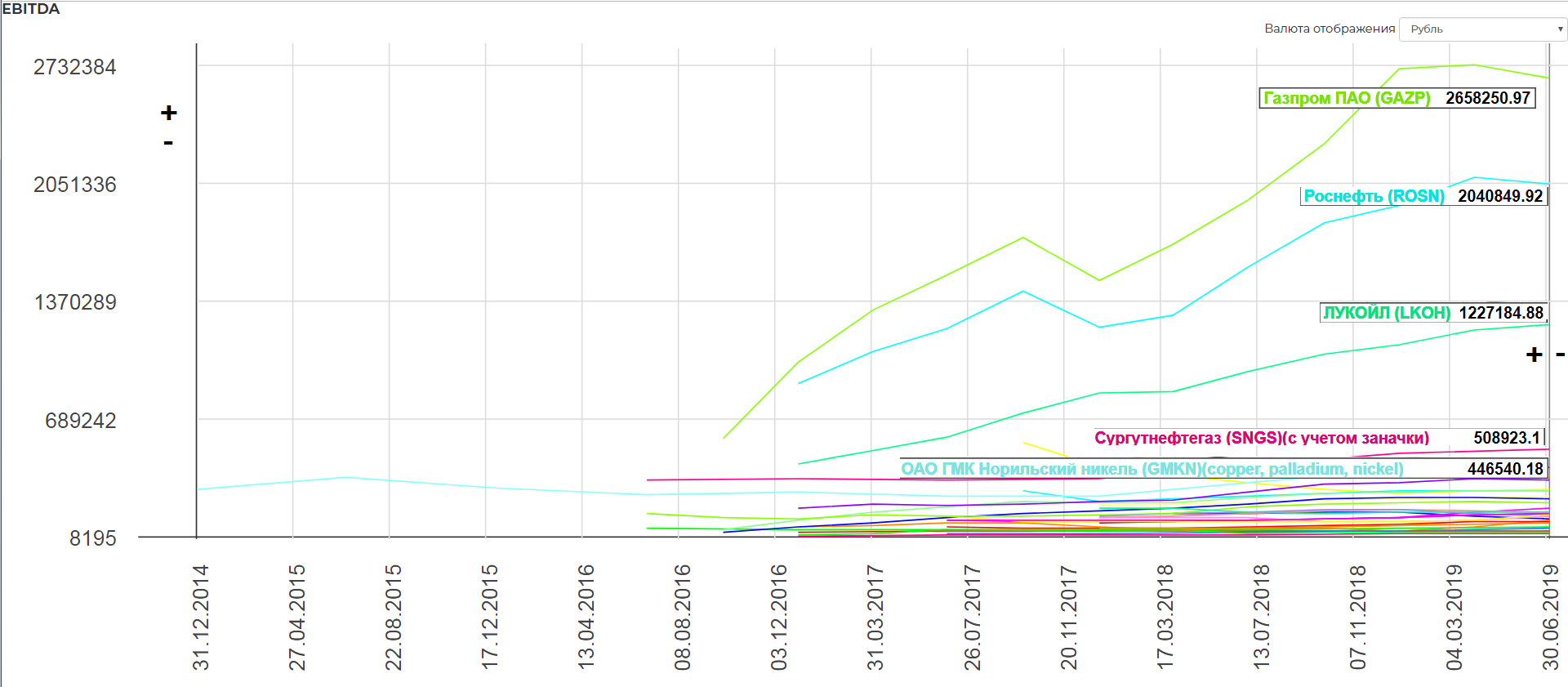

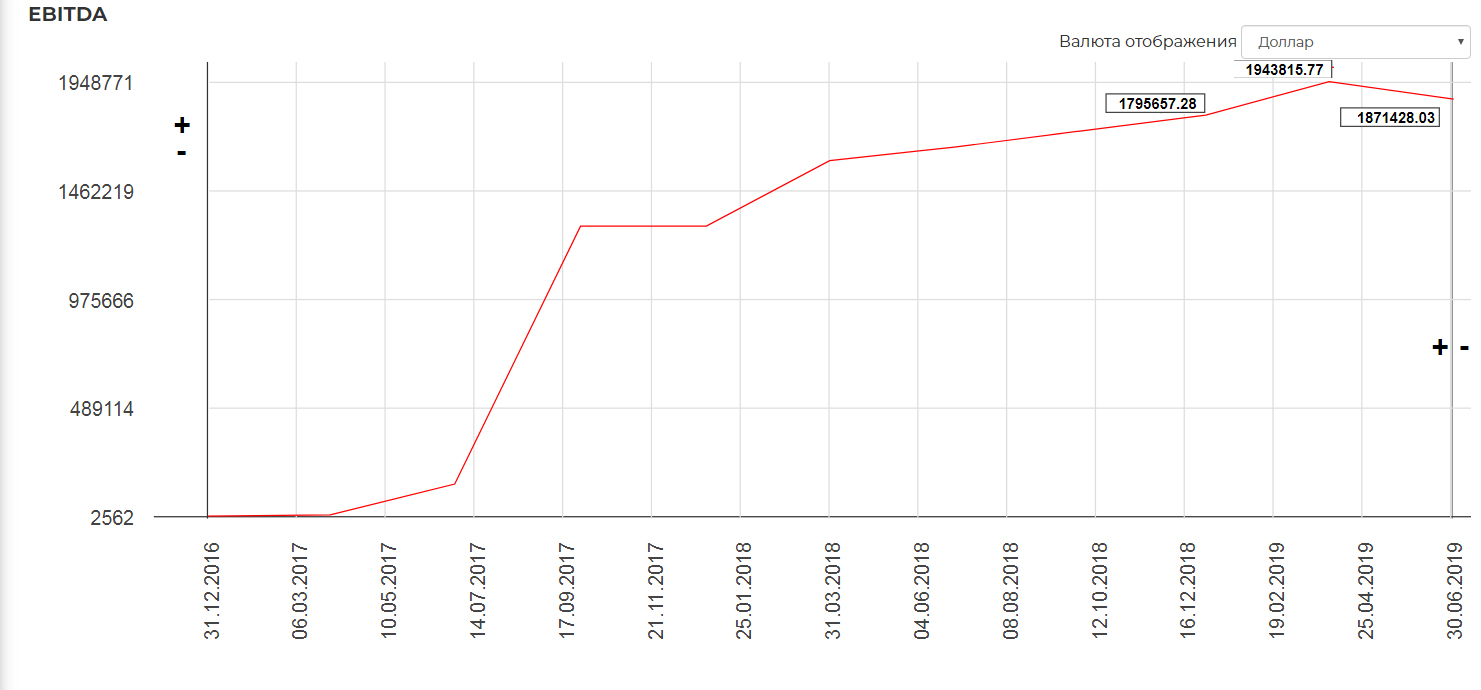

2.EBITDA

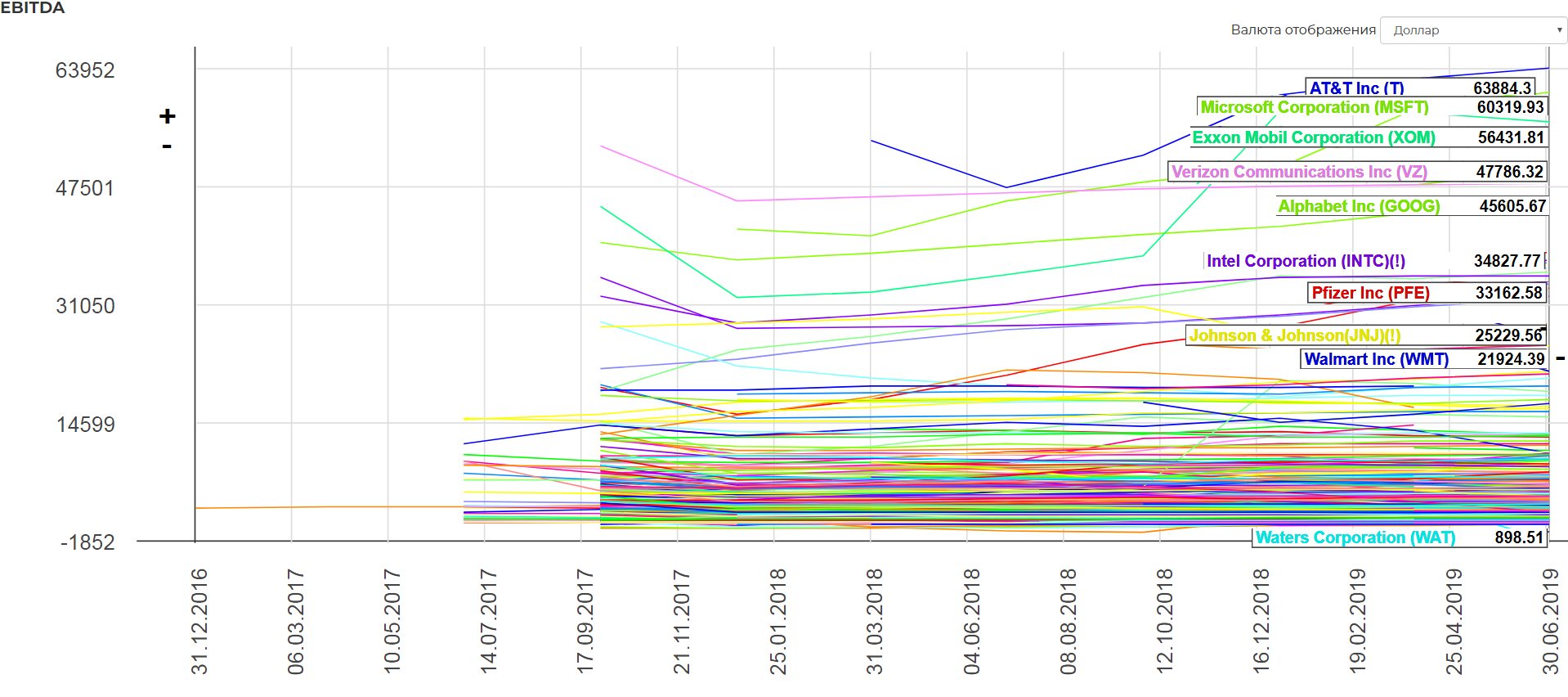

Все тоже самое, только из расчетов я убрал финансовые компании и банки.

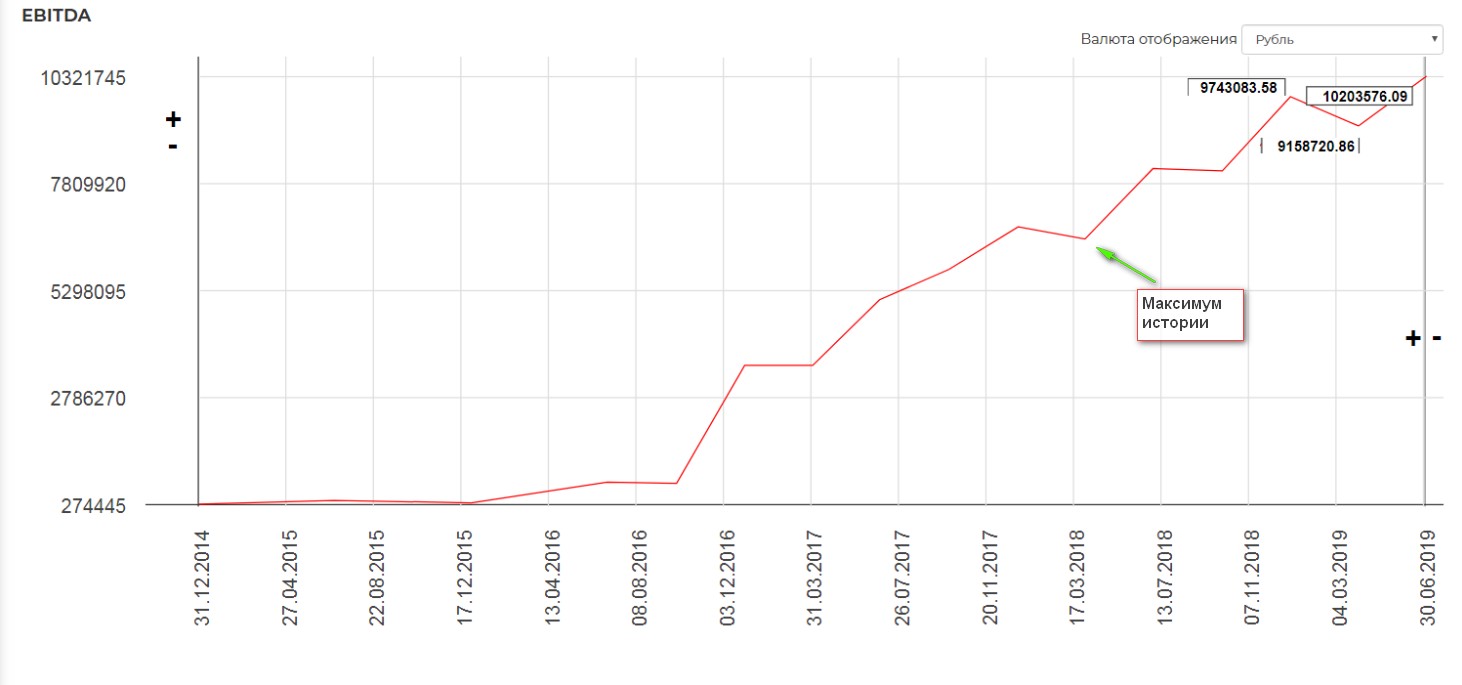

Теперь сумма по EBITDA. Видно как обновили пик 4 квартала 2018.

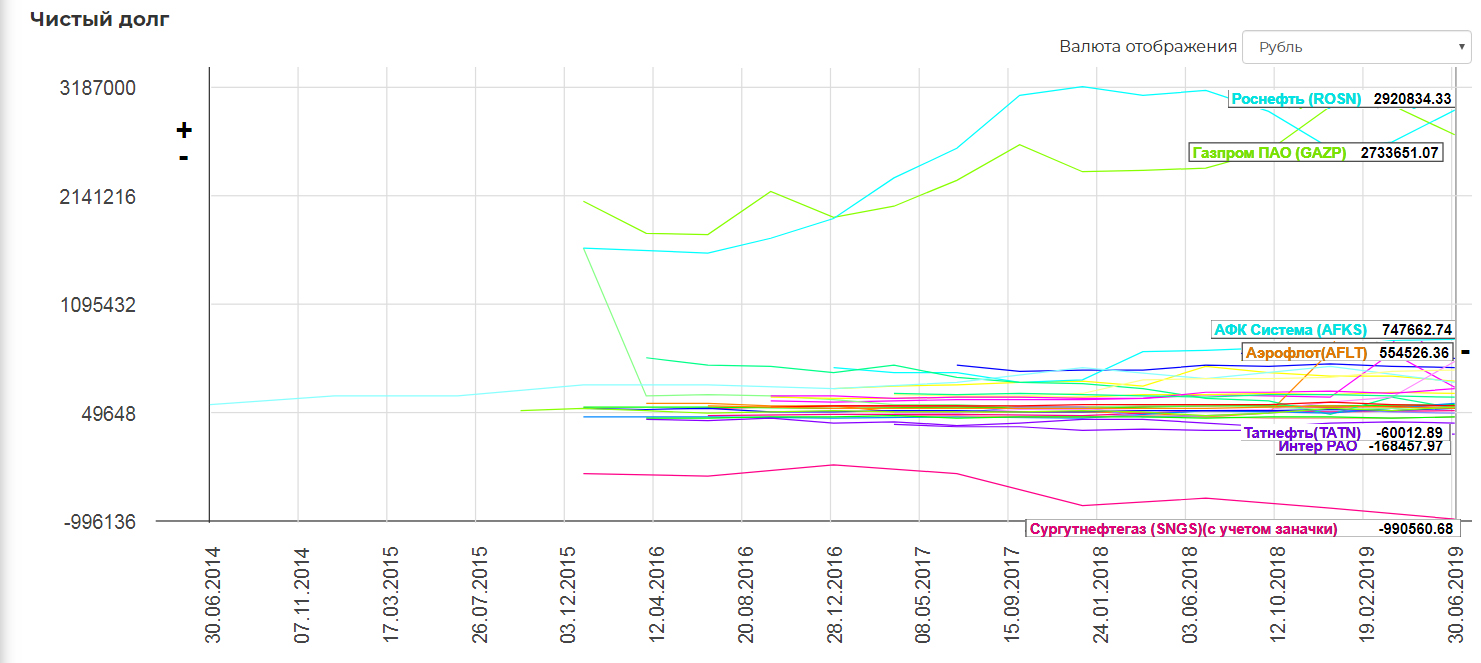

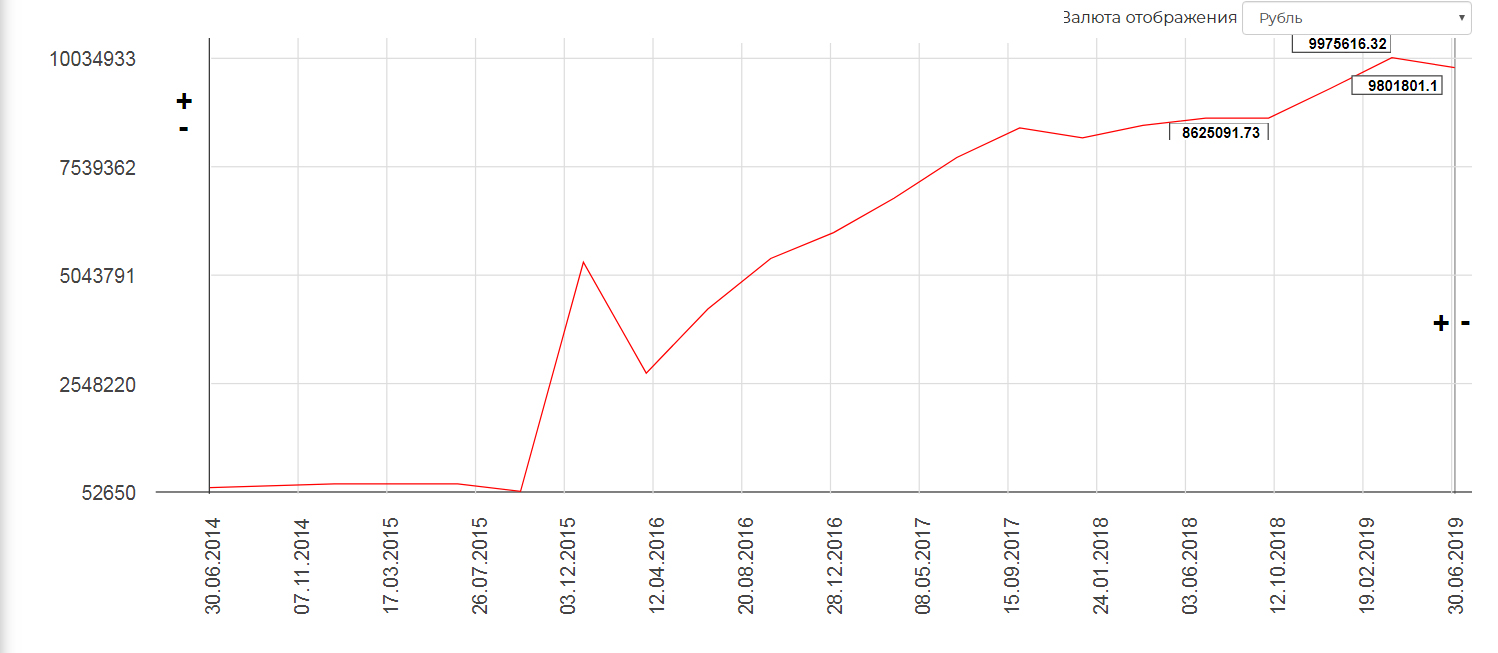

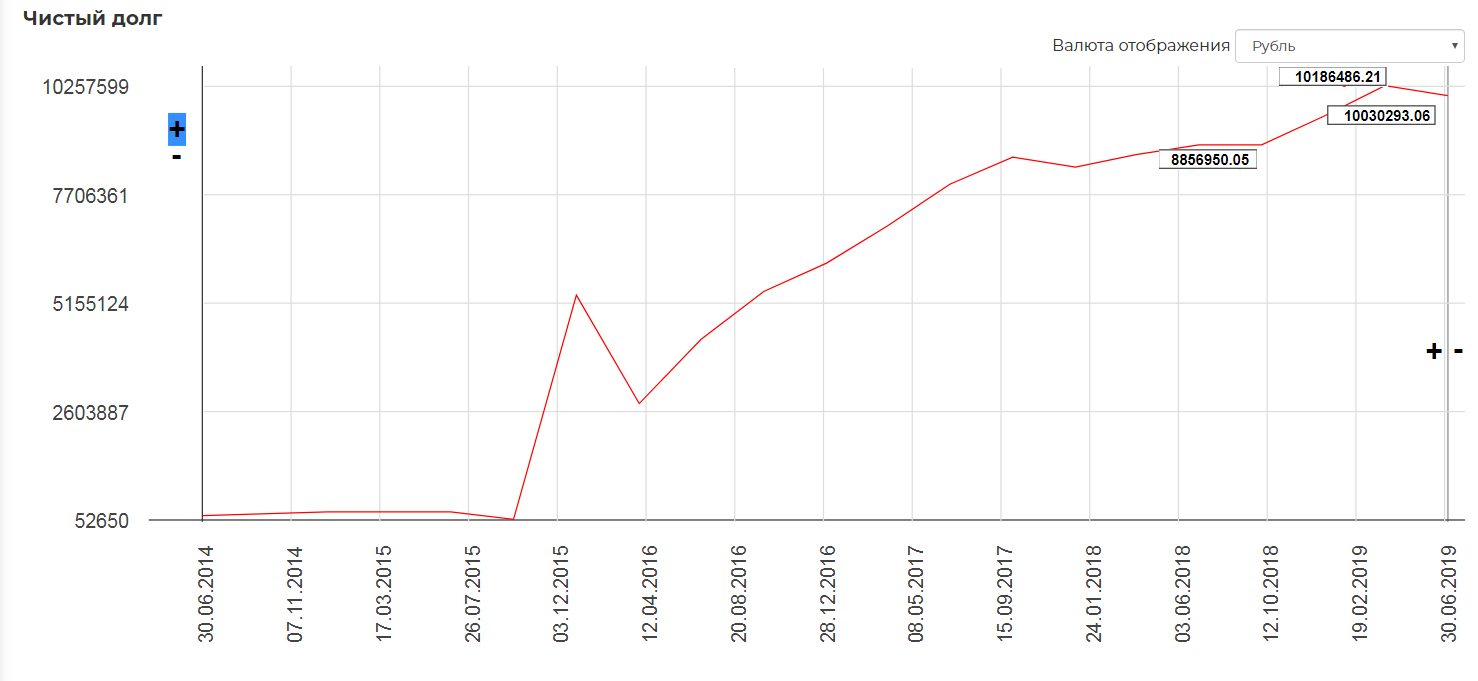

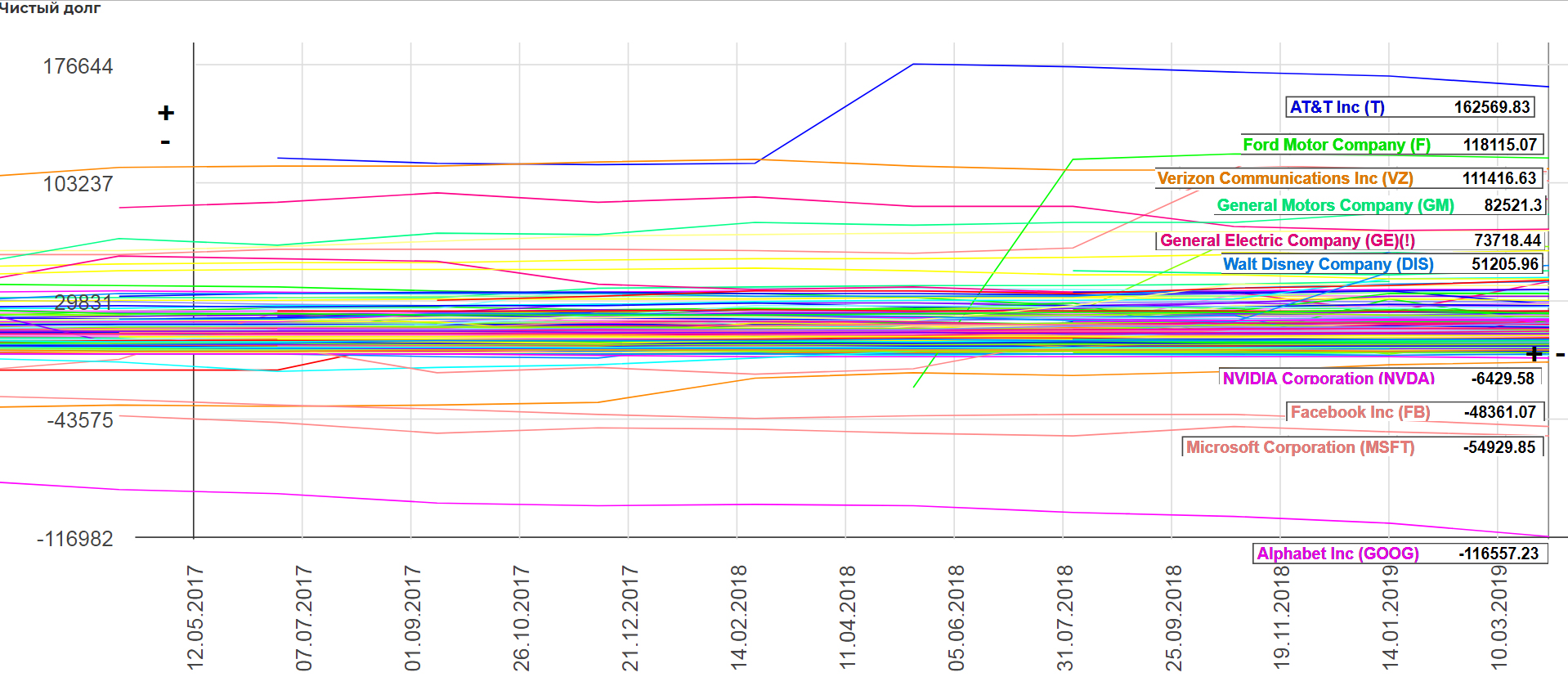

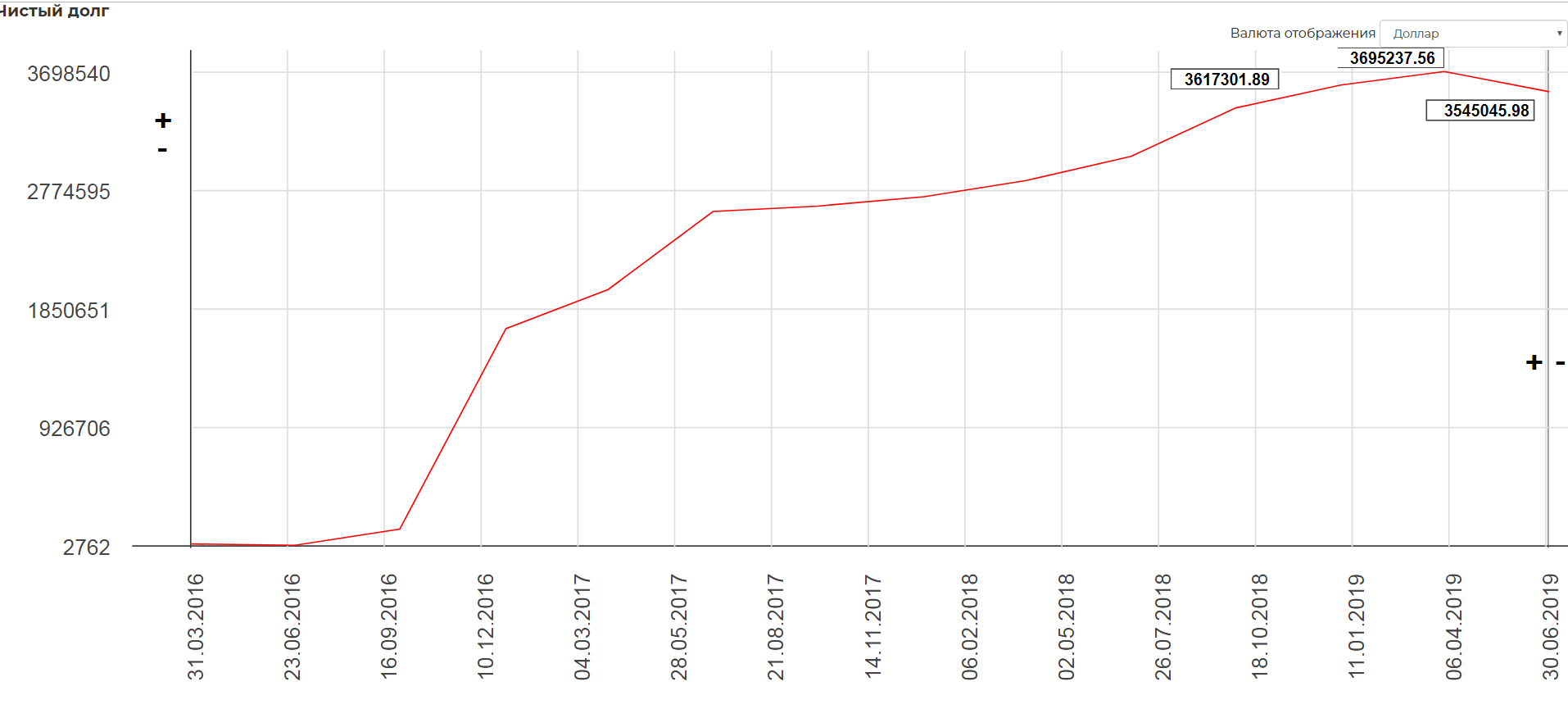

3. Чистый долг

Вот тут МСФО 16 ввели погрешность, сделав аренду активами, что сильно исказило показатели долга у ряда компаний.(Аэрофлот, Магнит и тд) Но большинство компаний из индекса это не коснулось.

Судите сами, аномального роста чистого долга по индексу нет.

Но данную диаграмму могут исказить кубышки. Для интереса я убрал компании имеющие пассивные кубышки. (Сургут и ИнтерРао). Общий долг вырос примерно на 10%, большая часть которых, это все те же изменения в МСФО. Есть рост, но чего-то ругающего я пока не заметил.

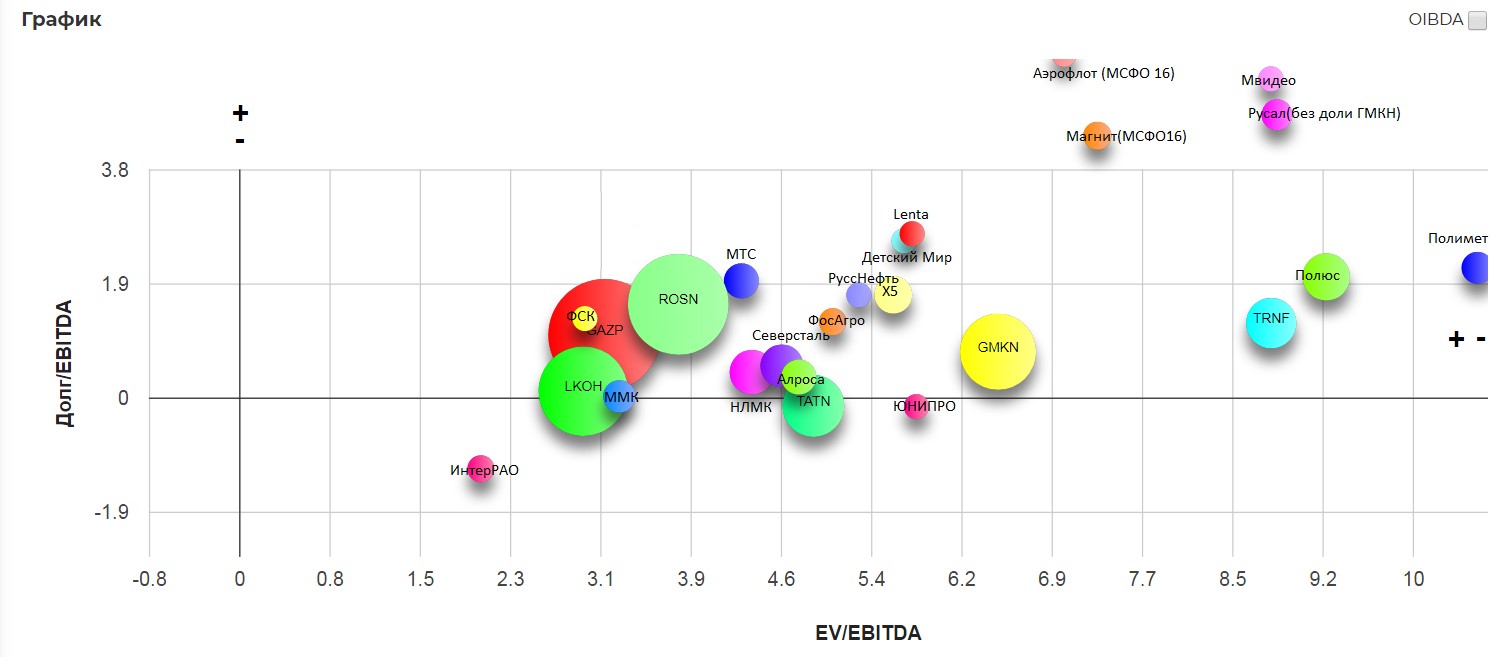

Бонусом текущая диаграмма по EV/EBITDA. Не так уж все и дорого, кроме золотодобычи.

Индекс на хаях, это пугает, но компании также прибавили в показателях. Какого-то серьезного отрыва от фундаментальных показателей, лично мною не наблюдается. Возможно ошибаюсь.

Компании, входящие в SnP500.

Я всегда скептически относился к пугалкам по SnP, но влияние все же есть. Давайте проведем аналогичную манипаляцию только уже с Америкой.

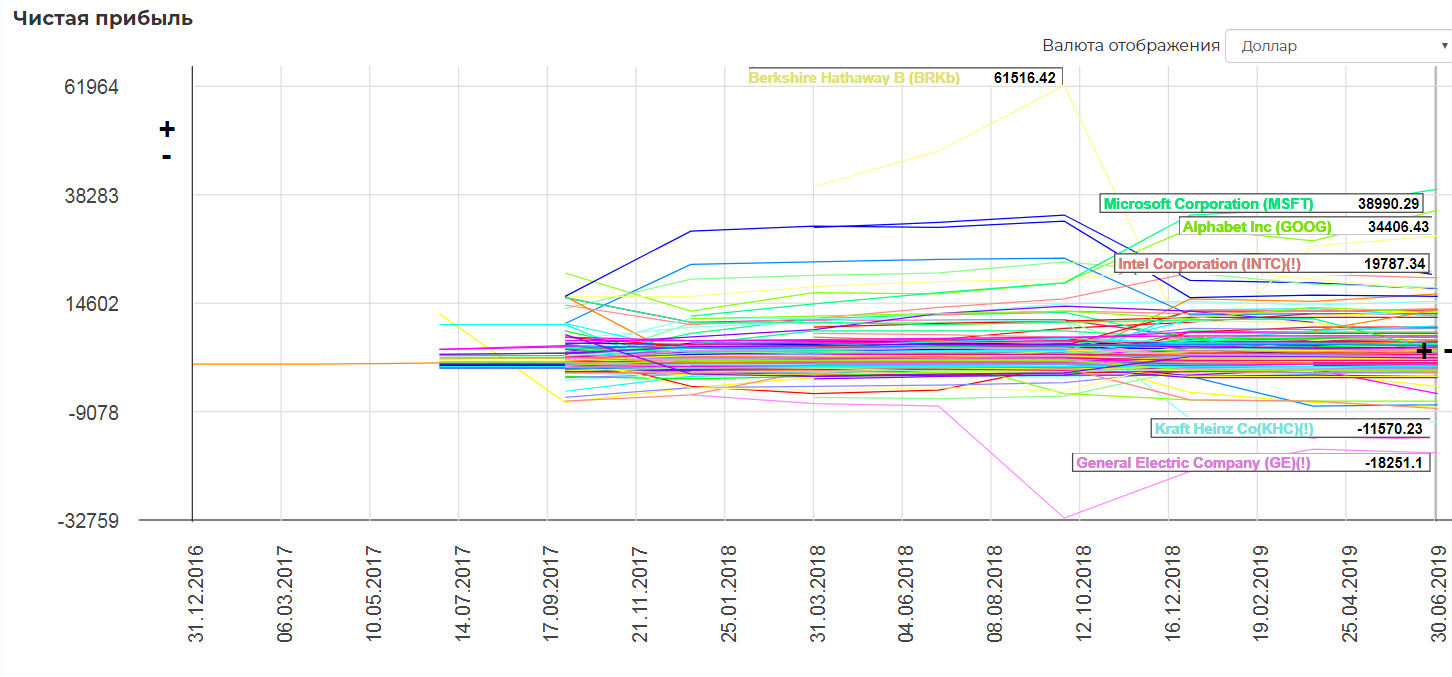

1.Чистая прибыль

Как видно большая часть компаний не имеет тенденций к падению. Лишь несколько контор откровенно вывалились из «толпы». Тотальной «лавины» падающих доходов компаний в данный момент нет. Полная база, также не с первой даты.

Теперь сложим все компании.

Выходит, что за год компании не сбавили обороты. Не обновили пик по прибыльности, но и не стали пустыми.

По сути с серидины 2018 компании списка не выросли по Чистой прибыли, и если заметить индекс тоже обновли свой всего лишь на 160 пунктов.(5% от индекса.) По этому параметру я вижу вполне адекватную оценку.

2.EBITDA

Берем по понятным причинам компании не связанные с фин. сектором.

Обратите внимание, с этим параметром у индекса дела обстоят намного лучше.

Суммарная EBITDA несколько «припала». Очень жду отчетов за 3 квартал, чтобы понять это новая тенденция?

3. Чистый долг

Картина по каждой компании. Малоинформативное отображение видно, что в среднем долг не превышает 29 млрд. долларов и можно заметить лидеров и антилидеров по чистому долгу.

Чистый долг на 2кв 2019 даже сократился, хотя общая тенденция к росту заметна. Тут также нужно учитывать, что более полная история у меня начинается с середины 2017.

Вывод.

- Индекс ММВБ объективно растет вместе с ростом показателей компаний.

- Долг ММВБ растет, но учитывая падение ставок, не вижу в этом росте чего-то катастрофического.

- Индекс SnP также объективно растет вместе с ростом компаний. Какого-то серьёзного отрыва от «фундамента» я не заметил.

- Долг SnP растет это факт, но «по моим расчётам» кривая долга завернулась. Очень жду отчеты 3 квартала.

Я все также как и раньше на 100% в акциях. Я не понимаю страха, что вот прилетит черный лебедь, утка или писец, и обвалит в один день рынок. Да ситуация нервная! Да дедушка Трамп мочит из твитера, что с другой стороны снимает с индекса перекупленность. Я конечно не фанат теорий заговора, но в полною независимость заявлений и действий отдельных глав мира тоже не очень верю.

Я почти уверен, что нас ждет болото с отдельно растущими и падающими акциями. Сам я нахожусь в состоянии «безубыточности». Если вдруг резко рынок начнет падать до моих входов, мне будет проще выйти в «нули» и снова провести анализ причин, чем сейчас в страхе лезть в облигации. Размер капитала у меня не такой уж и большой, чтобы я в течении нескольких минут не мог быстро выйти…а жаль :(

Совсем недавно рынок был полон «независимых» от внешних факторов идей. ЭтоМТС, ФСК, ИнтерРао, ОГК-2, ТГК-1, Ленэнерго, Магнит, Русал и ЕН+. Несколько идей таких как ВТБ и Яндекс, придавленные страхом перед базелем и российскими законодателями.

Из индекса ММВБ, реально настораживает 3 квартал Газпрома и Сбербанка. В первом случаи операционный поток будет под давлением низких цен, второй из-за бумажного убытка при продаже Deniz банка. В остальном все достаточно предсказуемо.

Считаю, что нужно просто искать максимально прозрачные идеи не зависимые от заголовках и твитов.

Желаю всем крепкого и здорового сна. Хорошим инвесторам он по силам!:)

PS: оперативная работа вся в группе https://vk.com/incomm

Автор данного текста, а также сообщества, в которых он размещен, не несут ответственности за инвестиции, принятые на основе материала.

В России возможный кризис может будет и не так заметен.

В отличие от 2008 года сейчас другая фаза индекса доллара DXY — тогда он был на дне после почти десятилетнего падения: соответственно тогда были раздутые Emerging Markets, нефть, металлы итд и во время рецессии все это нагнулось;

сейчас же DXY растущий и кризис будет «на его пике». Соответственно EM, нефть и металлы и так дешевы и во время кризиса сильно просесть не должны.

Соответственно по россиянской экономике кризис уже так сильно не ударит, как в 2008