Высокие дивиденды свидетельствуют о скором наступлении кризиса

Российские компании радуют будущих покупателей высокими дивидендами. Но так ли хороши высокие дивиденды?

На верхах инвестиционного цикла компании сталкиваются в перепроизводством произведенной продукции. Они видят, что произошло насыщение рынка, часть продукции не может быть реализована. Вследствие этого не имеет смысла совершать вложения в расширение объемов производства, осуществлять инвестпрограммы. Мажоритарные акционеры (владельцы крупных пакетов акции) принимают решение о выплатах высоких дивидендов. Эти решения принимаются исходя из двух соображений.

Часть владельцев принимает решение о выплате высоких дивидендов, чтобы получив дивиденды, совершить покупки акции своей компании на низах инвестиционного цикла, чтобы исключить глубокую просадку по своим акциям+ нарастить свою долю в компании ( уменьшить фри-флоат), возможно причины этого иной кроются в залоге акций в банке, или скупить акции других компаний.

Вторая часть просто продают свои акции миноритариям. Понятно, что миноритарии, обладающие деньгами на пиках цикла ищут эффективные точки применения своего капитала, к тому же, в момент приближения кредитного цикла к пикам банки, вследствие нехватки качественных заемщиков кредитуют низкокачественных, вследствие этого вынуждены уменьшать % по привлеченным вкладам.

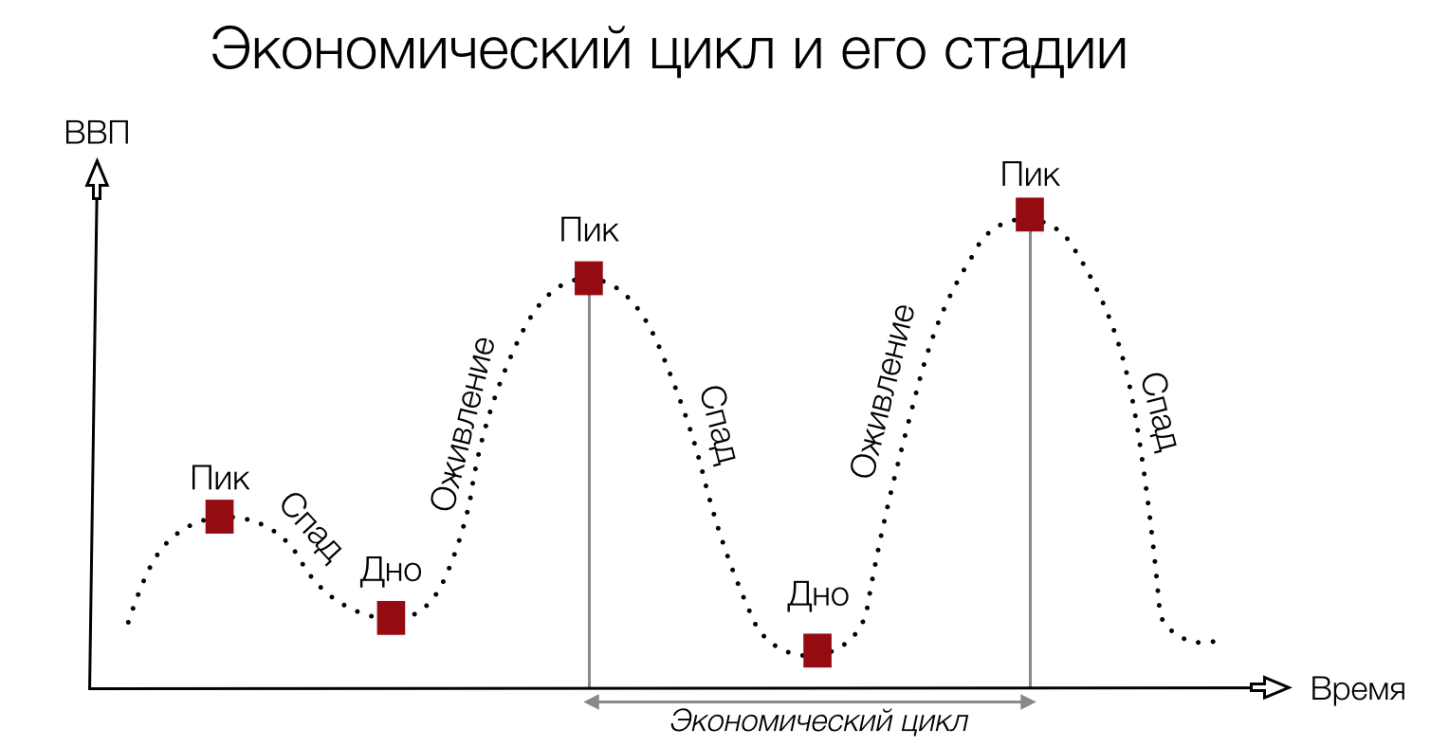

Соответственно, у владельцев желающих продать свои акции есть только один момент в течение цикла Жюгляра ( от 7 до 11 лет), когда они это могут сделать по максимально высокой цене в максимально высоких объемах, т.е. решение о выплате высоких дивидендов принимается с целью привлечения максимально большего количества мелких покупателей.

По этим же причинам, именно на пиках инвестиционного цикла происходит наибольшее количество проведенных IPO (первичных размещений акции среди непрофессиональных участников рынка ценных бумаг)

Следовательно высокие дивиденды свидетельствуют о приближении к верхам экономического цикла и последующем наступлении кризиса или образовании пузыря на рынке.

Саша Пушкин07 сентября 2019, 11:19ИМХО Всё это справедливо когда дивы составляют 80-90% от чистой прибыли, а р/е больше 10+1

Саша Пушкин07 сентября 2019, 11:19ИМХО Всё это справедливо когда дивы составляют 80-90% от чистой прибыли, а р/е больше 10+1 Павел Град07 сентября 2019, 11:34Интересно!+4

Павел Град07 сентября 2019, 11:34Интересно!+4 Патриция07 сентября 2019, 11:39Высокие дивиденды — это понятие относительное. Смотря относительно чего они высокие. И потом, компании как правило разделяют на два типа — компании роста и компании стоимости. Компании роста направляют средства на развитие бизнеса, компани стоимости платят дивиденды.+4

Патриция07 сентября 2019, 11:39Высокие дивиденды — это понятие относительное. Смотря относительно чего они высокие. И потом, компании как правило разделяют на два типа — компании роста и компании стоимости. Компании роста направляют средства на развитие бизнеса, компани стоимости платят дивиденды.+4 Киса Воробьянинов07 сентября 2019, 11:58Все это справедливо, когда в мире ведущие цб не печатали триллионы денег, которые ищут хоть какую-то доходность-1

Киса Воробьянинов07 сентября 2019, 11:58Все это справедливо, когда в мире ведущие цб не печатали триллионы денег, которые ищут хоть какую-то доходность-1