Обзор - "Газпром": снижение экспортных цен сказалось на рентабельности

Аналитики Райффайзенбанка

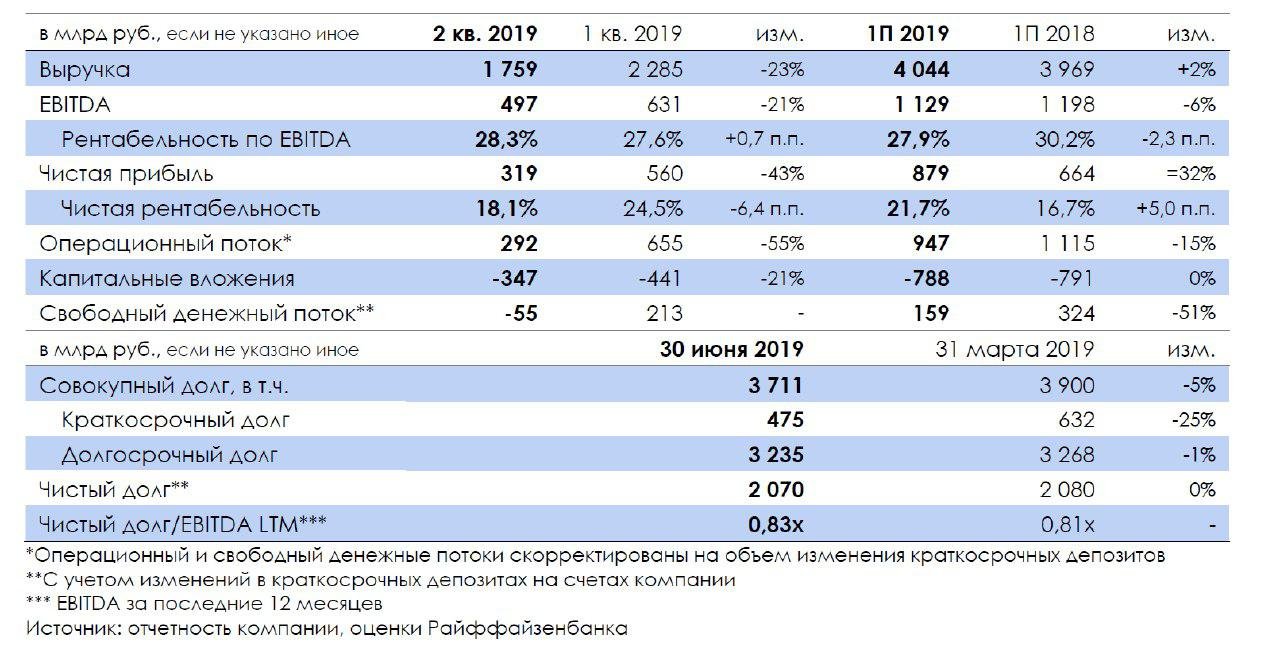

Вчера Газпром (BBB-/Baa2/BBB) опубликовал финансовые результаты по итогам 2 кв. 2019 г., которые мы оцениваем нейтрально с точки зрения кредитного профиля компании.

Выручка ожидаемо сократилась на фоне снижения средней цены реализации газа в дальнее зарубежье (12,9% г./г. до 207,5 долл./тыс. куб. м), являющееся ключевым источником газовой выручки Газпрома. При этом данное снижение было частично компенсировано ростом цен для стран бывшего СССР и внутренних потребителей, которые повысились на 10,3% г./г. до 154,5 долл./тыс. куб. м и на 5,2% г./г. до 62,3 долл./тыс. куб. м, соответственно. В то же время объем продаж газа практически не изменился (-0,4% г./г. до 104,5 млрд куб. м), поскольку падение экспорта в дальнее зарубежье на 2,6% г./г. до 55,5 млрд куб. м было компенсировано ростом поставок в страны бывшего СССР на 6,2% г./г. до 6,9 млрд куб. м, а также ростом продаж на внутреннем рынке на 1,7% г./г. до 42,1 млрд куб. м. В результате при неизменном совокупном объеме продаж доля поставок на рынки дальнего зарубежья, которые являются наиболее рентабельными, сократилась с 54,3% до 53% в общей структуре реализации газа.

По итогам 2 кв. свободный денежный поток ушел в минус (-55 млрд руб.). Для погашение задолженности на сумму 150 млрд руб. были доступны средства, высвобожденные из банковских депозитов на сумму 280 млрд руб. Также Газпромом были получены дивиденды от ассоциированных организаций и совместных предприятий — Арктикгаза и проекта Сахалин-2 (около 76 млрд руб.). В итоге чистый долг компании практически не изменился, а долговая нагрузка остается по-прежнему низкой — 0,8х Чистый долг/EBITDA.

По итогам года мы ожидаем ее незначительного увеличения. Так, по нашим оценкам, операционный денежный поток превысит 2 трлн руб., из которых 1,8-1,9 трлн руб. будет направлено на капвложения. Вдобавок к этому, компании будет необходимо рефинансировать краткосрочную задолженность на сумму 475 млрд руб. и выплатить дивиденды за 2019 г., которые мы оцениваем в 420 млрд руб. Для этого у Газпрома есть накопленные средства на балансе в размере 1,6 трлн руб. Тем не менее, мы полагаем, что компания также будет привлекать дополнительный долг, ввиду того, что госкомпании предпочитают сохранять высокий уровень свободных денежных средств на случай новых санкций.

На телеконференции менеджмент компании представил свои ожидания на 2019 г., которые оказались более пессимистичными по сравнению с предыдущими оценками. Так, объем экспорта в дальнее зарубежье может составить 194-198 млрд куб. м (202 млрд куб. м в 2018 г.), а средняя цена снизится на 13% до 215 долл./тыс. куб. м (246 долл./тыс. куб. м в 2018 г.). Также была озвучена инвестиционная программа на 2019 г., которая, по ожиданиям менеджмента, составит заявленные ранее 2,1 трлн руб. Тем не менее, стоит отметить, что за 1П капитальные затраты составили 788 млрд руб., или 38% итоговой инвестиционной программы. Более того, в годовом выражении капвложения за 1П 2019 г. практически не изменились (-0,5% г./г.). Таким образом, мы ожидаем, что фактические капзатраты в 2019 г. окажутся меньше заявленных и составят 1,8-1,9 трлн руб.

Среди выпусков 1-го эшелона мы предпочитаем суверенные евробонды РФ (поскольку премии у корпоративных бумаг выглядят слишком узкими), а также длинные выпуски GAZPRU 34, 37, которые все еще имеют потенциал для ценового роста, учитывая глобальное снижение долларовых ставок.

1prime.ru/experts/20190830/830284374.html

1prime.ru/experts/20190830/830284374.html