29 августа 2019, 17:14

Россети могли бы направлять на дивиденды примерно 10-12 млрд рублей в год - Атон

Россети: 2К19: НЕЙТРАЛЬНЫЕ результаты, фокус на стратегию и дивиденды до конца 2019

· Финансовые результаты Россетей по МСФО за 2К19 – EBITDA +7% г/г до 67 млрд руб., чистая прибыль +4% до 20 млрд руб. – не вызывают удивиления, во многом отражая сильную финансовую отчетность ФСК и смешанную отчетность МРСК.

· Россети торгуются с мультипликатором EV/EBITDA 2019П 3.5x (на 21% выше ФСК), поскольку дисконт компании к сумме частей сузился приблизительно до 20% (против 5-летнего среднего в 35%). Мы не считаем это обоснованным, т.к. наша оценка дивидендного потенциала Россетей предполагает скромную доходность в 5%/6% по обыкновенным/привилегированным акциям.

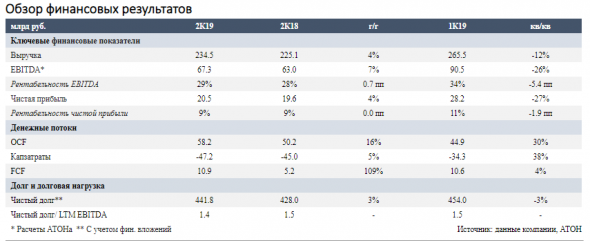

Обзор результатов за 2К19 – в целом нейтральные: выручка (234.5 млрд руб., +4% г/г), EBITDA (67.3 млрд руб., +7% г/г) и чистая прибыль (20.5 млрд руб., +4% г/г) продемонстрировали положительную динамику г/г, хотя и замедлились по сравнению с 1К19, что в значительной степени отражает представленную финансовую отчетность дочерних компаний. Тем не менее мы отмечаем, что показатель EBITDA за 1П19 (157.8 млрд руб.) предполагает солидные 51% к прогнозу Bloomberg на 2019. Несмотря на небольшой рост капзатрат, FCF вырос более чем в два раза г/г (10.9 млрд руб.) на фоне устойчивой динамики OCF.

Позитивная динамика ФСК, некоторые МРСК продемонстрировали ухудшение г/г: динамика Россетей во 2К19 отразила разнонаправленные годовые тренды ФСК (EBITDA +9% г/г, чистая прибыль +14% г/г за 2К19) и некоторых МРСК (более слабые результаты против 2К18, чистая прибыль в 1П19 упала более чем на 25% г/г у MRKP, MRKC, MRKV и TORS). Тем не менее, с точки зрения динамики по РСБУ по сравнению с финансовыми планами, мы считаем, что большинство МРСК продемонстрировали хороший прогресс относительно прогнозов (более 50% у MSRS, MRKP, MRKZ, MRKC, MRKY, MRKU, MRKS и LSNG), что делает наши ожидания в отношении дивидендов за 2019 консервативными. Следовательно, данные результаты потенциально положительны для дивидендного потенциала Россетей, который мы оцениваем исходя из дивидендных поступлений от дочерних компаний.

Телеконференция: сегодня в 15:00 по московскому времени (13:00 по лондонскому). Мы ожидаем, что в центре внимания будут дивидендные платежи (изменение подхода к дивидендам и возможность выплаты дивидендов за 2К19) и обновление стратегии (ход реализации, изменение сроков против конца года). Напомним, что Россети рекомендовали выплатить 5 млрд руб. в качестве дивидендов за 1К19, при этом пропустив выплату дивидендов за 2018, и могут изменить дивидендную политику в ходе предстоящего обновления стратегии. По нашим оценкам, компания могла бы направлять на дивиденды примерно 10-12 млрд руб. в год (50% дивидендных поступлений от дочерних компаний), что предполагает доходность в 5% по обыкновенным акциям и 6% по привилегированным, что менее привлекательно в сравнение с доходностью в 9% в год у ФСК. На телеконференции мы также уделим внимание традиционным вопросам – прогнозу финансовых результатов и капзатрат на 2019 и нормативным изменениям в отрасли.

· Финансовые результаты Россетей по МСФО за 2К19 – EBITDA +7% г/г до 67 млрд руб., чистая прибыль +4% до 20 млрд руб. – не вызывают удивиления, во многом отражая сильную финансовую отчетность ФСК и смешанную отчетность МРСК.

· Мы сосредоточимся на телеконференции (сегодня в 15:00): помимо обновления прогнозов, мы бы хотели услышать информацию о ходе обновления стратегии / дивидендной политики, которые рассматриваются как важный катализатор для Россетей.Атон

· Россети торгуются с мультипликатором EV/EBITDA 2019П 3.5x (на 21% выше ФСК), поскольку дисконт компании к сумме частей сузился приблизительно до 20% (против 5-летнего среднего в 35%). Мы не считаем это обоснованным, т.к. наша оценка дивидендного потенциала Россетей предполагает скромную доходность в 5%/6% по обыкновенным/привилегированным акциям.

Обзор результатов за 2К19 – в целом нейтральные: выручка (234.5 млрд руб., +4% г/г), EBITDA (67.3 млрд руб., +7% г/г) и чистая прибыль (20.5 млрд руб., +4% г/г) продемонстрировали положительную динамику г/г, хотя и замедлились по сравнению с 1К19, что в значительной степени отражает представленную финансовую отчетность дочерних компаний. Тем не менее мы отмечаем, что показатель EBITDA за 1П19 (157.8 млрд руб.) предполагает солидные 51% к прогнозу Bloomberg на 2019. Несмотря на небольшой рост капзатрат, FCF вырос более чем в два раза г/г (10.9 млрд руб.) на фоне устойчивой динамики OCF.

Позитивная динамика ФСК, некоторые МРСК продемонстрировали ухудшение г/г: динамика Россетей во 2К19 отразила разнонаправленные годовые тренды ФСК (EBITDA +9% г/г, чистая прибыль +14% г/г за 2К19) и некоторых МРСК (более слабые результаты против 2К18, чистая прибыль в 1П19 упала более чем на 25% г/г у MRKP, MRKC, MRKV и TORS). Тем не менее, с точки зрения динамики по РСБУ по сравнению с финансовыми планами, мы считаем, что большинство МРСК продемонстрировали хороший прогресс относительно прогнозов (более 50% у MSRS, MRKP, MRKZ, MRKC, MRKY, MRKU, MRKS и LSNG), что делает наши ожидания в отношении дивидендов за 2019 консервативными. Следовательно, данные результаты потенциально положительны для дивидендного потенциала Россетей, который мы оцениваем исходя из дивидендных поступлений от дочерних компаний.

Телеконференция: сегодня в 15:00 по московскому времени (13:00 по лондонскому). Мы ожидаем, что в центре внимания будут дивидендные платежи (изменение подхода к дивидендам и возможность выплаты дивидендов за 2К19) и обновление стратегии (ход реализации, изменение сроков против конца года). Напомним, что Россети рекомендовали выплатить 5 млрд руб. в качестве дивидендов за 1К19, при этом пропустив выплату дивидендов за 2018, и могут изменить дивидендную политику в ходе предстоящего обновления стратегии. По нашим оценкам, компания могла бы направлять на дивиденды примерно 10-12 млрд руб. в год (50% дивидендных поступлений от дочерних компаний), что предполагает доходность в 5% по обыкновенным акциям и 6% по привилегированным, что менее привлекательно в сравнение с доходностью в 9% в год у ФСК. На телеконференции мы также уделим внимание традиционным вопросам – прогнозу финансовых результатов и капзатрат на 2019 и нормативным изменениям в отрасли.

0 Комментариев

Читайте на SMART-LAB:

Делаем роботов для торговли фьючерсами на акции Мосбиржи

😎 Делаем роботов для торговли фьючерсами на акции Мосбиржи

Запускаем новый марафон: всю неделю будем учиться делать собственных роботов для торговли фьючерсами на акции. Вы научитесь:...

13:28

📊 «МГКЛ»: выручка за январь 2026 года — 2,9 млрд руб.

Группа «МГКЛ» объявляет предварительные операционные результаты за январь 2026 года. По итогам первого месяца года: 📈 Выручка выросла в 4 раза по сравнению с январем 2025 года и...

10:00

Как завтра утром рынок отреагирует на отчет Яндекса?

Завтра утром отчет Яндекса. Обычно Яндекс отчитывается в 9 утра.

В 13:00 запланирован звонок с инвесторами.

Ожидания по отчету я состряпал в табличке:

11:33

Интер РАО. Неужели дивиденды будут минимальными за 3 года? Обзор производственных результатов и отчета РСБУ за Q4 2025г.

Вышел отчет по РСБУ за Q4 2025г. от компании Интер РАО: 👉Выручка — 15,49 млрд руб.(-14,0% г/г)

👉Себестоимость — 12,79 млрд руб.(-10,8% г/г)

👉Валовая прибыль — 2,70 млрд руб.(-26,7% г/г)...

15.02.2026