29 августа 2019, 17:00

Потенциал роста Газпрома в среднесрочной перспективе ограничен - Атон

Газпром: 2К19: финрезультаты в рамках прогнозов, отрицательный FCF не угроза дивидендам

· Финрезультаты Газпрома за 2К19 в целом совпали с ожиданиями рынка – EBITDA упала более чем на 20% кв/кв (497 млрд руб.), а FCF ушел в минус (-55 млрд руб.) на фоне снижения цен реализации газа по поставкам в страны дальнего зарубежья

· Тем не менее FCF за 1П19 составляет 45% от нашего прогноза на 2019, а располагаемый денежный поток за 2П19 должен быть поддержан поступлениями от продажи казначейского пакета, поэтому мы подтверждаем наш прогноз по дивидендам на 2019 в размере 19.2 руб. на акцию (доходность 8%).

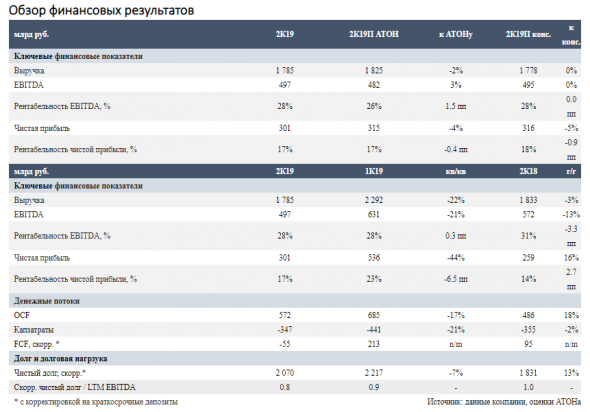

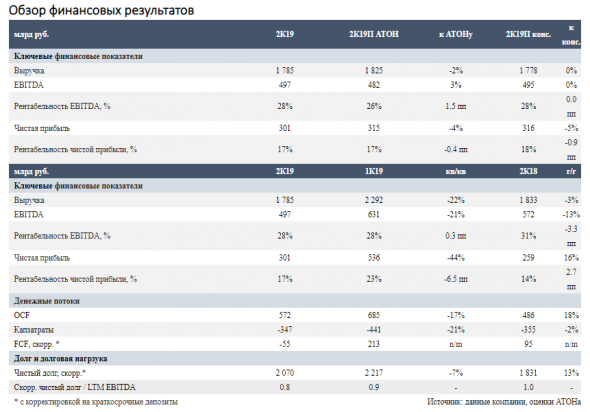

Финрезультаты за 2К19 оказались ожидаемо слабее кв/кв на фоне снижения цен: выручка (1 785 млрд руб.) и EBITDA (497 млрд руб.) преимущественно совпали с консенсусом – оба показателя снизились более чем на 20% кв/кв, главным образом, из-за падения цены на газ для стран дальнего зарубежья ($207/тыс куб м, -20% кв/кв, в соответствии с нашими ожиданиями), которая в конечном итоге отразила низкие спотовые цены в Европе (UK NBP $130/тыс куб м во 2К19 против $250/тыс куб м на конец 2018). Рентабельность EBITDA осталась на уровне 1К19 (28%, лучше наших прогнозов), но чистая прибыль упала из-за снижения чистой прибыли от курсовых колебаний кв/кв (34.5 млрд руб., ниже наших оценок) – до 301 млрд руб. (-4% против АТОНа, -5% против консенсуса).

Скорректированный FCF за 2К в минусе, но показатель за 1П составляет 45% от нашей годовой оценки: во 2К19 FCF, как и ожидалось, опустился ниже нулевой отметки (минус 55 млрд руб. с корректировкой на краткосрочные депозиты) из-за снижения OCF и роста оборотного капитала. Тем не менее в 1П19 он составил 159 млрд руб., что соответствует примерно 45% от нашего прогноза на 2019. Это хороший показатель, особенно с учетом того, что во 2П19 располагаемый FCF Газпрома будет поддержан поступлениями от продажи казначейских акций (139 млрд руб. в июле, еще 3.7% может быть продано осенью). Принимая это во внимание, мы подтверждаем наш прогноз по дивидендам на 2019 в размере 19.2 руб. на акцию (доходность 8%), полагая, что ожидаемое увеличение коэффициента выплаты дивидендов компенсирует снижение чистой прибыли г/г.

Телеконференция: 29 августа в 17:00 по Москве (15:00 по Лондону). Наше внимание будет сосредоточено на прогнозе цен на газ в Европе на 2П19-2020, прогнозе спроса на 2П19 в связи с высокими уровнями запасов в европейских ПХГ, дальнейших шагах в строительстве Северного потока-2 и переговорах по транзиту газа с Украиной. Нам также будет интересна информация о сроках презентации дивидендной политики, о планах DPS на 2019 с учетом динамики FCF и увеличения программы капзатрат на 2019 (до 2.15 трлн руб.).

· Финрезультаты Газпрома за 2К19 в целом совпали с ожиданиями рынка – EBITDA упала более чем на 20% кв/кв (497 млрд руб.), а FCF ушел в минус (-55 млрд руб.) на фоне снижения цен реализации газа по поставкам в страны дальнего зарубежья

· Тем не менее FCF за 1П19 составляет 45% от нашего прогноза на 2019, а располагаемый денежный поток за 2П19 должен быть поддержан поступлениями от продажи казначейского пакета, поэтому мы подтверждаем наш прогноз по дивидендам на 2019 в размере 19.2 руб. на акцию (доходность 8%).

· Мы имеем рейтинг НЕЙТРАЛЬНО по Газпрому, который торгуется с мультипликатором EV/EBITDA 2019П 3.7x. Хотя мы отмечаем позитивные изменения в его инвестиционном кейсе, сохраняется неопределенность относительно перспектив европейского рынка газа, Северного потока-2 и украинского транзита, что ограничивает потенциал роста в среднесрочной перспективе.Атон

Финрезультаты за 2К19 оказались ожидаемо слабее кв/кв на фоне снижения цен: выручка (1 785 млрд руб.) и EBITDA (497 млрд руб.) преимущественно совпали с консенсусом – оба показателя снизились более чем на 20% кв/кв, главным образом, из-за падения цены на газ для стран дальнего зарубежья ($207/тыс куб м, -20% кв/кв, в соответствии с нашими ожиданиями), которая в конечном итоге отразила низкие спотовые цены в Европе (UK NBP $130/тыс куб м во 2К19 против $250/тыс куб м на конец 2018). Рентабельность EBITDA осталась на уровне 1К19 (28%, лучше наших прогнозов), но чистая прибыль упала из-за снижения чистой прибыли от курсовых колебаний кв/кв (34.5 млрд руб., ниже наших оценок) – до 301 млрд руб. (-4% против АТОНа, -5% против консенсуса).

Скорректированный FCF за 2К в минусе, но показатель за 1П составляет 45% от нашей годовой оценки: во 2К19 FCF, как и ожидалось, опустился ниже нулевой отметки (минус 55 млрд руб. с корректировкой на краткосрочные депозиты) из-за снижения OCF и роста оборотного капитала. Тем не менее в 1П19 он составил 159 млрд руб., что соответствует примерно 45% от нашего прогноза на 2019. Это хороший показатель, особенно с учетом того, что во 2П19 располагаемый FCF Газпрома будет поддержан поступлениями от продажи казначейских акций (139 млрд руб. в июле, еще 3.7% может быть продано осенью). Принимая это во внимание, мы подтверждаем наш прогноз по дивидендам на 2019 в размере 19.2 руб. на акцию (доходность 8%), полагая, что ожидаемое увеличение коэффициента выплаты дивидендов компенсирует снижение чистой прибыли г/г.

Телеконференция: 29 августа в 17:00 по Москве (15:00 по Лондону). Наше внимание будет сосредоточено на прогнозе цен на газ в Европе на 2П19-2020, прогнозе спроса на 2П19 в связи с высокими уровнями запасов в европейских ПХГ, дальнейших шагах в строительстве Северного потока-2 и переговорах по транзиту газа с Украиной. Нам также будет интересна информация о сроках презентации дивидендной политики, о планах DPS на 2019 с учетом динамики FCF и увеличения программы капзатрат на 2019 (до 2.15 трлн руб.).

0 Комментариев

Читайте на SMART-LAB:

Если юань продолжает расти - покупаем

Корректировка: Если валютная пара юань/рубль (с расчетами завтра) превышает 11,41 11,61, покупаем ее в портфели PRObonds ВДО и PRObonds Акции / Деньги на 1% от активов.

Телеграм:...

08:32

Иран: металлургия в условиях конфликтов и санкций

📍Государство традиционно ассоциируется с экспортом нефти и газа, но в республике есть большие запасы рудных минералов и развитая горно-металлургическая промышленность.

Какая руда есть в...

04.03.2026