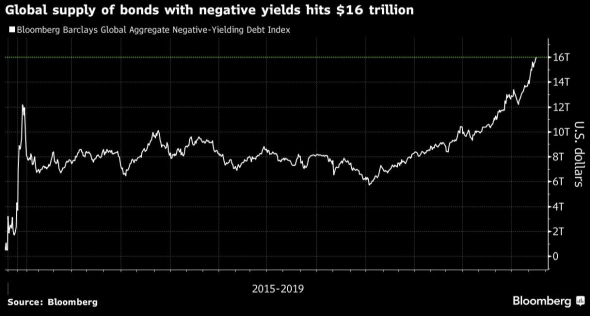

И снова о долгах с отрицательными ставками. Теперь их уже 16 трлн.долл.

При этом, скорее всего, золото, которое должно бы являться бенефициаром процесса удешевления денег, уже подорожало на опережение. Не будет странным, если сейчас оно или остановится, или будет дешеветь. Золото проигрывает тем же самым гособлигациям. Если деньги дешевеют, то облигации на удешевление реагируют линейно: их доходности также снижаются / их цены растут. Соответственно, инвесторы считают предсказуемой игру по покупке длинных долгов, когда каждый пункт снижения доходности влечет умноженное на количество лет число пунктов прироста цены. Интересная ситуация, когда драгметалл проигрывает в инвестпредпочтениях 100-летним облигациям с околонулевыми ставками.

Иллюстрация: www.profinance.ru

Какими видятся горизонты ближайших месяцев?

1️⃣ Как сказано выше, 2-4 месяца – время продолжения роста долга отрицательных ставок. Остановка может произойти на отметке 20-25 трлн.долл. Вряд ли долларовые облигации успеют попасть в эту массу.

2️⃣ Золото продолжит проигрывать в спросе облигациям. И потому 1 500 долл./унц. видятся котировками многолетних максимумов, а не основанием для рывка в сторону 1 600-1 800. Причем откат к 1 400 и ниже – реалистичный сценарий.

3️⃣ Рынки акций, в первую очередь американский как наиболее ликвидный, должны выиграть и подорожать. Потому 3 100 – 3 300 п. по S&P500, а возможно, выше – весьма вероятные значения приближающейся осени.

У нас открыта игра на понижение золота. И она будет продолжена, с целями вблизи 1 400 долл./унц. Возможно, игра будет безрезультатной, т.к. при удешевлении золота в долларах, сам доллар дорожает к рублю. И все же эта игра оправданна.

Далее, и это наиболее важно, сентябрь-декабрь – время для игры на понижение переоценённых американского рынка акций и мирового рынка госдолга. В дополнение к облигационному доходу, а он продолжит формироваться в высокодоходном облигационном сегменте. Даже если к концу года рубль опустится до 70 единиц к доллару, игра должна оказаться прибыльной.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

А теперь нам еще «рекомендуют» до 10% поднять сбережения в валюте в ФНБ от ВВП. Посмотрим, сколько макулатуры насбережем.