Алроса. Обзор финансовых показателей 2-го квартала 2019 года. Стоит ли покупать сейчас?

Алроса опубликовала финансовые результаты по МСФО за 2-ой квартал 2019 года. Они оказались ожидаемо слабые, на это намекали результаты продаж и отчет РСБУ.

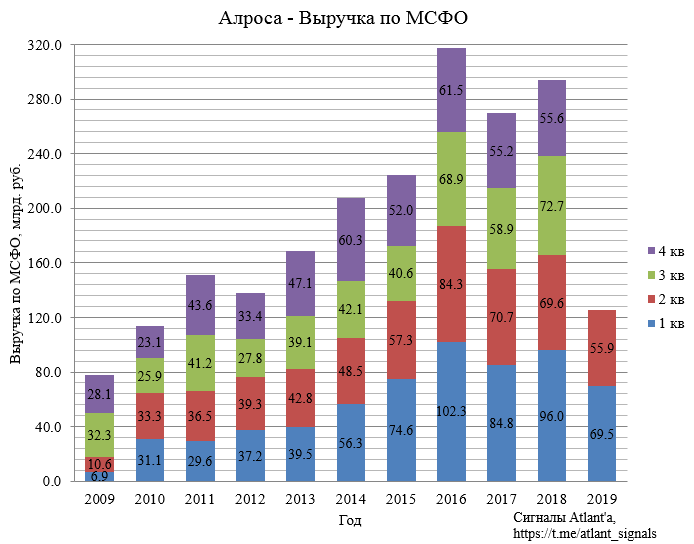

Выручка во 2-м квартале снизилась на 21% год к году.

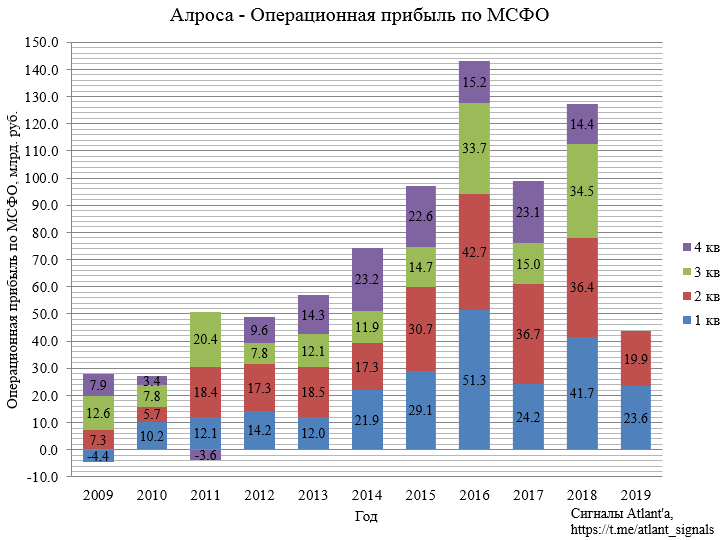

Операционная прибыль оказалась на 45% по сравнению с прошлым годом.

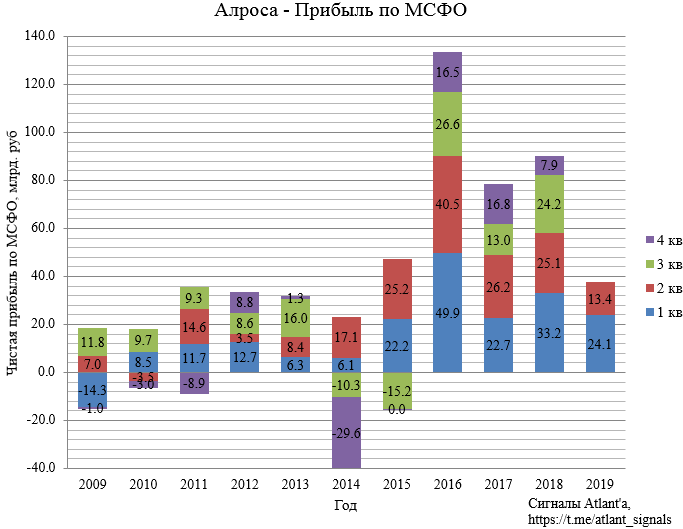

Как итог, снизилась и прибыль, упав на 47%.

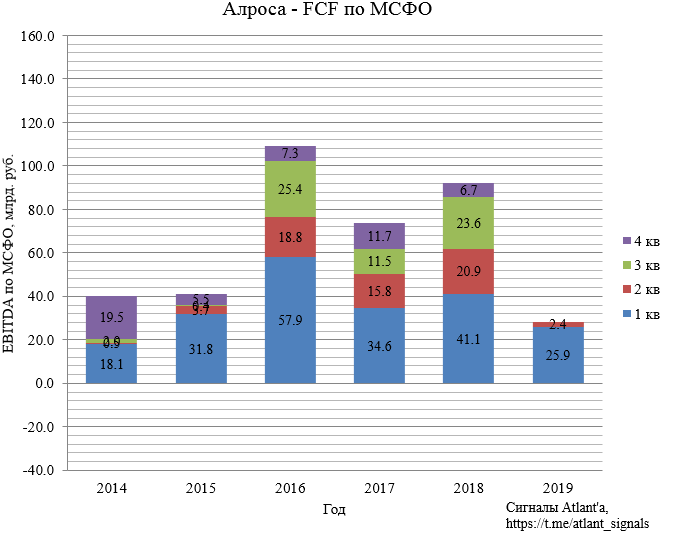

Компания выплачивает дивиденды из свободного денежного потока (FCF).

Дивиденды за 1-ое полугодие 2019 года компания прокомментировала следующим образом:

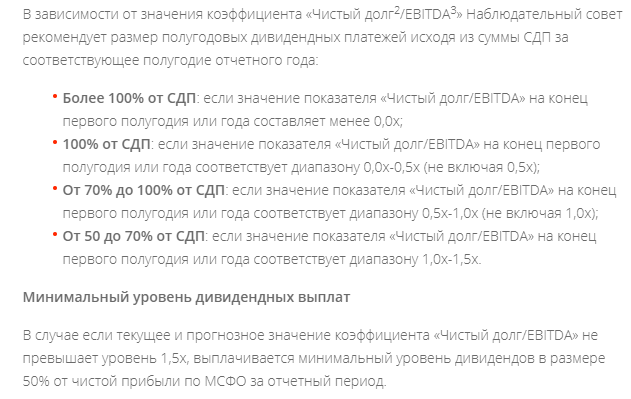

Чистый долг/EBITDA на конец 2 кв. составил 0,3x, что в соответствии с Дивидендной политикой позволяет менеджменту вынести на рассмотрение Наблюдательного совета Компании предложение по направлению на выплату дивидендов по результатам 1 полугодия 2019 г. до 100% свободного денежного потока, который составил 28,3 млрд рублей»

Таким образом, дивиденды составят 3.84 рубля. Но при этом 2-ое полугодие пока намечается крайне слабым с точки зрения свободного денежного потока. Рассмотрим подробнее данный вопрос и попробуем спрогнозировать будущие дивиденды.

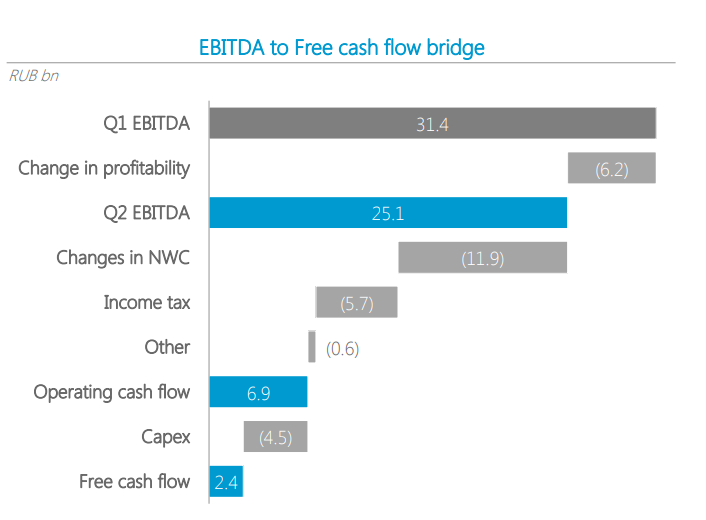

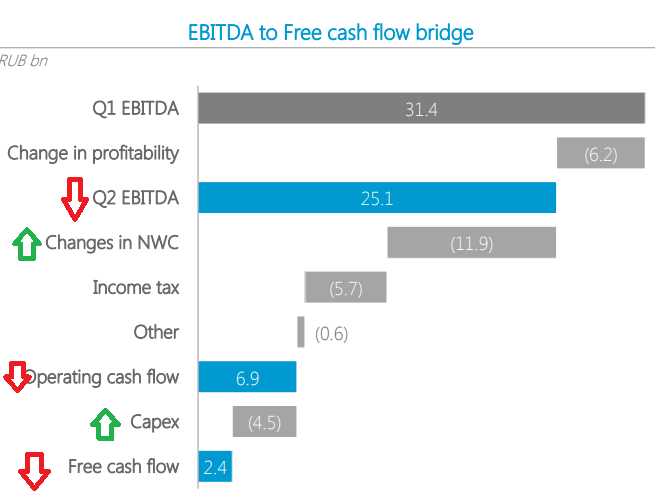

Свободный денежный поток во 2-ом квартале составил всего 2,4 млрд. рублей, это крайне мало. Худший результат с 2015 года.

Такой слабый результат обусловлен меньшим показателем EBITDA и увеличением оборотного капитала (NWC). Также на этот показатель влияют капитальные затраты (CAPEX).

Что будет со свободным денежным потоком во 2-ом полугодии? Для этого необходимо понимать что будет с показателем EBITDA, как изменится оборотный капитал и какими будут капитальные затраты. Налог будет меняться но незначительно, поэтому эту статью опускаем. Разберем каждый пункт отдельно:

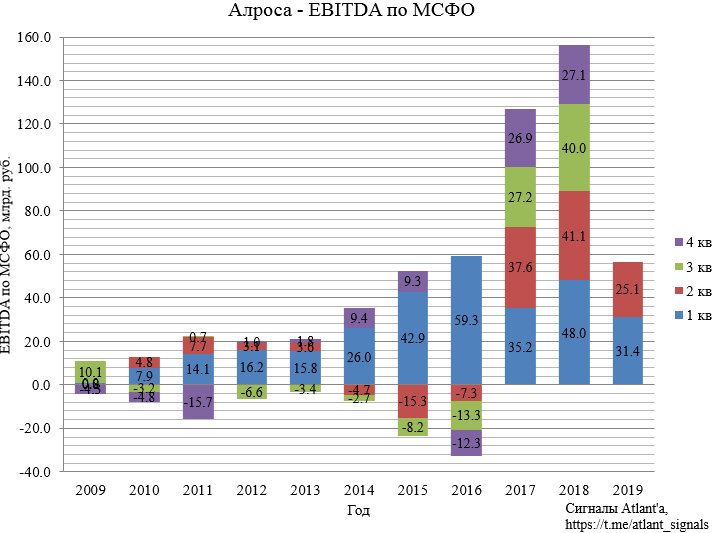

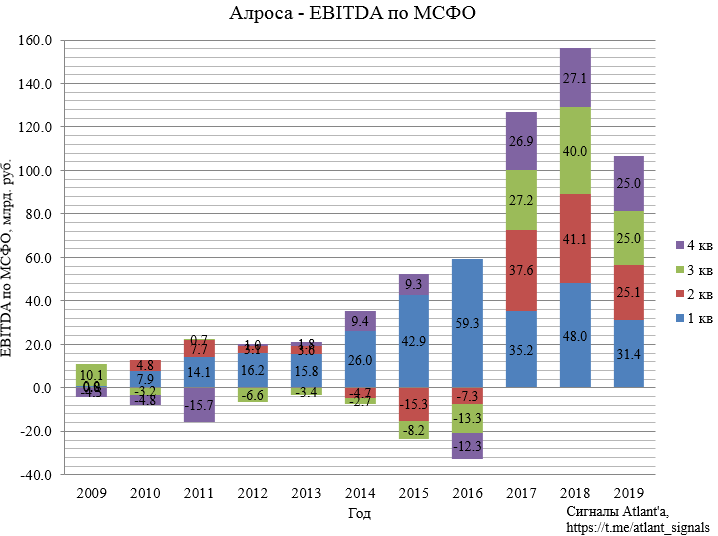

1) Показатель EBITDA во 2-ом полугодии в последнее время традиционно меньше, чем в 1-ом. Более того, 3-й и 4-й кварталы ниже 2-го по этому показателю.

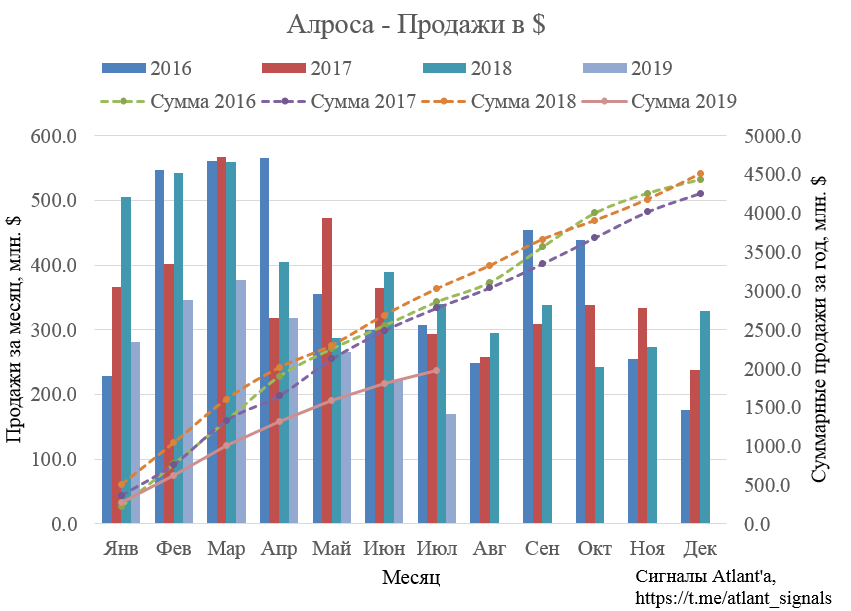

Это связано с особенностью данной отрасли, основные продажи приходятся на первое полугодие, что наглядно видно на графике. При этом в июле 2019 года продажи продолжили снижение, подтверждая этот факт.

Итак, без изменения конъюнктуры рынка EBITDA в 3-ем и 4-ом квартале будет ниже 2-го квартала. Возьмем пока что оптимистичный вариант, что EBITDA 3-го и 4-го квартала окажется на уровне 2-го.

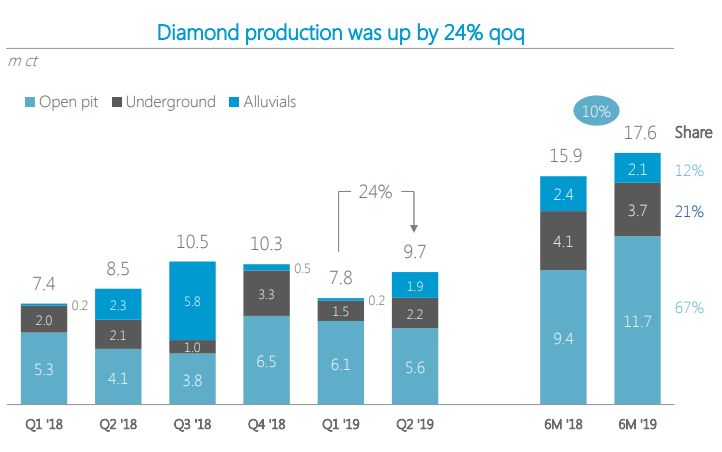

2) Изменение оборотного капитала. Как мы уже отметили выше, продажи в 3-ем и 4-ом квартале ниже, чем во 2-ом. Что же при этом происходит с добычей? Согласно презентации компании в 2018 году в 3-ом и 4-ом квартале было добыто больше, чем во 2-ом. Логично предположить, что в 2019 году будет такая же картина. Это подтверждает и тот факт, что за 1-ое полугодие компания добыла 17,6 млн. карат, а план на год — 38 млн. карат. То есть надо добыть еще 20,4 млн. карат. Итак, продаем меньше, добываем больше, следовательно, оборотный капитал снова увеличится и уменьшит денежный поток компании.

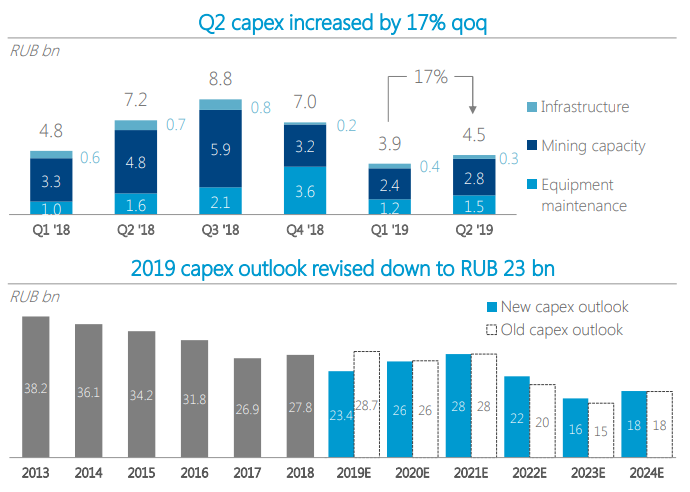

3) Капитальные затраты. Возвращаемся к презентации компании, за 1-ое полугодие было потрачено 8,4 млрд. рублей. План на год 23,4 млрд., то есть еще 15 млрд. рублей компания затратит во 2-ом полугодии.

Итак, мы рассмотрели три основных показателя, влияющих на денежный поток. Реальный сценарий следующий: показатель EBITDA будет меньше, оборотный капитал (NWC) увеличится, что снизит денежный поток от операционной деятельности. Капитальные затраты увеличатся, что снизит свободный денежный поток. В таком случае свободный денежный поток скорее всего сильно уйдет в отрицательную область.

Рассмотрим умеренно позитивный сценарий, EBITDA будет на уровне 2-го квартала, значит продажи были высокими и пусть изменение оборотного капитала будет также на уровне 2-го квартала. Но капитальные затраты в любом случае будут во 2-ом полугодии на 6,6 млрд. рублей больше, чем в 1-ом. Тогда за 2-ое полугодие свободный денежный поток будет равен (опустим при этом влияние статьи прочее): 2,4+0,6+2,4+0,6-6,6 = -0,6 млрд. рублей. То есть даже в этом случае свободный денежный поток будет отрицательным.

Максимально позитивный сценарий — это когда восстановится спрос на продукцию компании и увеличатся отпускные цены, что пока не происходит. Поэтому этот вариант пока не имеет смысла просчитывать.

Итак, все идет к тому, что свободный денежный поток будет отрицательным во 2-ом полугодии. Следовательно, акционерам придется рассчитывать на минимальный размер дивиденда:

В случае если текущее и прогнозное значение коэффициента «Чистый долг/EBITDA» не превышает уровень 1,5х, выплачивается минимальный уровень дивидендов в размере 50% от чистой прибыли по МСФО за отчетный период.

Что будет с чистым долгом компании на конец 2019 года? Так как свободный денежный поток отрицательный, то чистый долг не уменьшится, если даже не увеличится. Компания направила на дивиденды 30,3 млрд. рублей в июле, еще 28,3 млрд. рублей будет выплачено осенью. Таким образом, чистый долг от текущих 35,4 млрд. рублей вырастет до 94 млрд. рублей.

С учетом того, что EBITDA в 3-ем и 4-ом кварталах будет равна 2-ому кварталу, то годовой показатель будет равен 106,5 млрд. рублей. То есть коэффициент Чистый долг/EBITDA вырастет от 0,3 до 0,88. С учетом дивидендной политики это тревожный знак, но для минимальных дивидендов этот показатель подходит по критериям. Тогда при умеренно позитивном сценарии, когда прибыль 3-го и 4-го квартала будет равна значению 2-го, дивиденд за 2-ое полугодие составит 1.8 рубля.

Итак, три сценария:

1) Реальный — конъюнктура рынка не меняется, цены не растут, реализация во 2-ом полугодии характерная для этого времени года. FCF отрицательный, вплоть до -10 млрд. рублей за 2-ое полугодие. Дивиденд ниже 0-1,8 рубля;

2) Умеренно позитивный — конъюнктура рынка не меняется, цены не растут, компания показывает чудеса реализации продукции. FCF отрицательный, ближе к 0. Дивиденд 1,8 рубля. Сюда же можно отнести вариант, когда рынок алмазов начнет разворачиваться в конце года в рост;

3) Максимально позитивный — конъюнктура рынка меняется, цены растут, компания продает большое количество продукции, срабатывает отложенный спрос. Пока что этот вариант кажется фантастикой и его не просчитать.

Я бы закладывал 1-ый или 2-ой вариант развития событий во 2-ом полугодии. Сигналом для покупки акций будет являться рост цен на продукцию компании и месячный рост продаж относительно прошлого года хотя бы 2 месяца подряд.

Возможно, я где-то ошибся в расчетах, перепроверяйте, конструктивная критика приветствуется.

Всем удачи и успехов!

P. S. Еще больше обзоров компаний вы можете найти в моем Telegram-канале

https://t.me/atlant_signals

Обзоры мои и не только можно почитать перейдя по ссылке

Спасибо за качественный анализ.

C дивидентами понятно. Но непонятно с

1. Курсом акций

2. С перспективами в долгую- если цена сейчас близка к минимуму, а дальше будет рост- то почему бы не купить- если не для продажи после роста, то для будущих результатов компании- знал бы что компания с хорошими шансами через 3 года начнёт стабильную прибыль приносить, то меня лично бумага бы привлекла