26 июля 2019, 15:39

НЛМК остается одним из самых дорогих российских производителей стали - Атон

НЛМК: Во 2К19 EBITDA Увеличилась на 6% кв/кв, Несмотря на Сокращение Объемов Продаж– Умеренно ПОЗИТИВНО

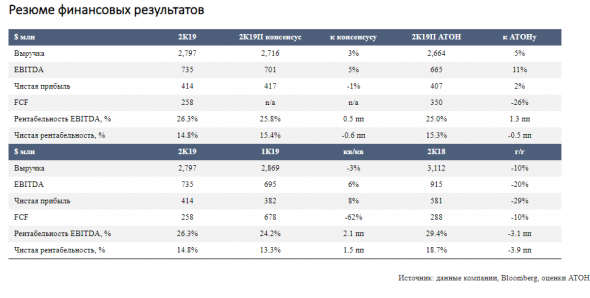

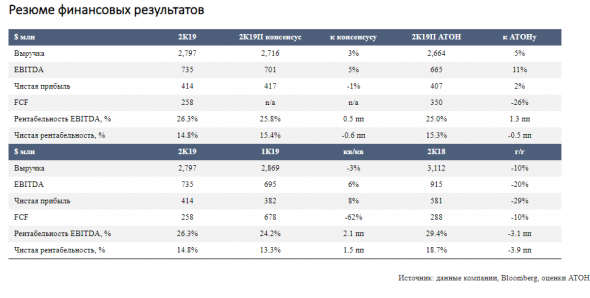

Во 2К19 EBITDAНЛМК опубликовала в целом хорошие финансовые результаты за 2К19 — EBITDA увеличилась на 6% кв/кв до $735 млн, несмотря на 7% снижение продаж стали. Это на 5% выше консенсуса и на 11% выше нашего прогноза. Свободные денежные потоки сократились до $258 млн – на них сказались увеличение оборотного капитала. Компания приняла решение выплатить 136% FCF в виде дивидендов, что соответствует дивидендной доходности акций на уровне 2.4% и практически совпадает с нашим прогнозом. Мы подтверждаем рейтинг НЕЙТРАЛЬНО по НЛМК, которая торгуется по консенсус-мультипликатору 5.4x 2019П EV/EBITDA из-за зависимости от рынков США и ЕС, где сейчас наблюдается спад. Мы имеем НЕЙТРАЛЬНЫЙ рейтинг по сталелитейному сектору, учитывая риск замедления роста спроса в Китае.

· Выручка в размере $2 797 млн (+3% против консенсуса, +5% против АТОНа). Снижение на 3% кв/кв, было обусловлено сокращением объем продаж (на 7% кв/кв) вследствие ремонтных работ на липецком объекте, реконструкции конвертерного производства и снижения цен реализации.

· EBITDA на уровне $735 млн (+5% против консенсуса, +11% против АТОНа), показав рост на 6% кв/кв, рентабельность по ней увеличилась на 2.1 пп с уровня первого квартала до 26.3%. Это обусловлено ростом продаж стальной продукции с высокой добавленной стоимостью и повышением цен на некоторое сырье.

· FCF на уровне $258 млн (-26% против АТОНа), сократившись на 62% кв/кв. Такая динамика обусловлена главным образом эффектом высокой базы 1К19 ввиду продажи запасы продукции, накопленных за 2018 финансовый год. Отношение чистого долга компании к EBITDA выросло до 0.39х кв/кв.

· Ожидается, что выпуск стали предприятиями НЛМК за 3К19 снизится на 2-3% вследствие реконструкции доменной печи в Липецке и реконструкции конвертерного производства. Компания также прогнозирует снижение объема продаж, в то время как повысится доля готовых изделий и продукции с высокой добавленной стоимостью в структуре продаж. Увеличилась на 6% кв/кв, Несмотря на Сокращение Объемов Продаж– Умеренно ПОЗИТИВНО.

Оценка и взгляд

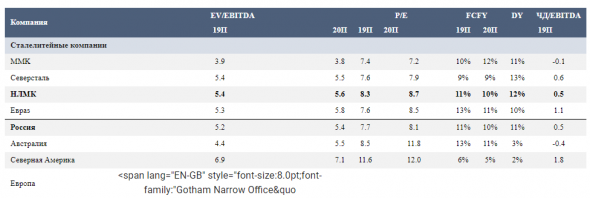

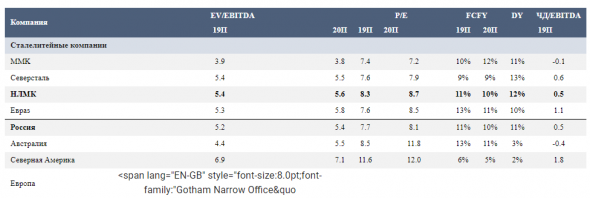

· НЛМК торгуется с консенсус-мультипликатором 5.4x 2019П EV/EBITDA, несколько выше среднего исторического показателя за 5 лет (5.2x). НЛМК остается одним из самых дорогих российских производителей стали, наравне с Северсталью (5.4x).

Во 2К19 EBITDAНЛМК опубликовала в целом хорошие финансовые результаты за 2К19 — EBITDA увеличилась на 6% кв/кв до $735 млн, несмотря на 7% снижение продаж стали. Это на 5% выше консенсуса и на 11% выше нашего прогноза. Свободные денежные потоки сократились до $258 млн – на них сказались увеличение оборотного капитала. Компания приняла решение выплатить 136% FCF в виде дивидендов, что соответствует дивидендной доходности акций на уровне 2.4% и практически совпадает с нашим прогнозом. Мы подтверждаем рейтинг НЕЙТРАЛЬНО по НЛМК, которая торгуется по консенсус-мультипликатору 5.4x 2019П EV/EBITDA из-за зависимости от рынков США и ЕС, где сейчас наблюдается спад. Мы имеем НЕЙТРАЛЬНЫЙ рейтинг по сталелитейному сектору, учитывая риск замедления роста спроса в Китае.

· Выручка в размере $2 797 млн (+3% против консенсуса, +5% против АТОНа). Снижение на 3% кв/кв, было обусловлено сокращением объем продаж (на 7% кв/кв) вследствие ремонтных работ на липецком объекте, реконструкции конвертерного производства и снижения цен реализации.

· EBITDA на уровне $735 млн (+5% против консенсуса, +11% против АТОНа), показав рост на 6% кв/кв, рентабельность по ней увеличилась на 2.1 пп с уровня первого квартала до 26.3%. Это обусловлено ростом продаж стальной продукции с высокой добавленной стоимостью и повышением цен на некоторое сырье.

· FCF на уровне $258 млн (-26% против АТОНа), сократившись на 62% кв/кв. Такая динамика обусловлена главным образом эффектом высокой базы 1К19 ввиду продажи запасы продукции, накопленных за 2018 финансовый год. Отношение чистого долга компании к EBITDA выросло до 0.39х кв/кв.

· Ожидается, что выпуск стали предприятиями НЛМК за 3К19 снизится на 2-3% вследствие реконструкции доменной печи в Липецке и реконструкции конвертерного производства. Компания также прогнозирует снижение объема продаж, в то время как повысится доля готовых изделий и продукции с высокой добавленной стоимостью в структуре продаж. Увеличилась на 6% кв/кв, Несмотря на Сокращение Объемов Продаж– Умеренно ПОЗИТИВНО.

Оценка и взгляд

· НЛМК торгуется с консенсус-мультипликатором 5.4x 2019П EV/EBITDA, несколько выше среднего исторического показателя за 5 лет (5.2x). НЛМК остается одним из самых дорогих российских производителей стали, наравне с Северсталью (5.4x).

· Акции НЛМК потеряли в цене 14% с пиковых уровней июня – сказалась продажа основным акционером 2.6%-й доли в ключевом активе. Мы считаем текущую рыночную оценку бумаг компании разумной и подтверждаем НЕЙТРАЛЬНЫЙ рейтинг. На бизнес-модели НЛМК сказываются слабая динамика европейского рынка стали и протекционистские меры США. Мы также занимаем нейтральнуюАтон

0 Комментариев

Читайте на SMART-LAB:

Делаем роботов для торговли фьючерсами на акции Мосбиржи

😎 Делаем роботов для торговли фьючерсами на акции Мосбиржи

Запускаем новый марафон: всю неделю будем учиться делать собственных роботов для торговли фьючерсами на акции. Вы научитесь:...

13:28

📊 «МГКЛ»: выручка за январь 2026 года — 2,9 млрд руб.

Группа «МГКЛ» объявляет предварительные операционные результаты за январь 2026 года. По итогам первого месяца года: 📈 Выручка выросла в 4 раза по сравнению с январем 2025 года и...

10:00

Как завтра утром рынок отреагирует на отчет Яндекса?

Завтра утром отчет Яндекса. Обычно Яндекс отчитывается в 9 утра.

В 13:00 запланирован звонок с инвесторами.

Ожидания по отчету я состряпал в табличке:

11:33

Интер РАО. Неужели дивиденды будут минимальными за 3 года? Обзор производственных результатов и отчета РСБУ за Q4 2025г.

Вышел отчет по РСБУ за Q4 2025г. от компании Интер РАО: 👉Выручка — 15,49 млрд руб.(-14,0% г/г)

👉Себестоимость — 12,79 млрд руб.(-10,8% г/г)

👉Валовая прибыль — 2,70 млрд руб.(-26,7% г/г)...

15.02.2026