Трамп сделает ставку на КНДР. Обзор на предстоящую неделю от 14.07.2019

По ФА…

Свидетельство Пауэлла перед Конгрессом

Риторика Пауэлла была голубиной, он практически гарантировал снижение ставки ФРС на заседании 31 июля без дополнительных условий.

Джей нивелировал важность сильных июньских нонфармов, заявив, что неопределенность прогнозов ФРС в отношении роста экономики США исходит из-за замедления мировой экономики по причине эскалации торговых конфликтов на фоне низкой инфляции, а не по причине фактического замедления роста экономики США, основы которой прочны на текущий момент.

Пауэлл сообщил, что ни в коей мере не намерен критиковать торговую политику администрации Трампа, ФРС должна работать со следствием политики правительства США.

Риторика Пауэлла в отношении инфляции резала слух, ибо на майском заседании Джей отстаивал временный характер замедления инфляции, ссылаясь на исследования ФРБ Далласа, но в ходе слушания в среду Джей заявил, что низкая инфляция может быть более устойчивой, чем предполагают прогнозы ФРС на текущий момент.

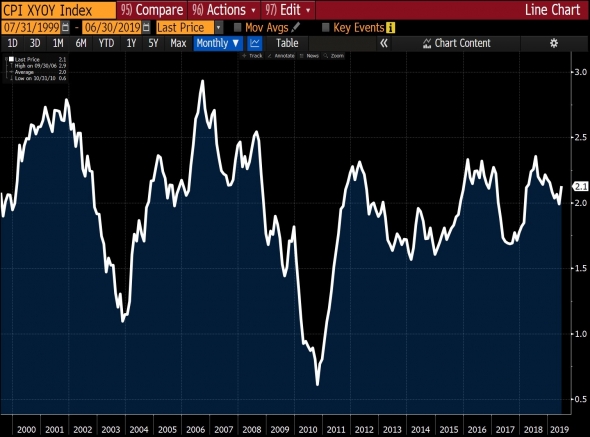

Публикация цен потребителей в США в четверг было яркой иллюстрацией к бреду, который нес глава ФРС, т.к. базовая инфляция выросла:

Но Пауэлл мастерски не заметил данные, заявив, что США должны избежать дефляционного сценария Японии.

Пауэлл в очередной раз отметил, что многие члены ФРС увидели в крайние пару месяцев рост аргументов в пользу более мягкой политики, что соответствует точечным прогнозам членов ФРС, в которых 8 членов ФРС из 17 ожидают снижение ставки в этом году.

Но «многие» это не большинство, снижение ставки должно быть поддержано большинством членов ФРС.

Ларчик открывался просто.

На уходящей неделе прямо или косвенно снижение ставки поддержали Кварлс, Уильямс, Боуман, Буллард, Эванс, Брайнард.

Очевидно, что за снижение ставки выступит и вице-президент ФРС Кларида, который присутствовал с Пауэллом на званом ужине с Трампом.

Т.е. у Пауэлла есть большинство за снижение ставки среди тех членов ФРС, которые имеют право голоса в этом году.

Члены ФРС, не согласные со снижением ставки, заявили, что смягчение политики ради поддержки роста инфляции абсурдно и они правы.

Двойной мандат ФРС условно разделяется по влиянию на монетарную политику, от роста инфляции зависит повышение ставки, а от рынка труда снижение ставки.

Но Пауэлл не хочет рисковать, тем более что индекс ФРБ Нью-Йорка указывает на 33% шанс наступления рецессии в США в ближайшие 12 месяцев, что по истории является гарантией прихода рецессии.

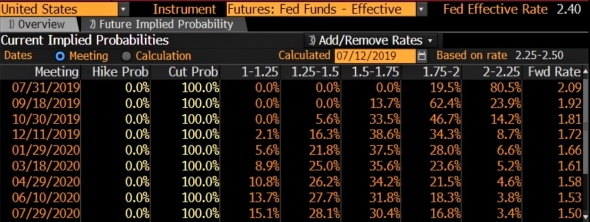

Рыночные ожидания указывают на 100% шанс снижения ставки ФРС на 0,25% в ходе заседания 31 июля:

В среду ожидания на снижение ставки на 0,50% 31 июля достигали почти 40%, но снизились после публикации отчета по росту инфляции в США в четверг.

Тем не менее, снижение ставки на 0,50% на июльском заседании остается возможным в случае, если данные США в ближайшие недели укажут на падение потребительского спроса, на предстоящей неделе внимание участников рынка будет приковано к розничным продажам.

Если внутренний спрос в США упадет, то ФРС либо снизит ставку сразу на 0,50% в июле либо снизит ставку на 0,25% и анонсирует снижение ставки в сентябре.

Но оглашение о начале цикла снижения ставок возможно только после того, как ФРС признает замедление рынка труда.

На предстоящей неделе:

1. Трампомания

Изменение стратегии Китая с отказом покупать продукцию фермеров США без реальных уступок по Huawei и назначением министра торговли Китая, ястреба Си Цзиньпина, в команду главных переговорщиков шокировало администрацию Трампа.

Кадлоу, глава экономического совета Белого дома, выразил сомнение в достижении торгового соглашения с Китаем из-за серьезных фундаментальных противоречий.

Телефонные переговоры между командами США и Китая на уходящей неделе не привели к назначению даты личной встречи, официальное заявление гласит о том, что «переговоры будут продолжены по мере необходимости».

Администрация Трампа уверяет, что команда американских переговорщиков «вот-вот» выдвинется в Китай, но звучит сие неубедительно.

ЕС также изменил стратегию торговых переговоров, вместо Еврокомиссии их возглавил министр экономики Германии.

Трамп давно упрашивал Меркель возглавить переговоры с США, после встречи на саммите G20 прорыв стал более вероятным, что впоследствии может придать импульс росту евро.

Временные рамки торговых войн для Трампа заканчиваются, в 2020 году Трамп вряд ли сможет себе позволить шантажировать торговых партнеров повышением пошлин, т.к. падение фондового рынка может ему стоит второго срока президентства.

Есть надежда на то, что рынки скоро вернуться к нормальной торговле на фоне торгового перемирия.

2. Экономические данные

На предстоящей неделе главными данными США станут розничные продажи, отчеты по сектору строительства, производственные индексы региональных ФРБ, исследование настроений потребителей по версии Мичигана.

По Еврозоне следует отследить индекс Германии ZEW, инфляцию цен потребителей за июнь в финальном чтении.

Фунт продолжает находится под нисходящим давлением перед финальным голосованием по выбору лидера партии тори и премьера Британии 22 июля, ибо победа Джонсона вне сомнений.

Отскок по фунтдоллару вверх вызван негативом для доллара по причине ожидания снижения ставки ФРС, и небольшим собственным позитивом после принятия поправки парламентом Британии, которая не позволит Джонсону организовать выход Британии из ЕС без соглашения 31 октября без согласия парламента.

Экономика Британии замедляется, ВВП во 2 квартале ожидается отрицательным, что привело к пространным намекам главы ВоЕ Карни о возможном снижении ставки.

Стоит обратить внимание на отчет по рынку труда во вторник, инфляцию в среду и розничные продажи в четверг, в случае выхода экономических релизов выше прогноза фунт краткосрочно вырастет на коррекции рыночных ожиданий относительно снижения ставки ВоЕ, в противном случае фунт может встречать нового премьера Британии на новых лоях.

По Китаю внимание по-прежнему будет приковано к торговым переговорам с США, но экономические данные могут выйти на передний план на предстоящей неделе.

Утром понедельника Китай порадует блоком важных данных во главе с ВВП, внутреннее потребление будет в главном фокусе рынков, особенно важным этот показатель будет для евро с учетом, что США потерял своё первое место главного торгового партнера Китая, уступив его ЕС.

— США:

Понедельник: производственный индекс ФРБ Нью-Йорка;

Вторник: розничные продажи, индекс цен на импорт и экспорт, промышленное производство, оптовые запасы, индекс рынка жилья NAHB, ТИКСы;

Среда: закладки новых домов, разрешения на строительство, Бежевая Книга ФРС;

Четверг: производственный индекс ФРБ Филадельфии, недельные заявки по безработице;

Пятница: исследование настроений потребителей от Мичигана.

— Еврозона:

Вторник: индекс Германии ZEW, торговый баланс Еврозоны;

Среда: инфляция цен потребителей Еврозоны за июнь в финальном чтении.

3. Выступления членов ЦБ

Глава ФРС Пауэлл выступит во вторник в 20.00мск на тему монетарной политики после кризиса в рамках саммита минфинов и глав ЦБ G7 во Франции.

Формат вряд ли предполагает комментарии по текущей ситуации, но если розничные продажи США преподнесут сюрприз – Джей гипотетически может скорректировать ожидания рынка по снижению ставок ФРС.

Глава ЕЦБ Драги также будет присутствовать на саммите минфинов и глав ЦБ G7 17-18 июля, но комментарии СМИ не ожидаются.

Отчет МВФ по ЕЦБ предполагает, что у ЕЦБ не осталось боеприпасов, ставки снижать некуда и вредно, а страны Еврозоны, Германия в частности, должны запустить фискальные стимулы для поддержки экономики и курса евро, который остается недооцененным.

-----------------------------------

По ТА…

Евродоллар закрыл викли выше сопротивлений, но ниже нижней границы ранее пробитого канала.

Рост евродоллара в диапазон 1,132Х-5Х вне сомнений, но потом возможны варианты:

Альтернативный вариант до сих пор остается в силе в случае, если данные США «первого эшелона» будут выходить выше ожиданий:

-----------------------------------

Рубль

Запасы нефти продолжают радовать быков, отчет Baker Hughes сообщил о падении активных нефтяных вышек до 784 против 788 неделей ранее.

Добыча нефти ОПЕК продолжает падать, но динамика нефти зависит в первую очередь от переговоров США и Китая, в частности в аспекте продолжения закупок Китаем нефти Ирана, и политики ФРС, т.к. динамики доллара.

Наиболее вероятно, что Брент дойдет до 70,0+-, потом возможна развилка:

Динамика доллара остается основным драйвером для долларрубля в отсутствии прогресса по новым санкциям против РФ.

Экономические данные США, от которых зависит политика ФРС, будут главными на предстоящей неделе для долларрубля.

Провальные данные США могут привести к ретесту глобальной поддержки по долларрублю, падение ниже алогично:

Данные США лучше прогноза позволят оформить лой по долларрублю с началом роста к верху проекта канала.

------------------------------------

Выводы:

Рынки завершили неделю ростом аппетита к риску, т.к. ФРС заявила о намерении снизить ставки по причине роста неопределенности для перспектив, но без признания риска наступления рецессии в то время, как чиновники администрации Трампа уверяют о начале торговых переговоров США и Китая «со дня на день».

Доллар ведет себя избирательно, уверенно падает против валют тех стран, ЦБ которых не огласили о желании снизить ставки, и топчется в нерешительности в паре с валютами тех стран, ЦБ которых заявили о намерении добавить монетарные стимулы в ближайшее время.

Тем не менее, ситуация очевидна.

Китай изменил стратегию и более не готов к уступкам по торговому соглашению без изменения политики США.

Введение санкций Китая против США за продажу оружия Тайваню и готовность США огласить санкции Китаю по причине покупок нефти Ирана лишь подчеркивают раскол, любая смена тональности Китая возможна только после снятия санкций с Huawei, но текущие ослабления санкций больше выглядят как издёвка, чем реальный шаг США навстречу Китаю.

Трамп попал в ловушку, настроив Конгресс против Китая и любое слабое торговое соглашение станет оружием в руках демократов в предвыборной гонке за кресло президента в следующем году.

Трампу будет проще перестать пытаться усидеть на двух стульях и за определенные уступки принять помощь Китая по заключению ядерного соглашения с КНДР, что принесет ему симпатии электората, чем продолжать выкручивать руки Китаю и остаться и без торгового соглашения, и без договора с Ким Чен Ыном.

Электорат США мир с КНДР интересует больше, чем торговые войны Трампа и, судя по изменению конституции КНДР, Трамп готов сделать свой выбор.

Фондовый рынок США находится на таких уровнях, что только основательное торговое соглашение с Китаем с изменением правил игры и действующим механизмом проверки исполнения условий соглашения может дать дополнительный импульс к росту.

Снижение ставок ФРС вряд ли является лайт версией уступки Трампу, даже при заключении торгового соглашения США и Китая в ближайшие месяцы экономика США будет ощущать последствия торговых войн до конца текущего года, не говоря о грядущем фискальном обрыве.

Торговые войны Трампа провалились с отсутствием результата, очевидно, что Трамп должен перестать шантажировать торговых партнеров повышением пошлин задолго до президентских выборов, ибо, как показала история, развернуть рынки при падении сложно даже при изменении поведения администрации Трампа.

Вероятным часом «Х» является конец года, после чего Трамп должен закопать топор войны до ноября 2020 года.

В самом оптимистичном варианте с большим реверансом Трампу в умении манипулировать рынками и ФРС, можно предположить, что фондовые рынки будут торговаться в боковом флэте до выборов.

Но всё хорошее уже заложено в цене, даже при заключении средней тяжести соглашения с Китаем расти некуда, а если экономика США подтвердит окончание цикла роста – рынки рухнут, невзирая на снижение ставок ФРС.

Начало сезона отчетности компаний S&P на предстоящей неделе может отправить фондовый рынок США в нокаут, если только данные США не дадут основание для ожиданий по началу цикла снижения ставок ФРС.

С долларом ещё проще.

Да, от 2-3 снижений ставки ФРС доллар не станет валютой фондирования, но текущая мягкая политика других ЦБ уже учтена в цене доллара, а значит при неизменной политике других ЦБ доллар будет падать при смягчении политики ФРС.

Ожидания участников рынка на то, что Лагард в роли главы ЕЦБ начнет снижать ставки до -4,0% с перезапуском программы QE разбиваются о новый доклад МВФ по Еврозоне и политике ЕЦБ, явно подготовленный с учетом нового статуса Лагард.

МВФ делает четкий вывод о том, что ставки ЕЦБ на пределе, запаса для снижения практически нет, побочные негативные действия отрицательных ставок превышают их пользу, Еврозоне нужны фискальные стимулы правительств.

Если Лагард добьется запуска фискальных стимулов на фоне вынужденного торгового перемирия Трампа перед президентскими выборами, то экономика Еврозоны покажет бешенный рост в 2020 году, если, конечно, Германия и Франция перестанут засовывать головы под гильотину экологических программ.

Драги успеет снизить депозитную ставку на 0,1%-0,2%, но при запуске многоуровневой системы депозитных ставок это будет равносильно сохранению ставок без изменений с учетом новой архитектуры.

Маловероятно, что ЦБ Японии будет таргетировать отрицательную доходность своих ГКО, ставя под угрозу пенсионные и страховые фонды, не говоря о здравом смысле.

Полностью перестроить мировую систему с отказом от наличных ЦБ G20 вряд ли успеют до нового кризиса, тем более что подпись Трампа под это решение будет получить проблематично, ибо в его интересах игра в одни ворота при смягчении политики ФРС, которая по сути единственная имеет потенциал к снижению ставок.

На предстоящей неделе рынки будут определяться с размером предстоящего снижения ставок ФРС.

Экономические данные США будет в центре внимания во главе с розничными продажами.

В любом случае доллар продолжит падение, но от качества данных зависит размер и темпы снижения доллара.

При торговле евродолларом не следует забывать о том, что заседание ЕЦБ 25 июля, а ФРС 31 июля, нисходящий коррект логичен перед заседанием ЕЦБ, уровни старта и величина корректа зависят от качества данных США предстоящей недели.

-------------------------------------

Моя тактика по евродоллару:

На выходные ушла в лонгах от 1,1218.

После достижения 1,132Х-5Х буду присматриваться к шортам в зависимости от ТА и ФА.

Ну, исходя из логики событий)))

Котёнок, спасибо за обзор!

Недаром он зажал налоговую декларацию, а то народ спросит...

— Откуда деньжишки?

— С рынка вестимо,

президент слышишь — рубит,

а я — отвожу.

— А что, у отца-то большая семья?

Всего мужиков-то: отец мой да я...

Всем деньжат хватит.