18 июня 2019, 23:46

Дельта-хеджирование при изменяющейся волатильности

В прошлой статье, про механизм работы дельта-хеджирования, уважаемые Дмитрий Новиков и ch5oh, оставили весьма полезные комментарии, спасибо им за это! Это натолкнуло меня на мысль, смоделировать поведение ДХ при изменяющейся волатильности и посмотреть, что из этого выйдет.

Здесь не будет никакой теории, просто несколько графиков. Эта статья скорее как дополнение к предыдущей, чтобы подвести итог о прибыли.

(Для каждого эксперимента произведено 1000 генераций поведения БА, с указанной волатильностью.)

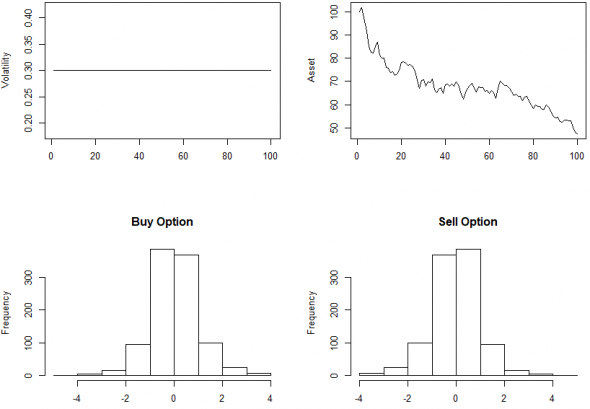

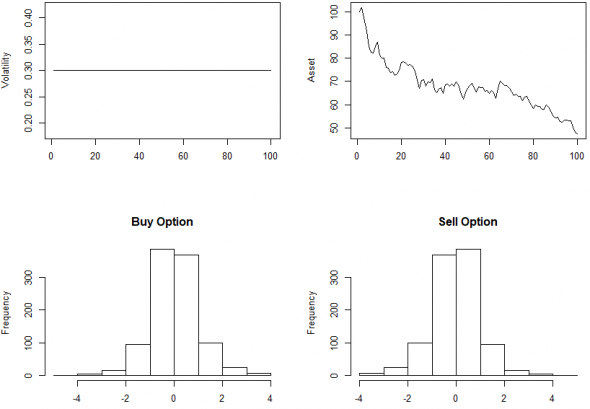

Поведение ДХ, когда волатильность не меняется:

Всё около нуля как и должно быть.

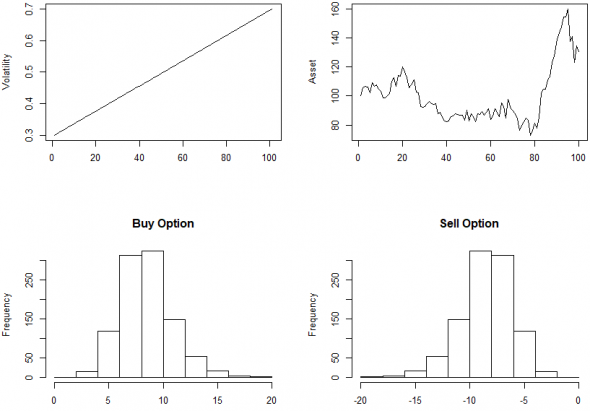

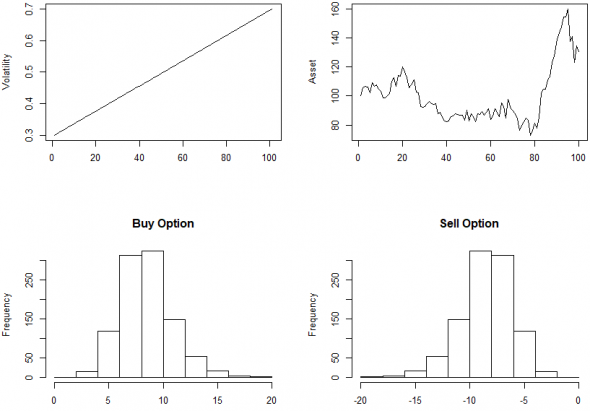

Поведение ДХ, когда волатильность растет:

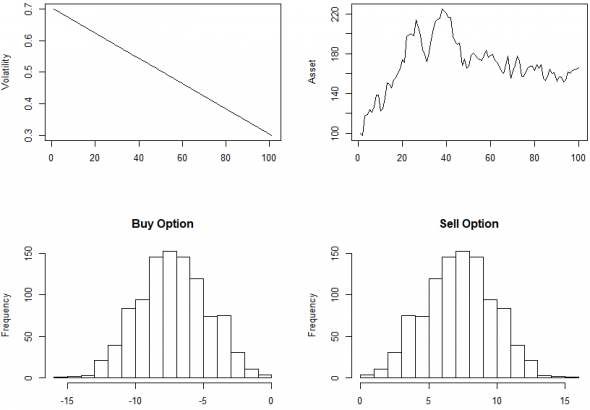

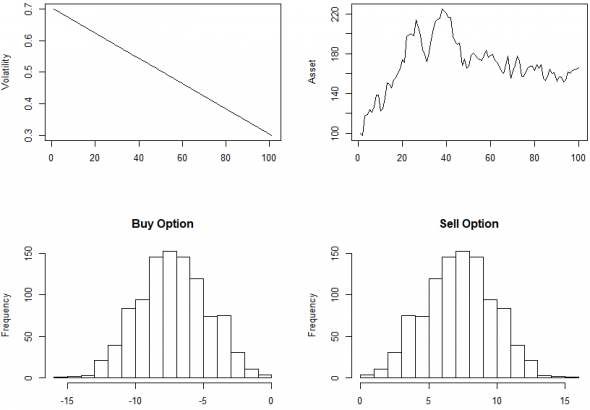

Поведение ДХ, когда волатильность снижается:

Теперь становится понятней, откуда берется прибыль.

В будущем попробуем смоделировать волатильность волатильности и посмотреть, что с этим можно сделать.

Код: https://github.com/dmitryy/finance/blob/master/RScripts/delta-hedge-volatility.R

Здесь не будет никакой теории, просто несколько графиков. Эта статья скорее как дополнение к предыдущей, чтобы подвести итог о прибыли.

(Для каждого эксперимента произведено 1000 генераций поведения БА, с указанной волатильностью.)

Поведение ДХ, когда волатильность не меняется:

Всё около нуля как и должно быть.

Поведение ДХ, когда волатильность растет:

Поведение ДХ, когда волатильность снижается:

Теперь становится понятней, откуда берется прибыль.

В будущем попробуем смоделировать волатильность волатильности и посмотреть, что с этим можно сделать.

Код: https://github.com/dmitryy/finance/blob/master/RScripts/delta-hedge-volatility.R

Читайте на SMART-LAB:

Займер спас от мошенников почти миллиард рублей

🥷 За прошлый год служба безопасности Займера выявила и заблокировала более 165 тысяч заявок на займы от мошенников, что помогло компании предотвратить ущерб на 921 млн рублей. Всего нам удалось...

10:15

Сегодня МГКЛ на Конференции IPO – 2026 📍

Команда МГКЛ уже работает на площадке — наш стенд открыт, будем рады встречам и вопросам. 🕕 В 18:10–18:25 генеральный директор ПАО «МГКЛ» Алексей Лазутин выступит с презентацией...

10:00

Будет примерно то же, что и при неизменной.

Лог-нормальное распределение в логарифмическом масштабе должно получиться) А оно близко к Гауссу Блэка-Шоулза.

df/dt*(t-t0)+df/dS*(S-S0)+0,5*ddf/dS^2*(S-S0)^2+df/dsigma*(sigma-sigma0)+...=r*f

следует, что изменение волатильности при ДХ и r=0 создаёт направленную позицию в портфеле, т.е. sigma-sigma0=-(df/dS)/(df/dsigma)*(S-S0)+...

Вся сложность ещё и в производных по волатильности.

пс: sigma и sigma0 — HV или IV (без разницы)