Юнипро против Русала, сможет ли компания увернуться?

Юнипро вышла из Э.ОН Россиия, созданной на базе ОГК-4. Которая в свою очередь появилась в результате неустанной работы Анатолия Борисовича Чубайса, в виде реформы РАО «ЕЭС России».

Касаться эффекта от реформы мне бы не хотелось, если кому-то интересно можно прочитать здесь

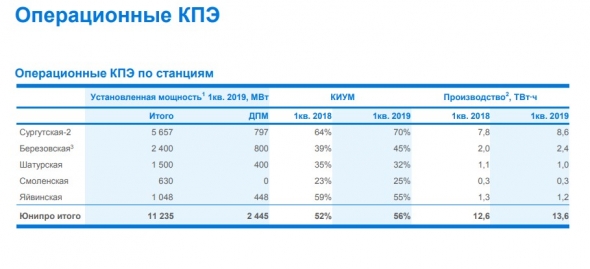

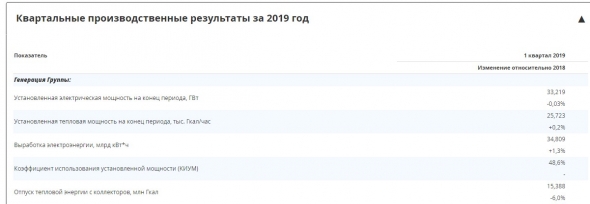

У компании в управлении четыре ГРЭС, с достаточно высоким средним КИУМ. Хороший прирост за год.

Коэффициент использования установленной мощности (КИУМ) — важнейшая характеристика эффективности работы предприятий электроэнергетики. Она равна отношению среднеарифметической мощности к установленной мощности электроустановки за определённый интервал времени.

2019

Для сравнения ТГК-1

Интеррао

Юнипро обещают еще больший рост:

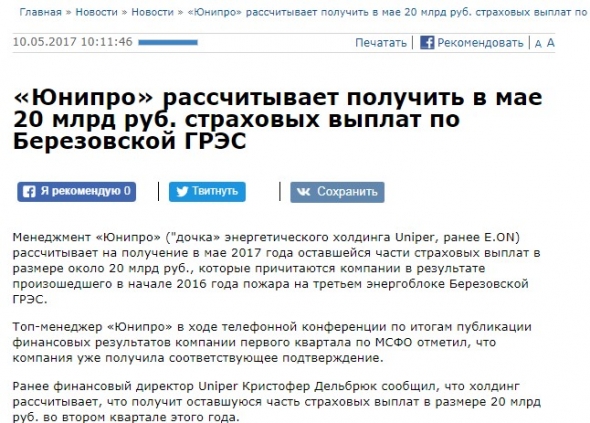

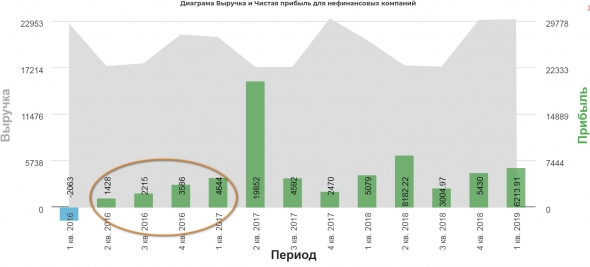

Значимым событием для компании стала авария на третьем блоке Березовской ГРЭС 1 февраля 2016.

ВТБ Капитал оценил возможные потери Э. ОН Россия от аварии на Березовской ГРЭС в 5−32 млрд руб, а время ремонта — от нескольких месяцев до 2 лет… вышло 3.

МОСКВА, 3 февраля (BigpowerNews) – 3−ий э/блок Березовской ГРЭС «Э.Он Россия» после произошедшего 1 февраля в его котельном отделении пожара был выведен во внеплановый ремонт. Станция снизила нагрузку на 732 МВт (с 1 725 до 993 МВт), говорится в сводке Минэнерго.

По данным Минэнерго, при осмотре оборудования станции было обнаружено возгорание мазута в котельном цехе в районе энергетического котла № 3 на отметках 20 и 26 метров.

Площадь возгорания составила 850 м2. По предварительным данным, причина: повреждение мазутопровода в районе нового, запущенного в работу 1 декабря энергетического котла № 3.

У читателя может возникнуть вопрос:

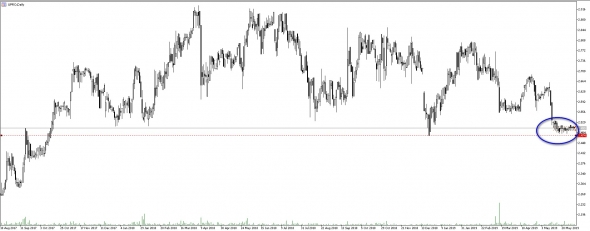

Мне кажется, будет интересно знать, как котировки отрабатывают аварии на станциях. Как видно, котировки достаточно быстро восстановились.

К радости миноров, блок был застрахован.

Менеджмент «Юнипро» («дочка» энергетического холдинга Uniper, ранее E.ON) рассчитывает на получение в мае 2017 года оставшейся части страховых выплат в размере около 20 млрд руб., которые причитаются компании в результате произошедшего в начале 2016 года пожара на третьем энергоблоке Березовской ГРЭС.

Потратили, правда 36 млрд. рублей. В итоге убыток от аварии на 10 млрд.

Много? Да действительно много. Считай 3 квартала проработали просто так.

Как потом окажется, проблема даже не убытке, но об этом позже.

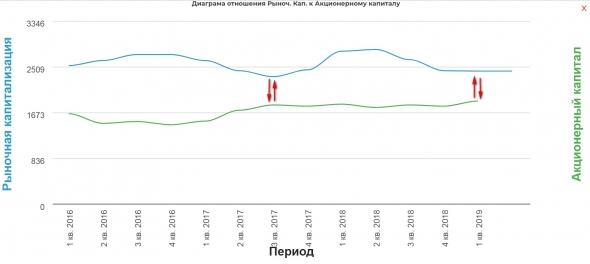

Возможно сейчас один из лучших моментов для входа?

Но главное не спред между капитализацией и акционерным капиталом, а дивиденды.

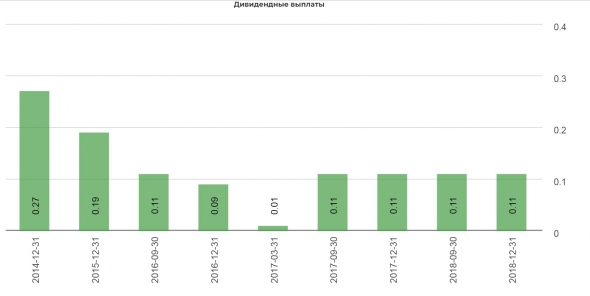

3.4. Общество устанавливает следующий уровень дивидендных выплат на целевой период за каждый календарный год: 3.4.1. 14 000 000 000 (четырнадцать миллиардов) рублей в течение 2019 года, что составит 0,222050551958 рубля в расчете на одну обыкновенную акцию Общества1

; 3.4.2. возобновление получения платы за мощность 3-го энергоблока БГРЭС позволит Обществу существенно увеличить и в течение целевого периода поддерживать стабильные дивидендные выплаты на уровне 20 000 000 000 (двадцать миллиардов) за год, а именно:

— 20 000 000 000 (двадцать миллиардов) рублей в течение 2020 года, что составит 0,317215074227 рубля в расчете на одну обыкновенную акцию Общества;

— 20 000 000 000 (двадцать миллиардов) рублей в течение 2021 года, что составит 0,317215074227 рубля в расчете на одну обыкновенную акцию Общества;

— 20 000 000 000 (двадцать миллиардов) рублей в течение 2022 год, что составит 0,317215074227 рубля в расчете на одну обыкновенную акцию Общества.

Таким образом можно уже сейяас зафиксировать десятую доходность на несколько лет вперед.

Одним из драйверов к переоценке может выступить ввод 3го блока Березовской ГРЭС в декабре 2019. Психологически для компании и инвесторов это будет значить очень много. Плюс компания выиграла аукцион по ДПМ2.

Еще одна идея в этой бумаге(идея капитана Аленки ), это объединение активов Юнипро и активов финской Fortum.

Смысл в том, что Fortum покупает у E.on долю в Юнипер.

Финская энергокомпания Fortum Oyj ведет переговоры с немецким концерном E.ON о приобретении его доли в 47% в международной энергетической компании Uniper, сообщает агентство Блумберг со ссылкой на источники, знакомые с ситуацией.

В итоге выходит ситуация когда Fortum владеет частью UNIPER, которая владеет ЮНИПРО

Летом 2018 сделка была закрыта.

Финский энергетический концерн Fortum закрыл сделку по покупке 46,65% германской Uniper у немецкого концерна E.ON.

Географически активы также находятся рядом.

Объединение напрашивается само собой.

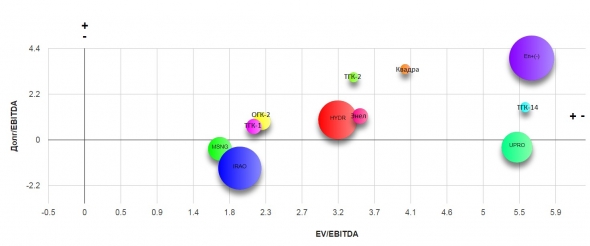

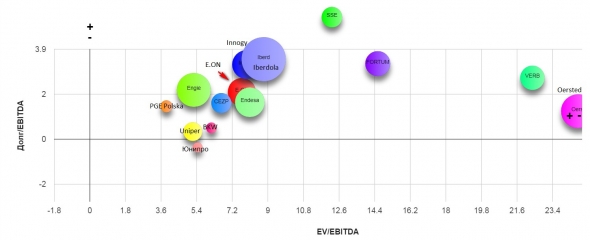

По Мультипликаторам компания одна из самых дорогих в секторе, но учитывая фиксированный дивиденд вполне объяснимо.

Сравним с материнскими и другими европейскими компаниями. Юнипро одна из самых дешевых и без чистого долга.

Минутка любителей технического анализа.

Бумага находится на стратегическом лоу. Опытный спекулянт может найти «долгую проторговку» на уровне 2.5

На часовках можно найти крепкий горизонтальный уровень на 2.510

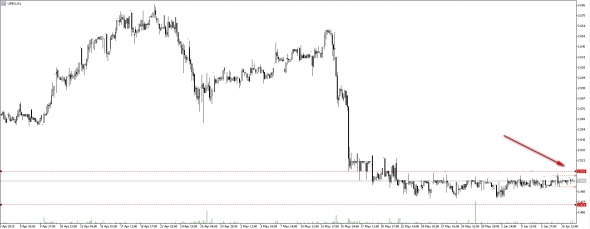

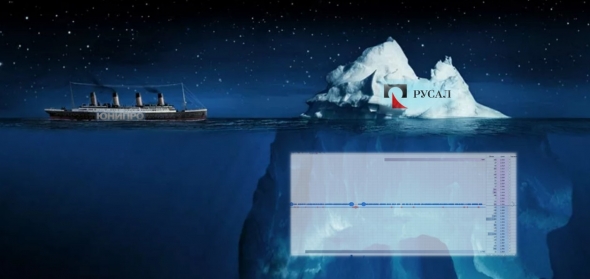

Казалось бы что думать? Надо брать! Но тут все не так просто. Уже более двх недель на том самом 2,5 висит айсбег, кто-то упорно продаёт на уровне.

Причем тут РУСАЛ? Уже завершился второй суд не в пользу Юнипро.

Суд поддержал второй иск структуры UC Rusal об аварии на Березовской ГРЭСРешение о расторжении договоров о предоставлении мощности может изменить энергорынок

Во вторник Арбитражный суд Москвы поддержал иск Новокузнецкого алюминиевого завода («дочка» UC Rusal – «Русал Новокузнецк») к «Юнипро» (входит в немецкую Uniper), «Системному оператору», «Совету рынка» и принадлежащему ему Администратору торговой системы. Завод требовал расторжения договора о предоставлении мощности (ДПМ, гарантирует возврат инвестиций через повышенные платежи) и выплату 24 млн руб. неосновательного обогащения, сообщил представитель «Юнипро» и подтвердили еще три участника процесса.

На первый взгляд кажется какая-то ерунда в 24 млн. рублей. Но вся соль в этом:

Возобновление работы аварийного энергоблока электростанции должно было позволить повысить годовые дивиденды с нынешних ₽14 млрд до ₽20 млрд в 2020–2022 годах. Если работа блока будет происходить без гарантированной доходности по ДПМ, рост EBITDA «Юнипро» не превысит ₽1,8–2,6 млрд вместо ₽12–18 млрд с учетом ДПМ. «Мы сомневаемся, что в этом случае «Юнипро» сможет продолжать следовать намеченной траектории дивидендной политики», — сообщили в «ВТБ Капитале».

В итоге имеем классический случай crisis hunting'а, когда компания с:

- хорошей базой,

- под иностранным управлением,

- прозрачной див. политикой,

- стабильными результатами,

- участвует в ДПМ программе,

- находится на стратегическом дне,

- вводит в работу новый блок

Но находится под риском суда, который может серьезно подрезать результаты работы и поставить под угрозу дивидендную политику.

Сможет ли Юнипро увернуться от айсберга и порадовать пассажиров дивидендами, или же им придется спешно покидать борт узнаем 20 июля.

Господа на выбор группы. В ВК еще оперативно заливаются новости.

Вконтакте: https://vk.com/investcomun

Лицокнига: https://www.facebook.com/groups/549893032115413/

Инстаграмм: https://www.instagram.com/investcommunity/?hl=ru

Телега: https://t.me/investcomm

Алексей13 июня 2019, 11:58Но также кто-то усиленно все просадки выкупает и съедает по немногу айсберг+1

Алексей13 июня 2019, 11:58Но также кто-то усиленно все просадки выкупает и съедает по немногу айсберг+1