30 мая 2019, 20:52

Вопрос опционщикам: Straddle и его модификация

Вопрос опционщикам: Straddle и его модификация.

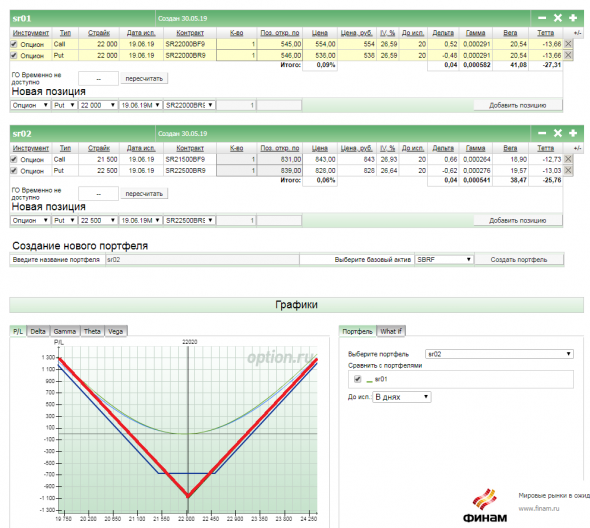

1. Построим в начале обычный Straddle на SRM9 на центральном страйке 22000.

Для простоты берем 1 контракт.

Straddle:

Option.ru

На картинке профиль позиции выделен КРАСНЫМ цветом.

Мы имеем обычный Straddle на SRM9 (для примера) на страйке 22000.

Позиции находятся в Портфеле sr01.

Как видно из профиля:

Наши затраты составили 545 + 546 = 1091

И Максимальный риск равен 1091 рублей.

2. Теперь построим (не знаю как это назвать) некоторую модификацию предыдущего портфеля.

Это будет портфель sr02. Профиль — СИНИЙ цвет

Мы залезем в деньги и на put-ах, и на call-ах на 500 пунктов.

То есть купим cаll на страйке 21500, а put купим на страйке 22500.

Позиции приведены в портфеле sr02.

Сумма покупки: 831 + 839 = 1670.

Максимальный риск позиции примерно 700 рублей.

Получается некоторый парадокс.

Во ВТОРОМ случае наши ЗАТРАТЫ больше на целых 1670 — 1091 = 579 рублей,

но максимальный риск позиции получается меньше аж на целых 391 рублей на контракт.

Понятно, что площади отрицательной области в обоих профилях одинаковы.

Но все же гораздо комфортнее торговать риск 700 рублей, против риска 1091.

Поясните, пож-ста, может здесь какая-то ошибка. И я что-то не учел ?

UPDATE: 2019.05.31 13:30

Я выражаю благодарность всем откликнувшимся на этот мой пост

и желаю всем успехов в торговле.

Хотелось бы добавить еще кое-что.

У некоторых возникают вопросы и сомнения по-поводу Покупки опционов.

Вроде, как бы, это на сегодняшний день не «комильфо».

Только один человек понял и знает зачем мне это нужно.

Поясняю для всех.

1. Я работаю активными скальперскими алгоритмами на фьючах. Примерно ВОТ ТАКИМИ

Созданы давно, лет 10 назад. Работают стабильно.

2. Но, как Вы понимаете, «выносят» эти алгоритмы на сильных безоткатных движениях.

И часто все заработанное приходится отдавать обратно. Да и комиссии не радуют.

3. Поэтому мне нужен Хедж.

Защищаться мне необходимо именно от сильных безоткатных движений, как сказано ниже в комментариях от «большого бара-бума».

4. Продавцы опционов хеджируются «дельта-хеджем» с использованием фьюча.

У меня же другая ситуация — я изначально работаю фьючом в скальперском стиле, и пытаюсь защищаться опционами. И мне очень подходят опционные конструкции, которые «стреляют» на больших движениях.

Именно поэтому поиск ведется именно в области уменьшения издержек на хеджирование, то есть уменьшение стоимости опционной конструкции.

5. Считаю свой подход лучше, чем продажа опционов + делта-хедж фьючом, потому что при моем подходе нет риска утренних гэпов (позиции по фьючам не переносится), а также нет риска многократного увеличения ГО по опционам в случае большого бара-бума.

6. Часто бывает, например, как ЗДЕСЬ прибыль получается и по фьючам и по хеджу.

7. To Be Continued…

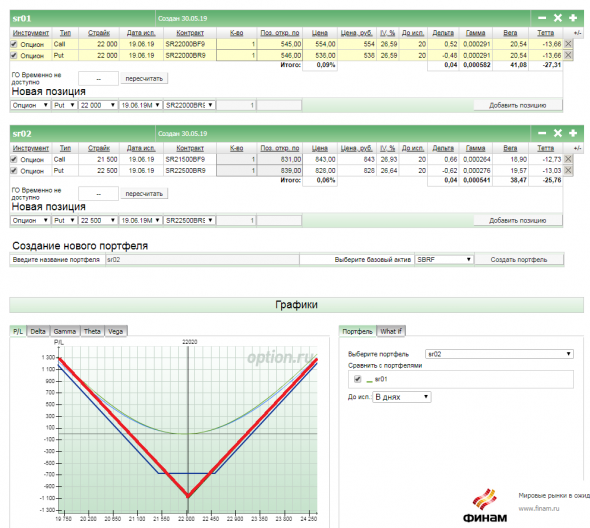

1. Построим в начале обычный Straddle на SRM9 на центральном страйке 22000.

Для простоты берем 1 контракт.

Straddle:

Option.ru

Прямое создание Лонг колл А, Лонг пут А

Описание

Стратегия заключается в покупке опционов пут и колл с одинаковой ценой исполнения и датой истечения контрактов.

На картинке профиль позиции выделен КРАСНЫМ цветом.

Мы имеем обычный Straddle на SRM9 (для примера) на страйке 22000.

Позиции находятся в Портфеле sr01.

Как видно из профиля:

Наши затраты составили 545 + 546 = 1091

И Максимальный риск равен 1091 рублей.

2. Теперь построим (не знаю как это назвать) некоторую модификацию предыдущего портфеля.

Это будет портфель sr02. Профиль — СИНИЙ цвет

Мы залезем в деньги и на put-ах, и на call-ах на 500 пунктов.

То есть купим cаll на страйке 21500, а put купим на страйке 22500.

Позиции приведены в портфеле sr02.

Сумма покупки: 831 + 839 = 1670.

Максимальный риск позиции примерно 700 рублей.

Получается некоторый парадокс.

Во ВТОРОМ случае наши ЗАТРАТЫ больше на целых 1670 — 1091 = 579 рублей,

но максимальный риск позиции получается меньше аж на целых 391 рублей на контракт.

Понятно, что площади отрицательной области в обоих профилях одинаковы.

Но все же гораздо комфортнее торговать риск 700 рублей, против риска 1091.

Поясните, пож-ста, может здесь какая-то ошибка. И я что-то не учел ?

UPDATE: 2019.05.31 13:30

Я выражаю благодарность всем откликнувшимся на этот мой пост

и желаю всем успехов в торговле.

Хотелось бы добавить еще кое-что.

У некоторых возникают вопросы и сомнения по-поводу Покупки опционов.

Вроде, как бы, это на сегодняшний день не «комильфо».

Только один человек понял и знает зачем мне это нужно.

Поясняю для всех.

1. Я работаю активными скальперскими алгоритмами на фьючах. Примерно ВОТ ТАКИМИ

Созданы давно, лет 10 назад. Работают стабильно.

2. Но, как Вы понимаете, «выносят» эти алгоритмы на сильных безоткатных движениях.

И часто все заработанное приходится отдавать обратно. Да и комиссии не радуют.

3. Поэтому мне нужен Хедж.

Защищаться мне необходимо именно от сильных безоткатных движений, как сказано ниже в комментариях от «большого бара-бума».

4. Продавцы опционов хеджируются «дельта-хеджем» с использованием фьюча.

У меня же другая ситуация — я изначально работаю фьючом в скальперском стиле, и пытаюсь защищаться опционами. И мне очень подходят опционные конструкции, которые «стреляют» на больших движениях.

Именно поэтому поиск ведется именно в области уменьшения издержек на хеджирование, то есть уменьшение стоимости опционной конструкции.

5. Считаю свой подход лучше, чем продажа опционов + делта-хедж фьючом, потому что при моем подходе нет риска утренних гэпов (позиции по фьючам не переносится), а также нет риска многократного увеличения ГО по опционам в случае большого бара-бума.

6. Часто бывает, например, как ЗДЕСЬ прибыль получается и по фьючам и по хеджу.

7. To Be Continued…

25 Комментариев

Friendly Deep Space30 мая 2019, 21:41Само «корытце» же шире стало, или не?)+2

Friendly Deep Space30 мая 2019, 21:41Само «корытце» же шире стало, или не?)+2 Egorax30 мая 2019, 21:54Вычтите цену БА актива из опциона в деньгах и увидите что там премия меньше чем премия опциона на центральном страйке, соответственно и риска меньше.+2

Egorax30 мая 2019, 21:54Вычтите цену БА актива из опциона в деньгах и увидите что там премия меньше чем премия опциона на центральном страйке, соответственно и риска меньше.+2 risk830 мая 2019, 21:56Зачем ты купил шиворот на выворот? Купи пут 21500 и колл 22500+2

risk830 мая 2019, 21:56Зачем ты купил шиворот на выворот? Купи пут 21500 и колл 22500+2

Читайте на SMART-LAB:

USD/CHF: Роковая встреча у линии тренда — быкам здесь не место?

Швейцарский франк продолжает накапливать потенциал для возобновления нисходящего движения — «медведи» уверенно удерживают стратегическое преимущество. В настоящий момент цена формирует...

25.02.2026

Дивидендная доходность «голубых фишек». Какой она будет

На российском рынке в разгаре сезон отчётности: компании подводят результаты 2025 года, а значит, можно оценить и потенциальные дивиденды. Традиционно «голубые фишки» ассоциируются у инвесторов...

25.02.2026