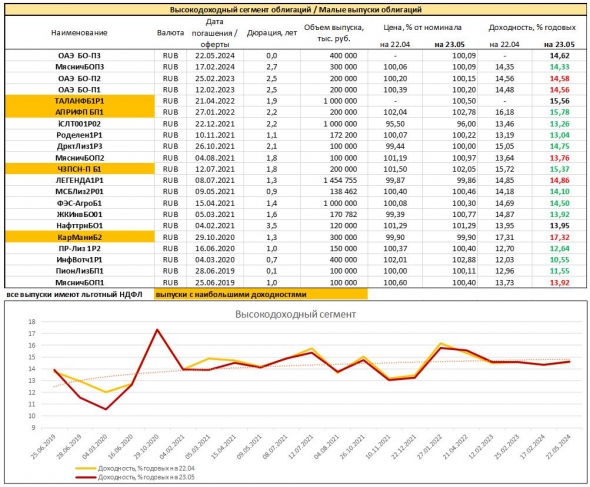

Мониторинг доходностей облигаций. ВДО

#probondsмонитор #вдо Облигации высокодоходного сегмента / малых выпусков. В отличие от ОФЗ, последний месяц снижения средних доходностей не принес. Вроде бы. Но это лукавство. Цены большинства относительно старых высокодоходных облигаций (ВДО) стабильно выше номинала и продолжали от номинала отдаляться. Но. На рынок выходили имена, в частности, Талан Финанс, с высокими ставками (у Талана купон 15%).

В общем, те, кто уже разместился, в среднем, продолжили расти в цене. Но новые выпуски вновь выходят на рынок с близкими к экстремальным купонами. Это дурное веяние. Организатору размещения не так сложно вменить некрупному эмитенту высокую купонную ставку, и он своей возможностью пользуется (последние выпуски от БКС – ФЭС Агро и Талан – это 15% и 14% купонной ставки соответственно). Инвесторы, казалось бы, только рады. Увы, это горячечная радость: повышение ставки на 1 пункт, это, умозрительно, удвоение риска дефолта.

Рынок никак не уйдет к справедливым для нормальных эмитентам 12-13% купонной и 13-14,5% эффективной инвестиционной ставки. Будем надеяться, популяризация сектора и линия на ужесточение допуска новых эмитентов на биржу приведут его к вменяемым значениям.

О предпочтениях.

• Из последнего нравятся уже названный Талан, как и раньше – ОбъединениеАгроЭлита (ОАЭ, сейчас размещается третий и заключительный выпуск), Мясничий. Отношение к ФЭС-Агро более спокойное, хотя на полгода-год допустимый вариант.

• Продолжает пугать КарМани. Окопался среди высокодоходных Софтлайн, и думается, надолго окопался: показатели не очень, активы – почти все виртуальные, прибыль в 200 млн.р. в сравнении с выручкой почти в 40 млрд.р. или оптимизирована, что не гуд, или просто недостаточна, что не гуд вдвойне.

• ЧЗПСН вроде бы отбился от налоговых претензий и, видимо, на бок не ляжет, но все еще настораживает. ДиректЛизинг изо всех сил стремится к улучшению показателей (лизинговый портфель превысил 500 млн.р., достаточность капитала оттолкнулась от критичных 3% и пошла вверх), т.е. вкладывать деньги боязно, но пробы допускаются.

• МСБ-Лизинг, Роделен, ПР-Лизинг вопросов особых не вызывают, а к МСБ у нас, вообще, теплое отношение. ЛЕГЕНДА – один из крупных бизнесов в этом списке (наряду с Софтлайном и Goldman Group, куда входят Мясничий и ОбъединениеАгроЭлита) – имела слишком сильные показатели 2018 года, чтобы вызвать тревоги для держателей облигаций, хотя бы на перспективу месяцев.

@AndreyHohrin

@MaksimPotapenko

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

Андрей Хохрин, добавлю свои 5 копеек к теме доходности ВДО.

Написал заказной обзор (на 5 статей) по теме сравнения краудлендинга и облигации ВДО по доходности, надежности и ликвидности

https://smart-lab.ru/blog/540645.php

1.Талан

2.ФЭС-Агро

3.МСБ Лизинг

4.Роделен

5.ПР-Лизинг

Андрей, верно?