Евро. Фундаментальный взгляд.

Приглашаю в свой канал телеграмм https://t.me/khtrader у нас там жизнь кипит.

Одним из основных драйверов для национальной валюты выступают действия центрального банка. По сути, макроэкономические показатели вторичны, по отношению к анализу валюты, т.к. монетарная политика это учитывает, поэтому политика ЦБ и макроэкономика тесно связаны и выступают опережающими индикаторами по отношению друг к другу.

Первым делом затронем денежно-кредитную политику ЕЦБ.

На последнем совещании в начале марта ЕЦБ объявил о запуске новой программы по предоставлению ликвидности коммерческим банкам TLTRO-III. То что програма третья по счету о многом говорит, и вместо сворачивания QE, мы получаем новый виток смягчения ДКП.

Правда этот новый виток гораздо жестче, так, программа рассчитана на два года до 2021, в то время как первые две программы накачки ликвидности были рассчитаны на 4-е года.

В общем и целом, до сентября будут еще новые нюансы программы, которые не опубликованы.

Такое положение дел явно не на руку валюте объединённой Европы, но о выводах поговорим в конце.

Что побудило сменить риторику М. Драги?

Обратимся к макроэкономическим показателям.

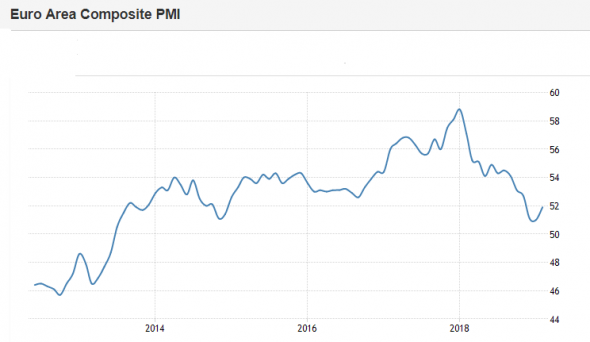

Основным локальным индикатором темпов роста экономики выступает индикатор делового цикла Composite PMI

Как видим с картинки, темпы снижения ускоряющиеся, локально имеем отскок, т.к. пр прочих равных, начинается высокий сезон спроса (топливо, стройка и т.д.). Показатель был ниже 2014 года. Это опасно для экономики.

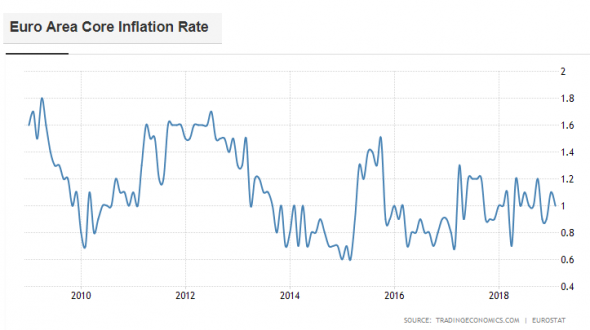

Инфляция, как показатель уровня спроса в экономике.

Базовая инфляция остается очень низко, что отображает унылое положение дел со спросом в экономике. При этом ставки остаются очень низкие. Стимулирование от ЕЦБ в такой конъюнктуре вызывает сомнение, хотя стимулирование кредитования должно пройти.

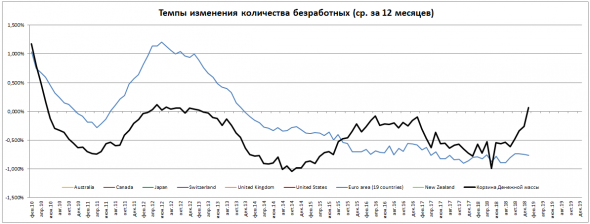

Сильный уровень предложение в составе ВВП демонстрирует рынок труда. Среднегодовые темпы роста безработных очень низкие.

Как видим на рисунке, темпы как исторические (синяя – зона ЕС), так и по отношению к развитым странам (черная – совокупная о развитым странам) остается низко. Т.е. спрос на труд остается высоким, что говорит о сильной экономике.

Здесь можно сделать промежуточный вывод: экономика ЕС достаточно крепкая, но нет спроса, даже в условиях дешевых денег. Вся надежда не иммигрантов, которые будут что-то кушать, что-то тратить и где-то работать.

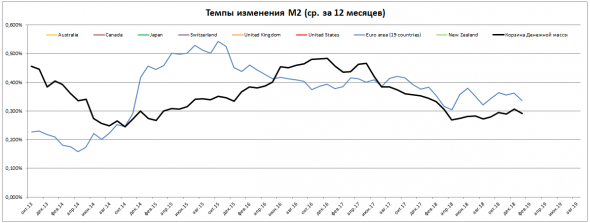

Перейдем к монетарным показателям.

Среднегодовые темпы роста денежной массы достаточно высокие.

На картинке синяя – среднегодовые темпы агрегата М2, черная – совокупная по развитым странам. Можно отметить, что темпы роста денежной массы ниже темпов инфляции, так что ЕЦБ держит ситуацию под контролем. Но все-равно, расширение М2 в зоне ЕС чуть выше чем у остального развитого мира.

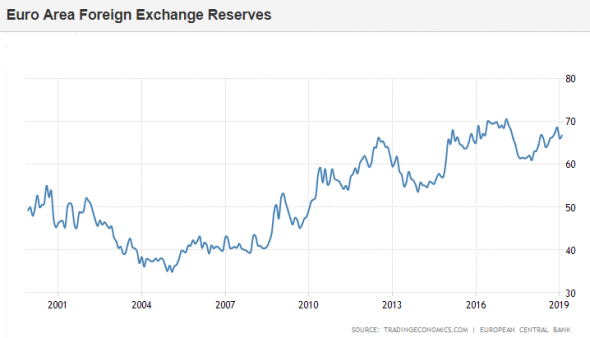

Ну и наконец-то темпы резервов иностранной валюты на балансах ЕЦБ.

Даже глядя линейно, мы в новом витке роста резервов, это соответствует политике «невмешательства» в валютный курс. Также рост резервов иностранных валют это лакмус по отношению к внешне-экономической деятельности, торговый баланс растет. ЕЦБ не нуждается в поддержании курса евро.

Макроэкономический блок мы закончили, а что же происходит на финансовых рынках. Ведь потоки капиталов влияет на уровень процентных ставок.

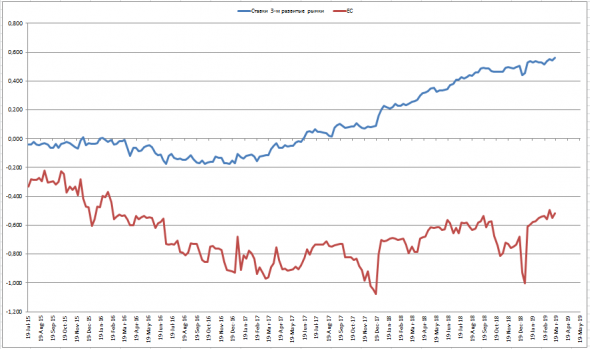

Ставки денежного рынка остаются низкими.

Красная – это ставки денежного рынка (3-есячные облигации) в зоне евро, а синяя это совокупная-средняя ставка по развитым странам. Как видим, в то время как рынок коротких ставок уже ушел в положительную зону, ставки в евро еще в отрицательной. Что и соответствует мягкой ДКП ЕЦБ. Стоит отметить, что ставки по всей кривой доходности контролируются УЦБ через инструменты открытого рынка.

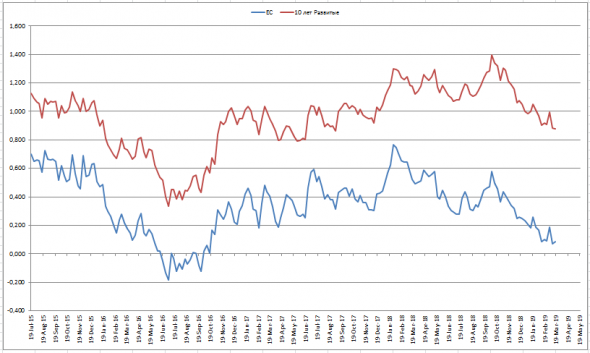

Ставки рынка капиталов также низки

Тем не менее корреляция с рынком (красная) очевидна. Ситуация с кривой доходности сложная во всем мире, она сигнализирует об уходе от риска (риск-офф).

На картинке ниже спред между ставками денежного рынка и рынка капиталов.

Обратите внимание, что спред в евро выглядит чуть выше совокупной (черная) которая уже опустилась ниже уровня 2016 года и стремится к паритету, спред на долговом рынке ЕС еще не обновил минимум 2016 года. Скорее всего это говорит о контроле ЕЦБ над положением кривой. Здесь стоит отметить, что такая ситуация усугубляет ситуацию с банковским процентом (маржей), которая и строится на принципе разности стоимости денег во времени.

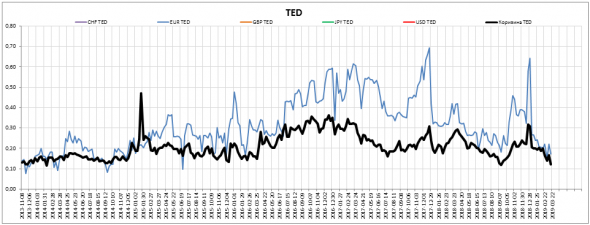

Ну и о банковском риске. На картинке ниже, ТЭД-спред, разница междуставкой Libor (3-месячной) и ставкой по 3-месячным векселям Германии.

Здесь наоборот, когда спред сужается, это означает что риски снижаются. Как видим банковский риск (риск ликвидности или же кредитный риск) снижается, как в по Евро, так и совокупно в валютах фондирования. Это результат накачки ликвидностью.

Беглый взгляд на индекс EuroStoxx50 отображает настроения инвесторов, которые не боятся снижения евро, а даже наоборот активно вливают деньги в широкий рынок акций Еврозоны. Здесь конечно некое влияние оказывает рост рынка в США. Но тем не менее, мы устойчиво выше 200-дневной средней.

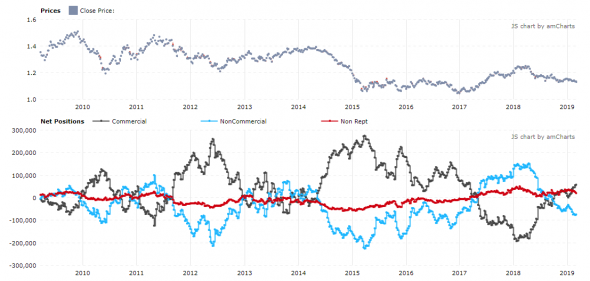

А что же ожидают участники рынка по непосредственно по евро. Обратимся к отчетам СОТ от комитета по товарным рынкам США (CFTC). И посмотрим на распределение позиций по фьючерсу на евро биржа СМЕ.

Здесь у нас коммерческие участники рынка, которых принято называть хеджерами (черная на нижнем графике) покупают евро, но нельзя сказать что уровень покупок значимый.

В то же время, спекулянты (голубая) шортят евро, показатель снизился ниже нулевой отметки.

Красная – это крупный ритейл. Т.е. физлица также начали шортить или закрывать длинные позиции.

По отчетам СОТ нельзя сказать однозначно, что мы имеем устойчивый сигнал к росту или снижен ю. Но учитывая, что динамика позиций движется с весны 2018 года, а позиции спекулянтов уже в медвежьей зоне есть намеки на восходящую коррекцию, но медвежий рынок на больших масштабах превалирует.

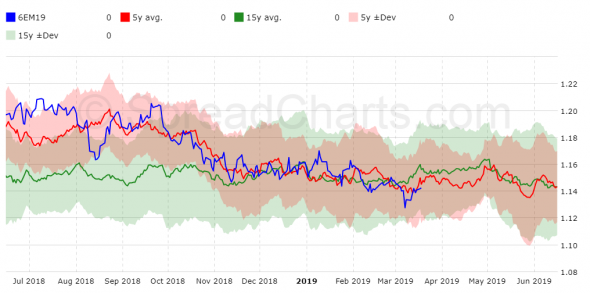

Это подтверждает сезонность по июльскому фьючерсу.

Синяя это июльский фьючерс 2019 года. Как видим евро сезонно начинает рост весной и до начала лета в повышательном тренде.

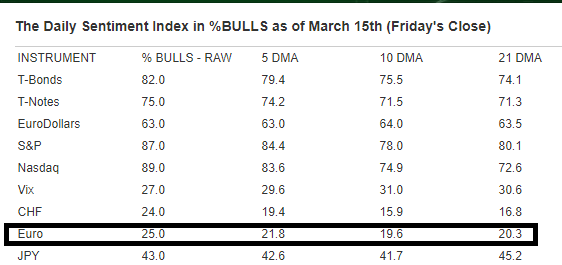

Сентимент на рынке также отображает намеки на бычью коррекцию

Обратите внимание, что мы выше средних, но остаемся в медвежьей зоне (ниже 50%). Т.е. покупатели начинают наступать.

Ну и закрепим наши предположения техническим анализом.

Цена уверенно стоит ниже своей 200-дневной средней, что и подтверждает медвежий тренд длинной уже как в год. Как мы выше резюмировали, это вписывается в макроэкономические и монетарные факторы.

Темпы цены по осциллятору на коротких настройках уже перешли в зону быков. Внизу гистограмма выше нулевой отметки, это случилось прямо на глазах.

Для подтверждения бычьих перспектив нужно проходить 1,142. Там у нас верхняя граница нисходящего фрактального канала и горизонтальный уровень сопротивления.

Проход выше 1,16 даст возможность рынку дойти до 1,2.

Резюме:

Глядя на экономическую и монетарную конъюнктуру можем утверждать, что рынок евро находится под медвежьим давлением. Но в рамках коррекции рост достаточно вероятен, это подтверждается техническими и поведенческими факторами.

Закажите мастер-класс на выбор:

1) Риск-менеджмент https://is.gd/GJgQmF

2) Оценка рынка нефти https://is.gd/PcuDWv

3) Торговля опционами https://is.gd/H65e8N

----------------------------------------------------------

Страница Харьковского клуба трейдеров в Фейсбук https://www.facebook.com/traders.kh

Мой канал телеграмм: https://t.me/khtrader

Канал Ютуб - https://www.youtube.com/c/ЕвгенийХалепа

----------------------------------------------------------

Мой публичный счет https://is.gd/VRMHIh

----------------------------------------------------------

По вопросам сотрудничества:

Интересно о чем это говорит?

Запланирован КРИЗИС?