28 апреля 2012, 12:20

Инвест-идея: РУСАЛ

Идея: Приобретение РДР или фьючерсов на РДР компании «Русал».

Потенциальная доходность: +20% по РДР; +100% по фьючерсам.

Анализ цены на алюминий

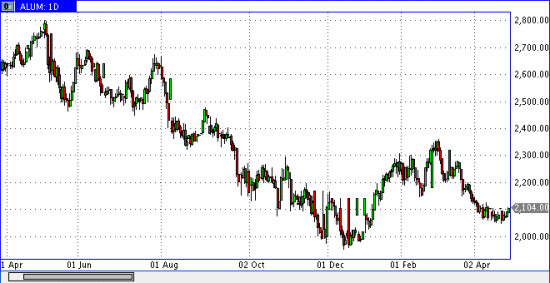

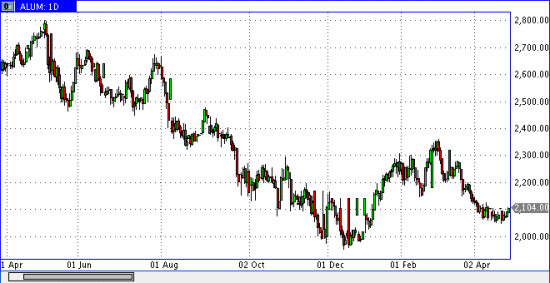

Цена на фьючерсы на алюминий за последний год снизилась до 2104 долл. за тонну: на 25% относительно локальных максимумов мая 2011 года (2800 долл.).

Какова же динамика цен по другим металлам за год?

Как видим, алюминий наряду с серебром и никелем, в числе аутсайдеров. Основная интрига в том, что производственная себестоимость 1 тонны алюминия у большинства его производителей приближается к 2000 долл. Например, у «РУСАЛ» в 2011 году она составляла 1984 долл*. Соответственно сжалась до предела маржинальная доходность бизнеса и производители вплотную подошли к тому уровню, когда производить становится не выгодно.

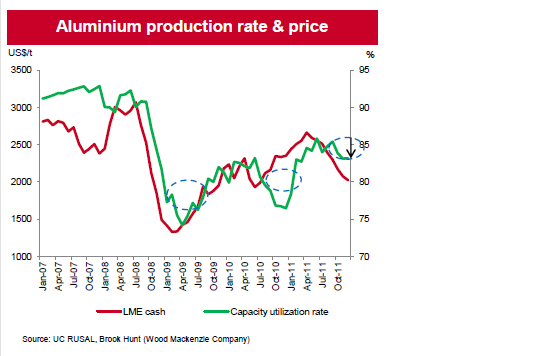

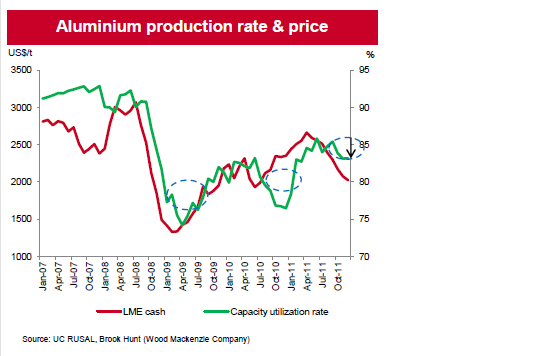

По сути за последние пять лет цена лишь однажды опускалась ниже 2000 долл. — в кризис: с ноября 2008 по октябрь 2009 года. В этот период алюминиевая промышленность отреагировала на ценовой спад сокращением объемов производства (Capacity utilization Rate). Осенью 2010 года на слухах о второй волне кризиса загрузка мощностей вновь опустилась ниже 80% — компании предприняли превентивные меры. Однако падения спроса не произошло, а отсутствие необходимых объемов производства привело к дефициту металла, что и спровоцировало скачок цен в начале 2011 года.

На сегодня цены вновь находятся около 2000 долл. и загрузка производства ** постепенно снижается с 85% до 82%. Таким образом, если тенденция сохранится (цена около 2000 и загрузка ниже 80%), создадутся все условия для повторения сценария конца 2010 года и роста цен до 2700-2800 долл.

Инвестиционные банки (UBS, Kommerzbank) в своих прогнозах задают диапазон цены на алюминий в 2012 году: от 2200 до 2400 долл. То есть от 4 до 14% к нынешним уровням.

Анализ динамики акций компаний-аналогов

Снижение цен на алюминий привело к снижению цен акций крупнейших производителей металла. Ниже представлены графики цен 6 лидеров рынка, производящих около 35% мирового выпуска.

AA — Alcoa

NHYKF — Norsk Hydro

RIO — Rio Tinto

0486 — Rusal

AWC — Alumina Limited

ACH — Aluminium Corp of China

Если бы год назад сформировать портфель из этих шести акций, то его доходность составила бы -33%. В это же время индекс S&P500 показал рост +3%. Аутсайдером среди аутсайдеров являются акции «Русала», который, я напомню, является мировым лидером по объемам производства алюминия.

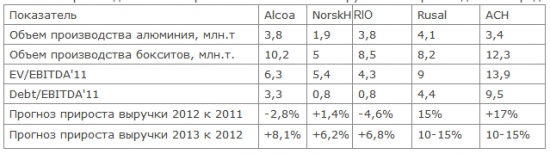

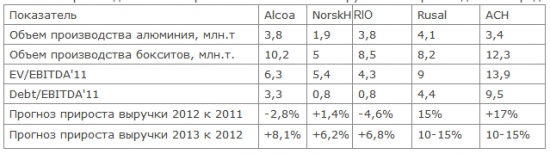

Ключевые производственные и финансовые показатели крупнейших производителей представлены в таблице ниже.

Акции «Русала» по коэффициенту EV/EBITDA'11 торгуются с премией к Alcoa, NorskHydro и RIO Tinto, но с дисконтом относительно Aluminium Corp of China. Пожалуй, это наиболее близкий аналог для сопоставления. Китайская корпорация, несмотря на колоссальную долговую нагрузку, оценена рынком в 13,9 годовых EBITDA под влиянием самых быстрых в отрасли темпов роста производства и выручки. Например в 2012 году аналитики ожидают прирост выручки ACH на 17%. В 2013 году я предполагаю, что ее прирост составит 10-15%.

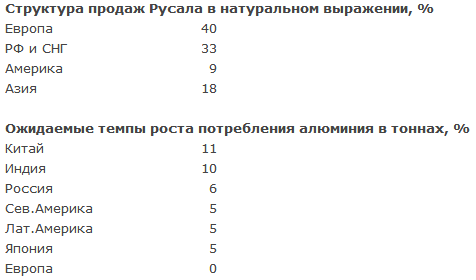

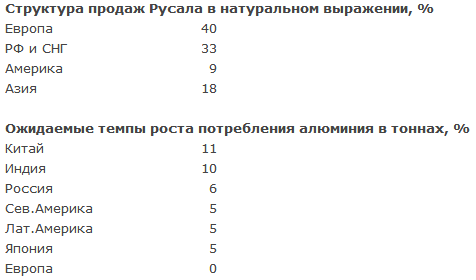

Однако и «Русал» тоже способен показать темпы роста выручки выше средне отраслевых (15% в 2012 году и 10-15% в 2013 году). Росту выручки в 2012 году будет способствовать ценовой фактор (+4-14%) и наличие дифференцированной структуры продаж, в которой на долю быстрорастущих рынков Азии и СНГ приходится 51%.

Прирост продаж «Русалом» алюминия в натуральном выражении может составить в 2012 году 4-5%.

В пользу «Русала» играют и его масштабные инвестиционные проекты, которые могут дать эффект увеличения объемов производства в 2013-2014 годах. Ввод в эксплуатацию Богучанского алюминиевого завода увеличит производственные мощности «Русала» на 600 тыс. тн.; Тайшетского алюминиевого завода — еще на 750 тыс. тонн. Таким образом общая производственная мощность «Русала» достигнет в 2014 году 5473 тыс.тонн (+33% к сегодняшним показателям). Это шаг к абсолютному мировому лидерству, к уровню, который будет еще долгий годы недостижим для конкурентов.

Минусом компании последние четыре года считается высокий уровень долговой нагрузки. Чистый долг «Русала» на 1.01.2012 года превысил 11 млрд. долл. Однако компании удалось в 2011 году оптимизировать кредитный портфель с точки зрения сроков оплаты и процентных выплат. В период с 2012 по 2016 году для компании не ожидается каких-либо событий, угрожающих ее платежеспособности. На 2016 год намечены крупные погашения кредитов на сумму около 6,5 млрд. долл. В основном это будут платежи в пользу Сбербанка и других банков РФ. Поэтому здесь могут быть варианты реструктуризации и продления кредитных линий.

Резюме

Рекомендую покупать РДР или фьючерсы на РДР «Русала» на уровнях около 200-210 руб. и ниже. В текущих условиях возможна коррекция на глобальных рынках, которая приведет к падению цен на алюминий и акций производителей алюминия. Поэтому важно соблюдать один из принципов портфельного инвестирования: накапливать акции постепенно, двумя-тремя покупками.

Риски вложения — в отсроченном эффекте. В росте цены алюминия нет никаких сомнений, однако период времени для этого роста может прийтись на вторую половину 2012 — первую половину 2013 года. Поэтому приобретение РДР видится мне более предпочтительным вариантом.

* По данным отчета за 2011 год. http://www.rusal.ru/investors/kpi.aspx

** По данным презентации РУСАЛа, исследований Brook Hunt (Wood Mackenzie Company).

P.S. Авторство идеи принадлежит Элвису Марламову, я лишь провел дополнительный анализ, который сформировал собственную позицию.

Купил сегодня РУСАЛ по 206. Лимит покупки — 2% от портфеля. Общий лимит на бумагу — не более 5%.

Потенциальная доходность: +20% по РДР; +100% по фьючерсам.

Анализ цены на алюминий

Цена на фьючерсы на алюминий за последний год снизилась до 2104 долл. за тонну: на 25% относительно локальных максимумов мая 2011 года (2800 долл.).

Какова же динамика цен по другим металлам за год?

Как видим, алюминий наряду с серебром и никелем, в числе аутсайдеров. Основная интрига в том, что производственная себестоимость 1 тонны алюминия у большинства его производителей приближается к 2000 долл. Например, у «РУСАЛ» в 2011 году она составляла 1984 долл*. Соответственно сжалась до предела маржинальная доходность бизнеса и производители вплотную подошли к тому уровню, когда производить становится не выгодно.

По сути за последние пять лет цена лишь однажды опускалась ниже 2000 долл. — в кризис: с ноября 2008 по октябрь 2009 года. В этот период алюминиевая промышленность отреагировала на ценовой спад сокращением объемов производства (Capacity utilization Rate). Осенью 2010 года на слухах о второй волне кризиса загрузка мощностей вновь опустилась ниже 80% — компании предприняли превентивные меры. Однако падения спроса не произошло, а отсутствие необходимых объемов производства привело к дефициту металла, что и спровоцировало скачок цен в начале 2011 года.

На сегодня цены вновь находятся около 2000 долл. и загрузка производства ** постепенно снижается с 85% до 82%. Таким образом, если тенденция сохранится (цена около 2000 и загрузка ниже 80%), создадутся все условия для повторения сценария конца 2010 года и роста цен до 2700-2800 долл.

Инвестиционные банки (UBS, Kommerzbank) в своих прогнозах задают диапазон цены на алюминий в 2012 году: от 2200 до 2400 долл. То есть от 4 до 14% к нынешним уровням.

Анализ динамики акций компаний-аналогов

Снижение цен на алюминий привело к снижению цен акций крупнейших производителей металла. Ниже представлены графики цен 6 лидеров рынка, производящих около 35% мирового выпуска.

AA — Alcoa

NHYKF — Norsk Hydro

RIO — Rio Tinto

0486 — Rusal

AWC — Alumina Limited

ACH — Aluminium Corp of China

Если бы год назад сформировать портфель из этих шести акций, то его доходность составила бы -33%. В это же время индекс S&P500 показал рост +3%. Аутсайдером среди аутсайдеров являются акции «Русала», который, я напомню, является мировым лидером по объемам производства алюминия.

Ключевые производственные и финансовые показатели крупнейших производителей представлены в таблице ниже.

Акции «Русала» по коэффициенту EV/EBITDA'11 торгуются с премией к Alcoa, NorskHydro и RIO Tinto, но с дисконтом относительно Aluminium Corp of China. Пожалуй, это наиболее близкий аналог для сопоставления. Китайская корпорация, несмотря на колоссальную долговую нагрузку, оценена рынком в 13,9 годовых EBITDA под влиянием самых быстрых в отрасли темпов роста производства и выручки. Например в 2012 году аналитики ожидают прирост выручки ACH на 17%. В 2013 году я предполагаю, что ее прирост составит 10-15%.

Однако и «Русал» тоже способен показать темпы роста выручки выше средне отраслевых (15% в 2012 году и 10-15% в 2013 году). Росту выручки в 2012 году будет способствовать ценовой фактор (+4-14%) и наличие дифференцированной структуры продаж, в которой на долю быстрорастущих рынков Азии и СНГ приходится 51%.

Прирост продаж «Русалом» алюминия в натуральном выражении может составить в 2012 году 4-5%.

В пользу «Русала» играют и его масштабные инвестиционные проекты, которые могут дать эффект увеличения объемов производства в 2013-2014 годах. Ввод в эксплуатацию Богучанского алюминиевого завода увеличит производственные мощности «Русала» на 600 тыс. тн.; Тайшетского алюминиевого завода — еще на 750 тыс. тонн. Таким образом общая производственная мощность «Русала» достигнет в 2014 году 5473 тыс.тонн (+33% к сегодняшним показателям). Это шаг к абсолютному мировому лидерству, к уровню, который будет еще долгий годы недостижим для конкурентов.

Минусом компании последние четыре года считается высокий уровень долговой нагрузки. Чистый долг «Русала» на 1.01.2012 года превысил 11 млрд. долл. Однако компании удалось в 2011 году оптимизировать кредитный портфель с точки зрения сроков оплаты и процентных выплат. В период с 2012 по 2016 году для компании не ожидается каких-либо событий, угрожающих ее платежеспособности. На 2016 год намечены крупные погашения кредитов на сумму около 6,5 млрд. долл. В основном это будут платежи в пользу Сбербанка и других банков РФ. Поэтому здесь могут быть варианты реструктуризации и продления кредитных линий.

Резюме

Рекомендую покупать РДР или фьючерсы на РДР «Русала» на уровнях около 200-210 руб. и ниже. В текущих условиях возможна коррекция на глобальных рынках, которая приведет к падению цен на алюминий и акций производителей алюминия. Поэтому важно соблюдать один из принципов портфельного инвестирования: накапливать акции постепенно, двумя-тремя покупками.

Риски вложения — в отсроченном эффекте. В росте цены алюминия нет никаких сомнений, однако период времени для этого роста может прийтись на вторую половину 2012 — первую половину 2013 года. Поэтому приобретение РДР видится мне более предпочтительным вариантом.

* По данным отчета за 2011 год. http://www.rusal.ru/investors/kpi.aspx

** По данным презентации РУСАЛа, исследований Brook Hunt (Wood Mackenzie Company).

P.S. Авторство идеи принадлежит Элвису Марламову, я лишь провел дополнительный анализ, который сформировал собственную позицию.

Купил сегодня РУСАЛ по 206. Лимит покупки — 2% от портфеля. Общий лимит на бумагу — не более 5%.

2 Комментария

Anton28 апреля 2012, 12:41спасибо. интересный пост!+1

Anton28 апреля 2012, 12:41спасибо. интересный пост!+1 Malik28 апреля 2012, 14:30+ спасибо. Добротная работа!0

Malik28 апреля 2012, 14:30+ спасибо. Добротная работа!0

Читайте на SMART-LAB:

GBP/USD: «Старый джентльмен» поймал попутный ветер

«Кабель» оттолкнулся от пробитого нисходящего канала, сформировав при этом свечную модель «Бычье поглощение» (хотя, учитывая вторую свечу в виде креста, точнее будет назвать её «Утренней звездой...

22:38

Всё выше. Или как изменились средние доходности облигаций (по рейтингам) за неделю

Всё выше и выше, и выше. Средние доходности облигаций в зависимости от рейтинга (бледные столбцы — доходности без сглаживания). И как они изменились за неделю.

Телеграм:...

06:52

Mozgovik Weekly. Комментарий по ключевым новостям недели.

Здравствуйте! Комментарий по ключевым событиям недели.

Сбербанк показал сильные результаты за январь 2026 года: рост прибыли обеспечен основными доходами при сохраняющемся высоком ROE...

22:59

Интер РАО. Неужели дивиденды будут минимальными за 3 года? Обзор производственных результатов и отчета РСБУ за Q4 2025г.

Вышел отчет по РСБУ за Q4 2025г. от компании Интер РАО: 👉Выручка — 15,49 млрд руб.(-14,0% г/г)

👉Себестоимость — 12,79 млрд руб.(-10,8% г/г)

👉Валовая прибыль — 2,70 млрд руб.(-26,7% г/г)...

10:23