Наши облигационные портфели. Актуальные результаты (14,5-19,5% годовых)

Суть портфелей PRObonds, которые мы ведем – работа с облигациями среднего/крупного (не крупнейшего) бизнеса. Эти компании, обычно, не имеют хорошо узнаваемых биржевой общественностью имен, но предлагают высокую доходность и часто – прозрачность эмитента. Насчет недостаточной ликвидности можно поспорить. Скажем, мы не испытываем проблем в работе с портфелем совокупным объемом около 12 млн.р. Конечно, будь он 50 млн.р., было бы, наверно, сложно.

Портфели учитывают статистическое распределение вероятности дефолта. В целом, для облигационного рынка (не важно, широкого, или рынка высокодоходных бондов), статистически, 11% выпусков оказываются дефолтными. Чтобы избежать этого, мы стараемся приобретать бумаги в ходе их размещения и продавать в течение 6-15 месяцев. Сокращая вероятность дефолта до 0,4-0,5%.

Кроме того, мы изучаем эмитентов. В российской действительности, где оптимизация налогов на ФОТ, прибыль и имущество и неполное отражение оборота, дабы меньше провоцировать налоговую – привычная практика, требуется творческий подход в реальной оценке устойчивости того или иного бизнеса. Надеемся, мы с этим справляемся.

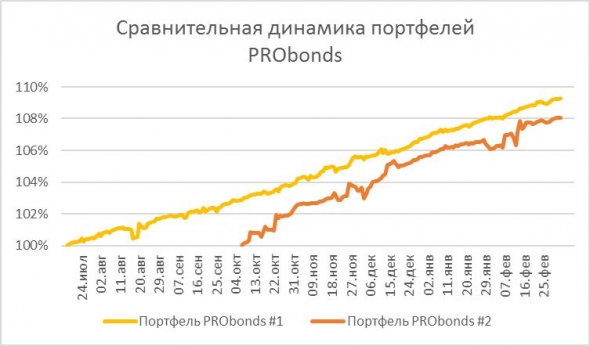

В итоге, портфель PRObonds #1, состоящий исключительно из облигаций, стартовавший в июле прошлого года, сейчас, за вычетом комиссий, набрал 9,3% в абсолюте и 14,6% — в годовых.

Смешанный портфель PRObonds #2, где иногда открываются спекулятивные позиции, запущен в октябре, за это время заработал чистыми 8% (19,5% годовых).

Облигационный состав портфелей очень похож, приводим его на примере PRObonds #2.

Понимая, что с облигационным составом мы работаем вполне эффективно, сейчас задаемся вопросом, как быть с будущей спекулятивной позицией? В портфеле PRObonds #2 спекуляции приносят около половины дохода, и потому важны.

Главный претендент на спекуляцию – короткая позиция во фьючерсе на американские акции (для Московской биржи это USH9). Давно смотрим за ростом штатовского фондового рынка, пока не входим в шорт, но уже почти готовы открыть шорт на 10% от капитала портфеля PRObonds #2, с возможным увеличением позиции до 20%. Задача этого портфеля – иметь около 20% годовых. Полагаем, справимся.

/Интерактивный разбор портфелей — сегодня в 19-30 здесь: https://youtu.be/Zbjl627X-4c (Рискованно ли инвестировать под 20% годовых? Обзор портфелей PRObonds. Эфир №28)/

@AndreyHohrin

"PRObonds #1,… сейчас, за вычетом комиссий, набрал 9,3% в абсолюте и 14,6% — в годовых", как именно получилось 9,3%, и о чем говорит разница между первым и вторым значениями?