20 февраля 2019, 18:30

Зависит ли курс рубля от цены на нефть?

Фундаментально для рубля ничего не изменилось: структура российского экспорта остается сырьевой. И когда эксперты начинают рассуждать о том, что корреляции между рублем и ценой нефти больше нет, то, скорее, нужно говорить о локальных несоответствиях в динамике валютных курсов и стоимости барреля. Подобные явления вполне в порядке вещей.

Каковы причины этих несоответствий?

Если взять начало прошлого года, то прежде всего нужно обратить внимание на бюджетное правило, которое начало действовать как раз с января 2018-го. В теории оно должно снизить зависимость бюджета страны от сырьевых доходов. На практике все несколько сложнее. Согласно данной норме, в бюджет закладывается стоимость барреля нефти Urals 40 долларов. Если фактическая цена нефти находится выше принятого значения, разницу конвертируют в валюту и направляют в «копилку» — Фонд национального благосостояния. И пока реальная цена нефти резко росла (что должно было привести к укреплению рубля), в контексте доходов бюджета она оставалась на уровне 40 долларов за баррель. Тем самым искусственно была разорвана связь между российской валютой и сырьем. Но это только на первый взгляд.

На самом деле дополнительные доходы не исчезли, а исправно копились на случай финансовых потрясений или для реализации каких-либо программ в дальнейшем. Просто чем дороже нефть, тем больше сбережений в нашем резервном фонде. Так что зависимость российской экономики от нефтяных цен никуда не делась.

Наиболее существенные движения на валютном рынке мы наблюдали в связи с выходом новостей об ужесточении санкционного давления, что также обеспечило временное расхождение курса рубля c нефтяными ценами.

В 2018 году наблюдались три волны ослабления к доллару и евро.

Первая — в начале апреля после расширения санкционного списка со стороны США и включения в него компаний Rusal и En+.

Вторая волна началась 8 августа и действовала вплоть до сентября, когда также преобладали страхи, что санкции распространятся на банковский сектор и госдолг. Помимо этого, рынок испытывал негативные последствия от ухода нерезидентов из отечественных активов. Если на начало 2018 года 33,7% ОФЗ находились в руках западных инвесторов, то к декабрю их число сократилось до 24,7%. Отметим, что цены на нефть активно росли и в апреле, и в августе, то есть отсутствие корреляции между нефтью и рублем очевидно.

Третья волна ослабления рубля в декабре прошлого года совпала по динамике с сырьевыми площадками. При этом санкционные риски на тот момент снизились, поэтому других фундаментальных факторов, влиявших на курс российской валюты, не было. Если не считать ожидания возобновления покупок валюты Банком России и традиционного ухода в доллары/евро перед новогодними каникулами. Но этого было явно недостаточно, чтобы за месяц рубль потерял 6—7%. Таким образом, зависимость между рублем и нефтяными ценами вновь проявила себя.

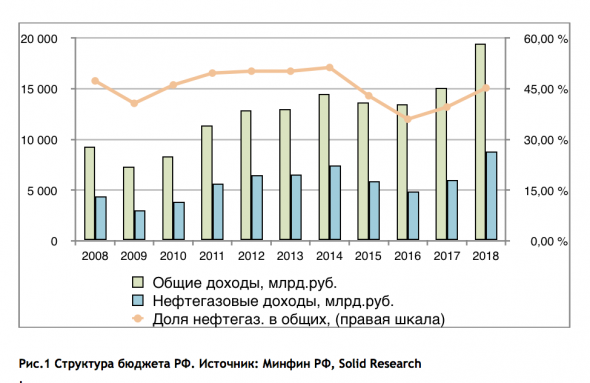

Если проследить динамику доходной части бюджета РФ и оценить его нефтегазовую составляющую, можно сразу увидеть наличие зависимости.

Во-первых, как видно из графика, доля нефтегазовых доходов в бюджете стабильно держится в диапазоне 37—50% с 2008 года. Во-вторых, динамика общих и нефтегазовых доходов совпадает. Учитывая высокую долю сырьевых доходов, это означает прямую и довольно сильную зависимость общих бюджета от нефти и газа. И в-третьих, общие доходы бюджета РФ находились на минимальных значениях за 10 лет именно тогда, когда доля нефтегазовых доходов была минимальной. В это время мировые цены на нефть также находились на 10-летних минимумах — в периоды 2008—2009 и 2015—2016 годов.

В начале этого года в отсутствие негатива с политических фронтов рубль существенно прибавил, отыграв львиную долю потерь именно за счет роста нефтяных котировок. И впоследствии, когда сырьевая конъюнктура продолжила восстанавливаться, рубль реагировал вполне логично и предсказуемо. Договоренность между странами ОПЕК о сокращении нефтедобычи в 2019 году — главный сигнал для рынка. Этот должно временно стабилизировать цены на ближайший квартал (следующее заседание ОПЕК намечено на апрель 2019 года) в районе 60 долларов за баррель.

Восстановление американского фондового рынка после трех месяцев распродаж вызвало рост интереса инвесторов к высокой доходности долговых инструментов развивающихся рынков. Это спровоцировало волну покупок рубля иностранными инвесторами. Об этом свидетельствуют удачно проведенные аукционы ОФЗ. Индекс государственных облигаций и индексы РТС и Московской биржи с начала 2019 года выросли. Смягчение риторики ФРС также благоприятно повлияло на фондовые индексы США и негативно — на американский доллар.

Таким образом, мы видим, что полностью полагаться на «железное правило» зависимости курса рубля от нефтяных котировок нельзя. В краткосрочной перспективе это может привести к существенным потерям для спекулянта, делающего ставку с оглядкой на принцип корреляции. Однако чем дольше срок инвестирования средств, тем более надежно данное правило работает и может служить ориентиром при принятии решения. В качестве универсальной рекомендации советую начинающим инвесторам прислушиваться к мнению профессиональных трейдеров, непосредственно связанных с ежедневным мониторингом финансовых рынков. Как правило, консенсус-прогнозы ведущих управляющих частным капиталом и аналитиков наиболее полно учитывают все имеющиеся на рынке факторы, в том числе текущую степень взаимной корреляции различных активов.

Павел Егоров, директор департамента клиентских отношений ИФК «Солид»

Читайте на SMART-LAB:

ДОМ.РФ обсудит перспективы рынка жилья

Друзья, привет! ⚡️Сегодня наш партнер, ДОМ.РФ, проведет свой первый День инвестора. Компания обсудит финансовые итоги 2025 года и поделится планами на будущее. 🔥 Кроме того, представители...

14:03

XAU/USD: резкая коррекция сменилась вязкими качелями

Золото за прошедший торговый период частично восстановилось после резкой коррекции, после чего перешло в боковое колебание в ограниченном диапазоне под воздействием разнонаправленных данных и...

14:50

нафига столько слов?