13 февраля 2019, 09:27

Облигации (ОФЗ) надежный инструмент или путь к обнищанию?

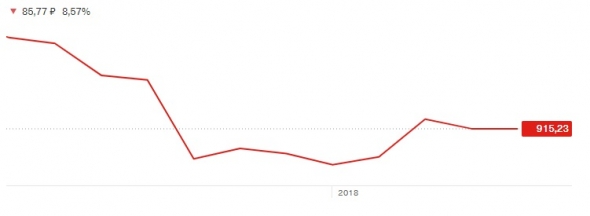

Как-то год назад просматривал на просторах ютуба видео, в котором человек с пеной во рту кричал о том, как раскупают облигации федерального займа. О том, как новые выпуски раскупаются как горячие пирожки. Давайте посмотрим на примере одного такого инструмента как надежно стригут купоны наши инвесторы ОФЗ. Перед нами ОФЗ 26225. Дата начала размещения 21.02.2018 года, номинал 1000 рублей. Итак, инвестор пришел, положил свои денежки на 1 год и собирает купоны в чемоданы. Доходность 7,25%. Итого, что мы видим по итогам года. Облигация стоит уже не 1000 и не 990, а 915 рублей. То есть +7,25% (купон) — 8,5% движение вниз, Результат МИНУС 1,25% за 1 год. Спасибо нашему государству за то, что подарил нам 7,25%, ведь это больше чем депозит в банке, гарантированный АСВ.

Ну конечно, можно утверждать, что вы все равно сдадите облиги по оферте. Да, сдадите. Через 15 лет. В 2034 году. Спекулятивная составляющая в таком инвестировании была в надежде на то, что учетная ставка продолжит снижаться. И можно будет длинные облигации сдать даже дороже 1000 рублей, при этом получив купон. Но этого не произошло. При повышении учетной ставки длинные облигации теряют свои позиции.

Тот, кто хочет по настоящему надежно заработать, просто отдаст 1% разницы между купонами коротких и длинных облигаций и спокойно продаст их, не потеряв часть своих основных инвестиций 8,5%. Тот самый случай, когда нужно отдать пешку, чтобы не потерять ферзя. Так как близость 1-2 года не дает облигации припасть, даже если бы они упали, их все равно выкупят по оферте. И в случае если выраженный тренд к повышению учетной ставки, то после продажи есть возможность купить новые короткие облигации с уже более высоким купоном. При этом, чтобы успешно конкурировать в плане повышенной доходности купонов для новых покупателей, длинные облигации продолжат терять свою стоимость. Поэтому не слушайте советников, которые обещают вам рост дополнительно к купонам в условиях повышения ставки рефинансирования. Вкладывайте и зарабатывайте исходя из общеизвестных разумных принципов инвестирования.

Моя бесплатная группа ВК

Желаю всем успешной и профитной торговли!

29 Комментариев

baron_samedi13 февраля 2019, 10:37Спасибо!+1

baron_samedi13 февраля 2019, 10:37Спасибо!+1 elliotwaveorg13 февраля 2019, 12:07ОФЗ — чисто спекулятивный инструмент на краткосрок, ну в крайнем случае среднесрок, по-быстрому бабла срубить. И самое главное тут даже не номинал и не купон, а валютный риск. Где был рубль год назад и куда пришёл, вот и пересчитайте. Да, сейчас коррекция, но основной тренд понятен.+1

elliotwaveorg13 февраля 2019, 12:07ОФЗ — чисто спекулятивный инструмент на краткосрок, ну в крайнем случае среднесрок, по-быстрому бабла срубить. И самое главное тут даже не номинал и не купон, а валютный риск. Где был рубль год назад и куда пришёл, вот и пересчитайте. Да, сейчас коррекция, но основной тренд понятен.+1

Читайте на SMART-LAB:

Вторичный рынок как часть оборотного цикла

Ресейл в Группе «МГКЛ» — это рабочий инструмент управления оборотом, а не продажа того, что не выкупили. 📦 Сейчас клиент, приходя в онлайн-контур Группы, сам выбирает формат. Если вещь...

10:00

Самолет лидер по объему ввода жилья в МО

Друзья, привет! Продолжаем делиться своими результатами. 🚀 По данным Главстройнадзора МО , мы стали лидером по объемам ввода жилья в Подмосковье в 2025 году! Всего за год в Московской...

08:47

Календарь первички ВДО и розничных облигаций (ПКО Вернем купон 26,5% | ПКО СЗА купон 25,5% | РДВ Технолоджи купон 25%)

📌 На 26 февраля планируется дебютное размещение облигаций коллекторского агентства «Вернем» (для квал. инвесторов, B|ru| , 150 млн руб., ставка купона 26,5%, YTM 29,97%, дюрация 2,14...

09:31

Россети Центр и Приволжье. Отчет об исполнении инвестпрограммы за Q4 2025г. Дивидендная база по РСБУ удивляет.

Компания Россети Центр и Приволжье (сокр. ЦиП) опубликовала отчет об исполнении инвестпрограммы за Q4 2025г., где показаны финансовые показатели компании по РСБУ в 4 квартале (ну и понятно...

18.02.2026