Индустрия (вспомним немного теории)

Прежде чем продолжить, пробежимся по теории. Как я понимаю, трейдеры пополняют наши ряды постоянно, но мои топики не читают. Так что освежим теорию для новичков.

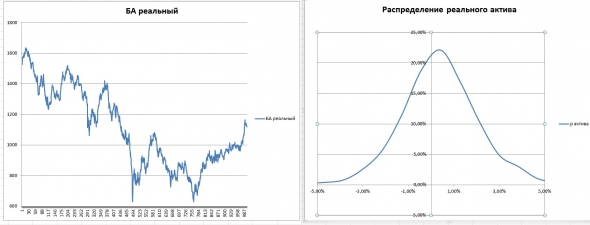

Давайте посмотрим на рынок глазами опциона. Все знают, что рынок подчиняется закону распределения. Я бы даже сказал, Гаусовскому распределению. Но так как это понятие является ругательным в среде поклонников Талеба и меня могут побить, то просто распределению. На картинке эту выгладит так.

Я же позволю себе синтезировать движения БА глядя только на распределение.

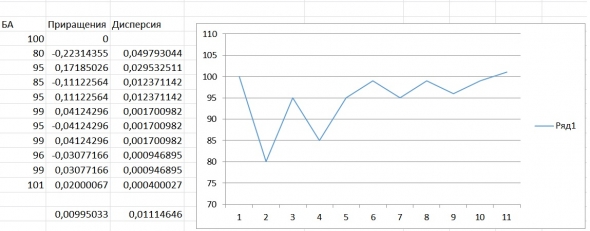

Это значит, что из 10 временных интервалов должны складываться, примерно, следующие значения. Допустим цена 100 и мы получаем хвост, цена падает до 80 = -22% (по логарифму). Падению должен соответствовать рост. Чуть поменьше, у нас же хвост тяжелый, допустим до 95=+17%. Два раза колбаснет по 12% до 85 потом до 95. Остальное время по 3-4%, 99;95;99;96;99 и закончим на 101. В экселе вы сами можете построить такую последовательность. Причем, последовательность такой последовательности не важна. Ее статистические характеристики отвечают распределению реального БА.

Теперь мы находим дисперсию. Возводим каждое измерение % в квадрат, складываем и находим среднее дисперсии. Что бы получить удобоваримое число, извлечем корень из нашего среднего. Это и есть волатильность, то есть сигма данного распределения. Сигма означает, что 6 значений вкладываются в размер 10% (5 туда 5 сюда). Два значения в 20%, две сигмы, ( по 10 туда, сюда) и 2 значения в 30%, три сигмы (15% туда, сюда. Таким образом, полученная нами волатильность в 10% показывает, что 68% времени БА меняется не более чем на 5% за долю времени. У нас получается распределение. Очень похоже на приведение по имени Каспер. Что доказывает, привидения тоже подчиняются закону распределения Гауса. (не скажу какого)

Обратите внимание. При расчете дисперсии, я не взял в расчет матожидание. По правилам, мне надо было от каждого квадрата отклонения, отнимать квадрат среднего суммы всех отклонений, 1%. Но для меня оно нулевое, потому что я не знаю, каким оно будет. Рассчитывать его мы будем потом.

Так опцион видит рынок. Не знаю, привидение Гауса это или мысли Новикова, называйте как хотите. Это свое рыночное распределение, но близкое к нормальному. А близкое к нормальности зависит от фрагментов, на которые вы нарежете ваше временное окно. Чем больше фрагментов, тем точнее получится сигма. (Центральная предельная теорема, можно найти в Гугле).

С измерением волатильности разобрались. Теперь разберемся с ценой опциона. И еще с одним больным вопросом форумчан: Сколько нам заплатят денег за наши знания? Давайте покапаем формулу БШ. Начнем с d1 и поймем его физический смысл. (всю формулу выкладывать не буду, она слишком популярна и ее в викопедии можно найти). Итак, d1 состоит из трех кусков. Первый кусок отвечает за нахождение цены относительно страйка. Второй кусок за волатильность и третий за время. Время мы пока отбросим. Будем считать, что у нас годовой опцион. Или время его жизни, неделя, месяц и есть эта единица времени. Начнем с волатильности. Тут достаточно неоконченного среднего образования, что бы вычислить в уме. D1=Сигма/2. Я уже показывал, вола 10% означает, что БА может пойти на 5% или вверх или вниз. Вот мы и отмечаем это в d1. В первом куске мы смотрим, на сколько наш страйк, выше или ниже БА, относительно нашей волатильности. То есть ln(цена/страйк), скажем 110 цена 100 страйк =9,5% и делим на наши 10%, получим =0,95. Потом прибавляем это к ½ волатильности и получаем d1 со страйком 100 ценой 110. Пока мы не будем грузиться лишними данными, а поработаем на ЦС, где ln(цена/страйк) = 0. Получить d2 еще проще. Надо от d1 отнять волу. Ну и понятно, что это будет d1, только с другим знаком.

И вот тут начинается мат ожидание. Как видите, я рисовал распределение БА с 1% мат ожидания. Это значит, что при всех прогулках цена увеличилась на 1%. Но это на истории. На следующем отрезке времени она может уйти на 5%. И опцион не обязан вам этого показывать. Хотя, он может показать вероятность такого события, на основании волатильности. Пока поработаем с нулевым МО. Мы имеем данные, что БА может пойти туда или сюда на 5% или на 10% или на 15%. Что бы понять, что значит это в деньгах нужно знать таблицу умножения вероятности матожидания. Не будем считать это в уме, возьмем эксель. =НОРМСТРАСП(d1) и получим результат. Каким он должен быть? Если бы наша d1 была равна нулю, то функция нормального распределения выдала бы 0,5. Что означает 50/50 или хрен его знает. Но у нас, наша d1=0,05 или 5%. Тогда N(d1)=0.519939. Чувствуете разницу? А N(d2), где d2=-0.05, равна 0,480061. Это значит, что Женя тоже может лететь в Ленинград. Это не просто, хрен его знает, а точно, что цена БА увеличится на 0,01994 в одну или в другую сторону. Они оба могут лететь в Ленинград. Но надо идти логическим путем, если можно вместе, потому что я никогда не пьянею. И это важное замечание. Кто из них полетит. Не мы с вами ни весь аэропорт, а кто то из них.

Теперь нам надо взять цену БА (с учетом, что страйк тот же) и умножить на эти цифры. Цена нашего БА (фьючь на РТС это цена портфеля акций * 10 – проценты по кредиту за это плече). Так как это плече заложено в индекс, в формуле БШ мы рассматривать его не будем. Если это опцион колл, одинокий, то мы попадаем в направленную позицию. Изначально у нас 50/50, потому что N(0)= 0,5. 120000*50%= 60000 реально задействованных бабок. Но наша вероятность из Ленинграда, полететь = 120000*0,519939=62392,66. Но и пойти вниз, не полететь = 120000*0,4800061=57607,34. Теперь, если вычесть, от, полететь вверх, пойти вниз, мы получим цену билета вопроса 4785,31. Если это сложно, то еще проще. Округлим цену нашего опциона до 4%, 4800, что бы было легче в голове считать. Согласно заложенной волатильности в 10%, опцион считает, что от 50% МО актив уйдет или 52% или на 48%. Если он пойдет вверх, то от зарезервированной вами суммы в 120000 вы получите выгоду в 2%. 2400. Вы же могли просто купить по 120000 БА, а потом продать. А тут вам поставят актив по 120000 при цене 122400=2400 плюсом. Если он пойдет вниз. Вы получите выгоду в 2%, актив стал стоить 117600, а если бы вы купили по 120000, а он упал, убыток в 2400. Возникла экономия. У покупателей опционов везде выгода. Поэтому эти 4% лучше отдать сразу, заплатив премию опциона продавцу, у которого такой выгоды нет. Ведь у вас, сей час попрет цену на 25% вверх.

Таким образом, человек который выписал вам такой опцион, оказывается в еще худшей ситуации. У него он продан. БА достаточно пройти 4% вверх, что бы цена оказалась вне «шапки» прибыли, и потерять всю свою, «вашу» выгоду. Не на 10% стандартного отклонения (сигмы), и даже не 5%, половину сигмы как d1, а всего 4%. (даже чуть меньше, мы округляли). И это согласуется с распределением БА, у нас 68% времени должно в этих пределах колбасить. Но существует еще 32%, где просто расколбашивает. И опцион про это знает. Про это не знает трейдер, который купил опцион. Потому что, это не означает, что вы в шоколаде. Из 100 случаев продавец опциона получает 4% премии от 120000. Из них 50% точно, цена падает/ растет от страйка 50/50. Получим 120000*0,04*100/2= 240000. В 14 случаях (2 сигмы) вынос на -12%, 120000*0,12*14=201600 и в двух случаях черного лебедя, можете взять любой самый страшный процент. Я возьму 30%, (6 сигм) 120000*0,30*2=72000. А так же, продавец получает в 34 случаях, когда цена страйк пробила, но до 4% не прошла. Там мы теряем, примерно, одну треть премии 1/3. Еще 34 по 1% (примерно, в плюс, 120000*0,01*34=40800. Получаем: 240000+ 40800-201600-72000=0, с погрешностью 7200 в остатке. Как видите все справедливо. Вы купили опцион, деньги заплатили. Я продал опцион, деньги получил, подержал и вернул вам обратно. На вырученные деньги ММВБ проведет семинар «Как правильно торговать опционами». Там вы узнаете, как можно продавать/покупать опцион самому себе в неограниченных количествах.

Ну и любителям продавать края на 3х сигмах. На 15% от ЦС (120000/138000). 98 раз по 474=46452. И два выноса на 5 сигм, за 138000 до 156000, разница 18000*2=36000. Здесь, теоретически, лучше 46452-36000=10452. Но существует негласное правило: «Тот, кто получил два хвоста, третий в подарок» Так как цена хвоста 18000, то это очень кстати.

Как видите, чудес тут нет. И продавец, и покупатель находятся в одинаковой позиции. И все справедливо, в том числе и цена опциона. Не справедлива наша жизнь. Разница между проданным краем и проданным ЦС очевидна. Управлять краем, значит управлять хвостом, а он не управляем. В то время как на ЦС управление возможно.

Но, идем дальше. Я специально не использовал в формуле БШ время. Потому что в нашей практике мы постараемся без него обойтись. Связка вола*время, заменим понятием, отклонение актива. Ведь откуда еще могут взяться эти 4% премии? Реально это можно представить так. Вы купили опцион на страйке 120000. Это то же самое, что купить БА на 60000. Теперь у вас цена начинает падать, и вы потихоньку кроете свою позицию через каждые 12 пунктов. Через 4% или 120000-4800=115200 вы полностью закрыты. При этом потеряли 4800/2 ( мы входили только на половину актива)= 2400. И эти 2400/2 мы закрылись по средней цене = 1200. И это 1%. Где еще 3%? Мы помним из распределения, что если цена упала на 4%, то должна отскочить на 4% и так 68% своего времени. Теперь вы начинаете закупаться через каждые 12п. Вернулись на 120000 и, прошли вверх еще 4%, вы имеете 100% актива, по средней цене 120000, притом, что цена ушла уже на 124800. Тут бы фиксануть, но мы ждем, когда цена пройдет еще 4%. Естественно наше ожидание вознаграждается и мы падаем на 4%. Тут мы закрываемся до 60000 и теряем еще один процент. Из закона распределения мы помним, что так должно произойти 6.8 раз. 3,4 вверх, где мы зарабатываем, по 3,4 вниз, где мы теряем. Ну вот, это и есть, примерно, 4% стоимости опциона. Причем, цена не обязательно должна бегать туда сюда. Она может медленно двигаться вверх до 124800. Но внутри процесса 4 шага вверх 3 шага вниз, будет теряться 12 пунктов, что в сумме и составит стоимость опциона.

Возникает вопрос. Как должен идти БА, что бы опцион стоил 4% волы? И ответ. Он должен идти внутри коридора +-5% 68% своего времени. А БА именно так и ходит. 70% флет 30% тренд.

Давайте посмотрим на это технически. Мы купили виртуальный опцион колл. То есть построили сетку. Наш капитал ЦС 120000, значит наша дельта 60000, покупаем на эту сумму БА или портфель. Теперь мы будем продавать БА при походе вниз и докупаться до 120000 при походе вверх. В интервале +5%-5% 126000, 114000. Цены пошли и прошли 5% вверх. Мы все продали. Если бы мы просто на 120000 зашли, и закрылись на 5%, то получилось бы 6000, но у нас задействована только половина, значит 3000, и мы купили по средней цене, значит, наше состояние изменилось на 1500, 2.5% от задействованных 60000. Внутри этого диапазона цена гуляла и собрала в спреде еще 500 (допустим). На этом наш опцион закончился, и цена туда больше не возвращалась. Вопрос. Если мы заработали 2000 рублей, то какая волатильность была у нашего виртуального опциона? Я понимаю, что над этим надо подумать. Поэтому, пока прервемся, подумаем и продолжим.

Если интересно…

Шо, опять?!!!