Проблема американского долга остается нерешенной

В последнее время всё чаще можно услышать от финансистов, что мы вошли в фазу долгосрочного роста процентных ставок в мире. Однако, исходя из прогресса моего исследования (всё ещё в процессе), экономика скорее всего пройдет через ещё один короткий бизнес-цикл с дополнительным монетарным стимулированием. Речь пойдет о США, но де-факто всё тоже самое будет во всем мире.

Кризис 2008 года, называемый Великой рецессией, является аналогом остро развивающейся с 1929 по 1933 годы Великой депрессии. С той разницей, что в депрессию экономика была подвержена жесткому дефляционному давлению, в то время как 2008 год был преодолен значительно мягче, благодаря скопившемуся опыту центральных банков и отсутствию привязки доллара к золоту.

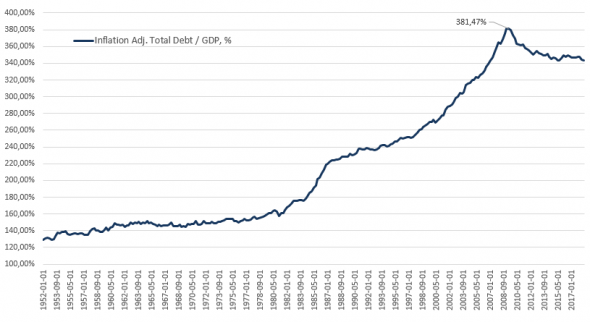

Ещё один момент, который отличает эти важнейшие кризисы, — это долговая нагрузка после спада. В результате кризиса, начавшегося с 1929 года, соотношение долга к ВВП в США снизилось с пика в 261% до приблизительно 130%. Причем достаточно быстро — в течении 15 лет.

Что касается текущей ситуации и кризиса 2008 года, то долг к ВВП за 10 лет упал лишь с 381% до 344%. И в ближайшие 1-2 года можно с высокой уверенностью сказать, что соотношение начнет расти, поскольку темпы роста экономики замедляются, а долг в результате дефицита после налоговой реформы будет, вероятно, расти быстрее ВВП.

Можно в качестве одного из сценариев рассматривать такой вариант, что в процессе следующего экономического спада, регуляторы будут балансировать между снижением ставки (возможно, будет актуально только для ФРС), QE и такими дефляционными методами как повышение максимальной ставки налогов и дефолты. Целью этого процесса будет значительно снизить долговую нагрузку.

Пока что я не делаю однозначных выводов, т.к. исследование не завершено, но описанный вариант представляется достаточно вероятным.

Сообщество VK: https://vk.com/arcanisinvestments

Гасить его никто не собирается в принципе, максимум спишут через инфляцию, штрафы иностранным компаниям, замораживанием активов и т.п.