Лучшие и худшие месяцы для индекса МосБиржи

Лучшие и худшие месяцы для индекса МосБиржи

Введение

Многие из вас слышали, наверное, эту фразу: “sell in May and go away” или наш ее российский аналог: “продавай в мае и уходи”. Уходить предлагается с рынка, т.е. продавать все активы и на время летних месяцев брать паузу в торговле. Так же наверняка вы слышали про такое понятие как “Рождественское ралли” или “Новогоднее ралли”. При этом предполагается, что в этот период происходит рост рынка. Что же стоит за этими наблюдениями: трейдерская мудрость или просто нелепые предрассудки?

В данной статье мне бы хотелось проследить насколько эти советы и наблюдения соответствуют реальной действительности на примере изменения индекса МосБиржи на месячном интервале.

Месячная статистика индекса МосБиржи

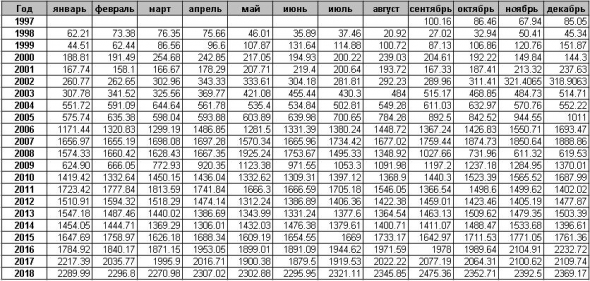

Торговля на фондовом рынке ММВБ (сейчас МосБиржа) началась в далеком 1997 году 22 сентября. В таблице 1 собрана месячная статистика по индексу МосБиржи на текущий момент за все время торгов.

Таблица 1. Месячная статистика индекса МосБиржи.

Изменение индекса МосБиржи по месяцам

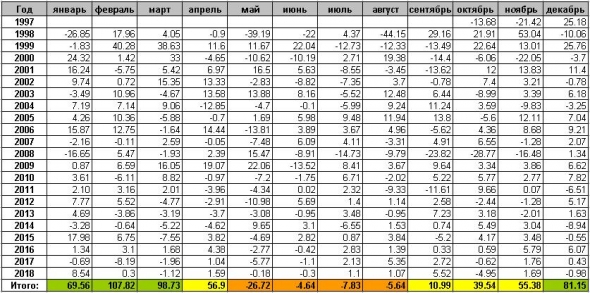

В таблице 2 приведены изменения (в %) индекса МосБиржи по месяцам. Например, если январь 2018 закрылся на уровне 2289.99, а февраль 2018 на уровне 2296.8, то изменение индекса МосБиржи в феврале по сравнению с январем будет составлять 0.3%.

Таблица 2. Изменение индекса МосБиржи по месяцам.

Обратите внимание на последнюю строку в таблице 2. В этой строке приведено суммарное значение всех изменений индекса МосБиржи по месяцам. Ячейки в последней строке таблицы 2 выделены тремя цветами:

- Красным — 4 наихудших месяца.

- Желтым — 4 средних месяца.

- Зеленым – 4 лучших месяца.

Заключение

Какие же выводы можно сделать из этой статьи? Выводов на самом деле несколько:

- Фраза “sell in May and go away” (“продавай в мае и уходи”) все-таки имеет под собой основания. Действительно, как показывает статистика индекса МосБиржи, в летние месяцы, и особенно в мае, лучше не торговать, или хотя бы сократить свою торговую активность.

- Зимние месяцы являются наиболее предпочтительными для торговли в лонг на фондовом рынке МосБиржи. Так что ваши надежды на “Рождественское ралли” или “Новогоднее ралли” с высокой долей вероятности будут оправданы.

- 100% гарантии на рынке никто и никогда дать не может, но это не значит, что на рынке нет определенных закономерностей. Если вы будете учитывать в своей торговле сезонный фактор, это может несколько улучшить свойства ваших торговый систем. Как вариант, вы можете торговать в летние месяцы меньшей суммой капитала, инвестируя часть средств в короткие ОФЗ, а в зимние месяцы наоборот выйти из ОФЗ и сосредоточиться только на акциях.

- Обратите внимание, что самым прибыльным месяцем по статистике индекса МосБиржи является февраль. И именно этот месяц уже через 2 недели наступит у нас на календаре! Я не говорю, что все обязательно вырастет, просто привожу статистические данные, в справедливости которых вы без труда можете убедиться сами!

P.S. Рекомендую вам сохранить табличку 2 и учитывать сезонный фактор в вашей торговле, и не забудьте подписаться на мой блог, дальше будет еще интереснее!

Берегите свои деньги! Торгуйте грамотно!

Так в мае большинство эмитентов начинают дивиденды выплачивать, заканчивают в августе. Ваш Кэп. Вместо индекса мосбиржи нужно смотреть индекс полной доходности.