23 апреля 2012, 13:49

"Новые" индикаторы рынков. Продолжение. Индекс HSBC RORO

Индекс HSBC RORO. (risk on/risk off)

Данный индекс будет интересен в 1-ую очередь тем, кто торгует не только Россию, но и работает на товарно-сырьевых, валютных и долговых рынках. Ничего нового для многих там нет, просто я данный индикатор использую только для того, чтобы определять те виды активов, на которые есть сильная взаимосвязь ( тупо стоишь с толпой ), либо это отдельные истории.

Предисловие: Всеми любимая статистическая взаимосвязь.

Для тех, кого избежала участь провести лучшие годы своей жизни за учебной доской, изучая 3 курса математику, статистику и ее производные посвящается некоторый экскурс:

Существующие между явлениями формы и виды связей весьма разнообразны по своей классификации. Предметом статистики являются только такие из них, которые имеют количественный характер и изучаются с помощью количественных методов. Корреляционный анализ — это количественный метод определения тесноты и направления взаимосвязи между выборочными переменными величинам. Для оценки силы связи в теории корреляции применяется шкала Чеддока: слабая — от 0,1 до 0,3; умеренная — от 0,3 до 0,5; заметная — от 0,5 до 0,7; высокая — от 0,7 до 0,9; весьма высокая (сильная) — от 0,9 до 1,0.

Зачем нам корреляция?

Многим известно, что состояние российского рынка в большинстве анализируемых периодов — это производное от поведения цены нефти и поведение фьючерса на два индекса состоящих из трех букв. Отчасти, это так, но в последние 1.5 месяца наш рынок стал похожим на Китайский. Поэтому данный индекс позволяет нам посмотреть несколько шире на рынок и определить «триггеры взаимосвязей», которые на данном промежутке времени не зависят от РЫНКА.

1. Величины использованные для анализа. (матрица )

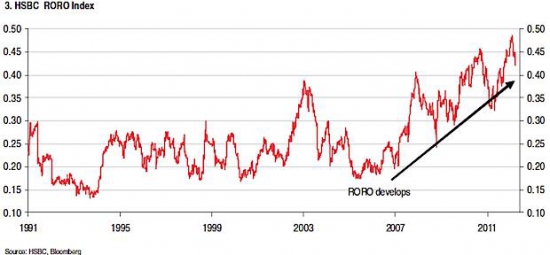

2. Сам индикатор. Показывает общую взаимосвязь между всеми величинами, которые есть в матрице… Т.е. за последние 5 лет, взаимосвязь всех активов увеличилась на 0,3.

Как мы видим, за последние 5 лет рынки стали трансформироваться в новую реальность, где взаимосвязь активов становится все больше. Америку не открывал. Помидоры не кидать. Просто я иногда в торговле ищу активы, которые мало зависят от других. В 1 квартале для меня был апельсиновый сок и спекуляции из Бразилии.

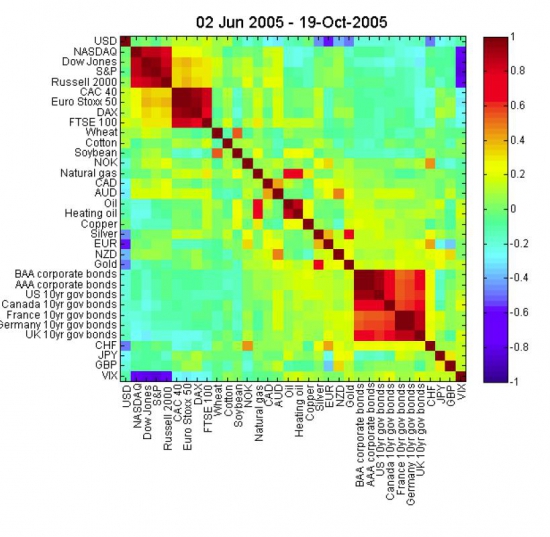

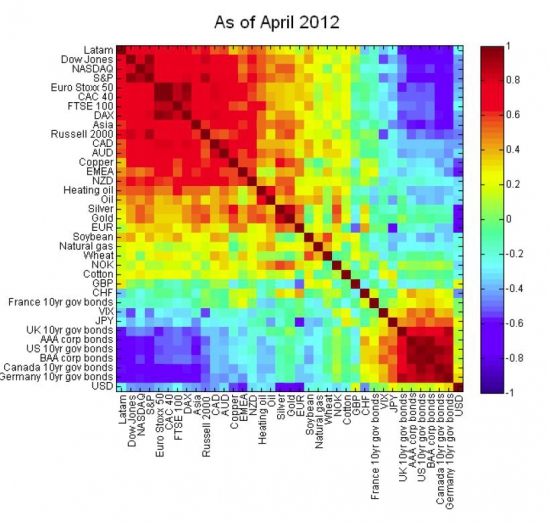

3. Матрица.

Ниже будут приведены матрицы корреляций в 2005 году и в 2012.

Собственно, все ясно без слов.

Посыл таков, рынок всегда дает возможность заработать, либо на взаимосвязи, либо на ее отсутствие, либо на возвращении корреляции.

Инвестиционная компания «ТРЕЙД-ПОРТАЛ»

Читайте на SMART-LAB:

NAT.GAS: Газовый арбитраж на пороге взрыва — зажжет ли Европа американский хаб?

На европейских рынках котировки на природный газ (TTF) сегодня взлетели на 45%, превысив отметку €46/МВт·ч ($570 за 1000 м³). Европа критически зависит от танкеров из Катара, которые сейчас...

02.03.2026

Рынок на фоне войны в Иране: какие активы в фокусе трейдеров

Рынок на фоне войны в Иране: какие активы в фокусе трейдеров В выходные на Ближнем Востоке разгорелся новый конфликт: США и Израиль атаковали Иран. В ответ Тегеран начал обстрел военных баз...

02.03.2026

Алексей, можете подсказать (отметить) индексы (или еще что-то) «мусорных» облигаций, которые (по вашему мнению)отражают интерес инвесторов к риску?

2 проблемы:

1) что означает сам индекс и как он связан с темой корреляции?

2) картинки нечитабельны(

«Bond Buyer 20-Bond GO Index (This index is comprised of general obligation bonds, which are backed by the full faith and credit of the issuer, maturing in 20 years. The bonds have an average rating equivalent to Moody’s Aa2 and S&P AA.)

www.bloomberg.com/quote/BBWK20GO:IND

Bond Buyer 25 Bond Revenue Index (This index is comprised of revenue bonds, which are bonds backed by a specific revenue pledge, maturing in 30 years. The bonds have an average rating equivalent to Moody’s A1 and S&P A+.)

www.bloomberg.com/quote/BBWK25RV:IND» и т.д. почему-то пустые внутри, т.е. на сайте блумберга, извиняются что не могут найти, это нормально?