Тестирование модели просвет в облаках на исторических данных

Тестирование модели просвет в облаках на исторических данных

Введение

В данной статье нас интересует возможность проверить на исторических данных эффективность использования модели просвет в облаках для прогнозирования будущего движения цены. Модель просвет в облаках выглядит примерно так, как показано на Рис. 1.

Рис. 1.

Эта модель возникает тогда, когда выполнены следующие четыре условия:

- На рынке есть ярко выраженная нисходящая тенденция.

- Тело первой свечи черное (цена открытия больше цены закрытия), а второй свечи белое (цена открытия меньше цены закрытия).

- Первая свеча имеет сильное тело.

- Цена открытия второй свечи ниже цены закрытия первой, и тело второй свечи более чем на 50% перекрывает тело первой свечи.

Модель просвет в облаках считается разворотной моделью, т.е. после того, как на нисходящей тенденции встретилась эта модель, то, в соответствии с канонами свечного анализа, стоит ожидать рост.

Параметры тестирования

Перед тем, как переходить к расчетам, необходимо определить следующие три параметра:

- Как мы будем определять, что первая свеча имеет сильное тело

- Как мы будем определять нисходящую тенденцию

- Как мы будем оценивать результаты покупки с использованием этой модели

Забегая вперед, скажу, что тестирование проводилось при различном наборе параметров и принципиально на итоговом результате это практически не сказалось. Тем не менее, в приведенном в данной статье тестировании было принято, что первая свеча имеет сильное тело тогда, когда:

открытие — закрытие > максимум – открытие + закрытие – минимум

т.е. высота тела свечи больше, чем суммарная высота ее теней.

Давайте теперь определимся с тем, как мы будем определять восходящую тенденцию. Для начала дадим определение индикатора RSI. Индикатор RSI вычисляется по формуле:

RSI = 100 * Сумма U / (Сумма U + Сумма D), где

Сумма U – сумма всех U за расчетное количество дней;

Сумма D – сумма всех D за расчетное количество дней;

U = цена сегодняшнего закрытия — цена вчерашнего закрытия, если цена закрытия сегодня выше, чем вчера, иначе 0;

D = цена вчерашнего закрытия — цена сегодняшнего закрытия, если цена закрытия сегодня ниже, чем вчера, иначе 0.

При этом если Сумма D = 0, т.е. за весь расчетный период цена только росла, то считаем, что RSI = 100.

В данной статье будем считать, что тенденция является нисходящей, когда индикатор RSI <= 30. При этом RSI будем рассчитывать за 10 последних торговых дней (2 последние торговые недели).

Прежде, чем перейти к тестированию эффективности использования модели просвет в облаках на исторических данных, давайте определимся, как мы будем оценивать результаты покупки с использованием этого индикатора. Т.е. как мы будем определять, правильно ли определил этот индикатор рост или нет. Я предлагаю устанавливать стоп-лосс и тэйк-профит на уровне одной среднедневной волатильности по акции за 10 дней (волатильность – это разница между максимальной и минимальной ценой дня). Например, если после нашей покупки акция выросла на одну среднедневную волатильность за 10 дней, мы считаем, что модель просвет в облаках дала верный сигнал, а если цена упала на одну среднедневную волатильность за 10 дней, то считаем, что модель дала сигнал ошибочный.

Результаты тестирования

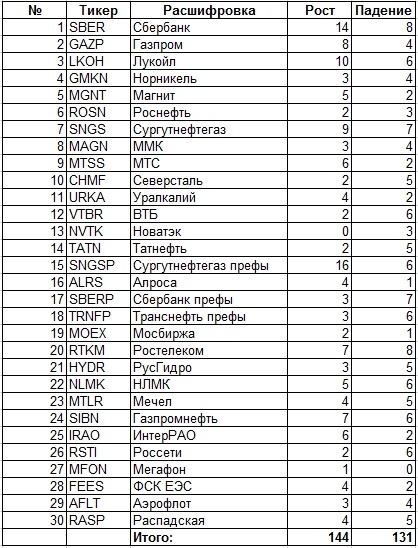

Теперь у нас все готово для того, чтобы проверить на исторических данных эффективность использования модели просвет в облаках для прогнозирования будущего движения цены. Итак, я собрал статистику по 30 наиболее ликвидным бумагам МосБиржи за период с начала торгов по каждой бумаге и по 30 декабря 2016 года (т.е. если Лукойл торгуется на МосБирже с 22 сентября 1997, а Газпром с 23 января 2006, то статистика по Лукойлу берется с 22.09.1997 по 30.12.2016, а для Газпрома с 23.01.2006 по 30.12.2016). Статистика использовалась дневная, т.е. в качестве максимальной, минимальной цены, а также цен открытия и закрытия использовались цены одного торгового дня. Ниже приведена таблица тестирования модели просвет в облаках на дневном интервале (таблица 1).

Таблица 1. Результат тестирования модели просвет в облаках.

Заключение

Итак, по результатам тестирования мы видим, что модель просвет в облаках давала верный сигнал 144 раза против 131 ошибочных.

Какие же выводы отсюда можно сделать? Выводов на самом деле несколько. Итак:

- По результатам проведенного тестирования точность прогноза движения цен на основе модели просвет в облаках можно считать неудовлетворительной, т.к. точность предсказания не превысила статистическую погрешность в рамках 50% вероятности.

- При определении эффективности использования модели просвет в облаках для прогнозирования будущего движения цены были произведены расчеты на большом количестве разнообразных параметров (использовались различные параметры покупки/продажи, а также различные значения стоп-лосса и тэйк-профита) и ни в одном случае не удалось добиться точности прогноза, существенно превышающей 50%.

- Учитывая пункты 1-2 можно сделать следующий вывод: построить эффективную торговую систему ТОЛЬКО на основе модели просвет в облаках представляется, на мой взгляд, крайне сложной, и, скорее всего, просто невыполнимой задачей.

P.S. У тех, кто регулярно читает мои статьи по тестированию японских свечей, может возникнуть впечатление, что все известные свечные модели не имеют достоверной прогнозной силы и не выдерживают проверки на исторических данных. На самом деле это не совсем так. В самом конце этого цикла я собираюсь привести пример свечной конструкции, которая выдержала проверку на исторических данных, а также приведу описание алгоритма торгового робота, который я написал на ее основе.

Почему же я выкладываю тестирование нерабочих моделей, вместо того, чтобы сразу выложить рабочую модель? Причин как минимум две:

- Даже отрицательный результат, это тоже результат, который также представляет интерес.

- Дело в том, что я уже выкладывал сюда пример работающей торговой стратегии, которая на исторических данных за 14 лет наблюдения показала вероятность роста 60.7%, а вероятность падения 39.3%, но многие ли из вас читали эту статью? Думаю, что подавляющее большинство не читали. Причина проста: у меня мало подписчиков, а статья, после того, как была опубликована, была быстро сдвинута вниз постами про политику и “за жизнь”. Листать страницы никто не хочет, все берегут свое время. Авторы не исключение. Писать в стол или для себя совсем неинтересно, поэтому прежде чем выложить сюда рабочую модель я хочу набрать хотя бы 200 подписчиков, чтобы мою статью прочитало как можно большее количество людей.

Так что не забудьте подписаться на мой блог, дальше будет еще интереснее!

Берегите свои деньги! Торгуйте грамотно!

А можно ссылку на ту старую статью с "60% вероятностью роста"? =) Хотя бы в личку.

Люблю грозу в начале мая,Когда весенний, первый гром,Как бы резвяся и играя,Грохочет в небе голубом.

А на самом деле, обычный бар бычьего разворота. И как обычно, тут фифти/фифти…