Что происходит на фондовом рынке, и что ожидать дальше

Такого не случалось уже почти десять лет. Это серьезное изменение, и оно пугает инвесторов. Они не знают, что делать дальше. Они не могут понять, является ли это началом конца или превосходной возможностью.

Дело в том, что фондовый рынок США почти наверняка завершит год в отрицательной зоне. На момент написания статьи с начала года S&P 500 потерял 6%. Едва ли за последнюю неделю рынок наберет столько позитива, что выйдет в плюс.

Поэтому скорее всего впервые с 2008 года американские акции покажут отрицательный результат за год. Девятилетняя череда положительных результатов (с учетом дивидендов) на этом завершится.

Это неожиданная, а для многих пугающая перспектива. И сейчас, намного чаще чем ранее, возникает вопрос:

Это всё, конец?

С учетом волатильности последних недель мой ответ может вас удивить. Я не переживаю. Совсем не переживаю. Я по-прежнему верю, что акции США могут вырасти значительно выше в 2019 году.

Как я покажу вам далее, это не позиция «я всё равно буду прав». Я не потому сохраняю свой позитивный взгляд, что говорил об этом ранее. Я смело поменяю позицию, когда изменится ситуация. Но пока что этого не произошло.

Дело в том, что когда я смотрю на фондовый рынок США, то вижу только возможности. Вы знаете, что у меня есть простые критерии для поиска отличных инвестиций, и американские акции сегодня проходят по многим показателям.

Давайте я покажу вам, почему это так, и почему нам стоит сохранять позитивный взгляд на перспективы 2019 года.

Акции США – почти идеальная инвестиция в стиле Smart Value

Занимаясь инвестициями, очень легко поддаться эмоциям. Потеря денег – вопрос не абстрактный, а весьма осязаемый. Если ваш портфель дешевеет на несколько тысяч или десятков тысяч долларов, то вы не просто уменьшаете цифры в таблице. Вы теряете новую машину или отпуск вашей мечты.

Вот почему так легко поддаться эмоциям и позволить им принимать инвестиционные решения за вас. Но это ужасная стратегия. Куда лучше сохранять холодную голову и следовать намеченному пути.

Постоянные читатели знают, что для превосходных инвестиций я ищу активы, которые стоят фундаментально дешево, пользуются негативной славой у инвесторов и находятся в восходящем тренде.

Сейчас несложно найти причины для беспокойства о рынке США. Рост продолжался слишком много лет. Неопределенность высока, как и геополитические риски. Помимо этого ФРС продолжает активно поднимать ставку.

Здесь есть о чем переживать. Но если вы отбросите беспокойство и просто посмотрите на важные показатели, то найдете причину для воодушевления.

Для начала посмотрим на стоимостные показатели. Именно они сейчас пугают многих инвесторов. Люди считают, что после стольких лет роста рынок должен быть очень дорогим. Но дело в том, что это не так.

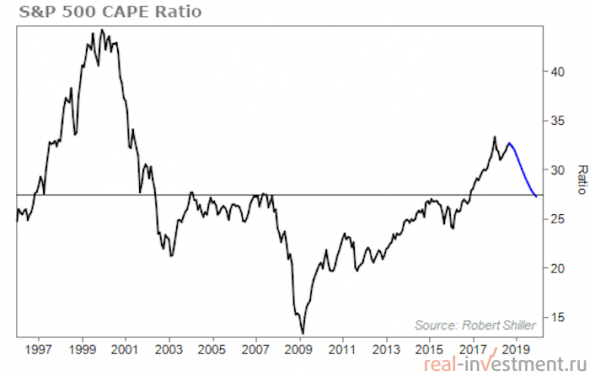

Давайте посмотрим на знаменитый коэффициент CAPE. Он похож на стандартный P/E, но берет прибыль за 10 лет вместо одного года. Взгляд на последние события позволяет нам сделать вывод, что акции сейчас дешевле средних уровней, если оценивать их по будущей прибыли.

Давайте немного углубимся в этот процесс, чтобы понимать, насколько это важно.

Смысл коэффициента CAPE состоит в том, чтобы сглаживать колебания, вызванные рыночными циклами. Мы берем прибыль акций не за один последний год, а в среднем за десять (и адаптируем с учетом инфляции).

За последние 25 лет CAPE хорошо отражал поведение фондового рынка. Он достиг максимума в конце 1999 – прямо перед пиком рынка – и опустился на дно в марте 2009, ровно во время минимума.

С тех пор CAPE рос вместе с рынком, но это лишь часть истории. По нескольким причинам мы скоро увидим серьезное изменение фундаментальной стоимости акций.

Коэффициент CAPE может значительно снизиться к концу следующего года, даже если цены на акции останутся без изменений. И тому есть две причины:

- По оценкам аналитиков прибыль компаний ощутимо вырастет к концу 2019 года. Это приведет к снижению CAPE.

- Низкие значения прибыли периода Великой Рецессии постепенно перестанут учитываться, увеличивая значения знаменателя, тем самым снижая сам CAPE.

Всё верно. Рост прибылей – лишь часть картины. Секрет, из-за которого CAPE снизится в следующем году, это обыкновенный календарь.

В 2019 году пройдет десять лет со времени ужасных показателей прибыли 2009 года. Убирая эти низкие значения и заменяя их высокими цифрами 2019 года, мы ощутимо увеличиваем знаменатель.

По этим двум причинам коэффициент CAPE может ощутимо снизиться к концу следующего года.

График ниже показывает, что с ним будет, если ориентироваться на консенсус оценку по прибыли и инфляции.

Коэффициент CAPE значительно снижается, даже если цены на акции не будут меняться. По сути он снизится ниже среднего значения за 25 лет.

И даже если акции значительно вырастут (это то, что я ожидаю во время финальной стадии роста), такое снижение CAPE означает, что рынок не станет фундаментально значительно переоценен в ближайшее время.

Если делать простой вывод, что можно сказать, что акции стоят дёшево! Цифры не врут, но немногие инвесторы хотят в это верить.

И это приводит нас ко второму критерию – инвестирование против толпы. Я не хочу вкладывать в то, что пользуется большой популярностью. Я хочу покупать активы с негативным настроем инвесторов. А сегодня трудно найти кого-то, кому нравится идея инвестирования в акции США.

Инвесторы напуганы. Мы наблюдали мощный бычий рынок в течение почти 10 лет, но вокруг никакой эйфории. Все ожидают мощное падение.

Goldman Sachs недавно рекомендовал инвесторам занять защитную позицию в 2019 году. А в прошлый понедельник знаменитый ведущий программы Mad Money Джим Крамер сказал, что это самый коварный рынок из всех, что он видел.

Люди сфокусированы на страхе. Они прокручивают в голове все негативные сценарии и думают, что еще может пойти не так, игнорируя все позитивные возможности. И деньги двигаются, ориентируясь на подобный взгляд.

На прошлой неделе вышли результаты последнего опроса управляющих фондами, проводимого Bank of America Merrill Lynch. Опрос показал, что управляющие достигли «экстремально медвежьего» настроя, совершив крупнейший за месяц переход из акций в облигации.

Это совсем не то, что происходит во время глобального пика на рынке. В такие моменты инвесторы пребывают в эйфории. Они рассматривают недавнее падение как возможность докупить дешевле. А управляющие теряют осторожность и сверх меры увеличивают долю вложений в акции.

Но вместо этого инвесторы напуганы. Они хмурые и угрюмые. Они продают акции и переходят в облигации. Это отличная картина.

Таким образом, мы знаем, что в начале 2019 года акции США стоят недорого и не пользуются популярностью инвесторов. Но что насчет тренда?

Это единственная часть, которая складывается не в нашу пользу. Трудно отрицать, что акции находятся в состоянии коррекции.

Помимо этого рынок находится ниже долгосрочных скользящих средних, и тренд направлен вниз. Это плохо. История доказывает, что большую часть денег мы зарабатываем, когда рынок в целом движется вверх, а не вниз. Почти вся прибыль приходится на восходящий тренд.

На первый взгляд это кажется очевидным, но вы удивитесь, насколько легко «словить падающий нож», если вы побежите покупать дешевый рынок, прежде чем на него вернется восходящий тренд.

Один из способов определить растущий тренд – это 10-месячная скользящая средняя. Она отслеживает среднее значение цен закрытия месяцев, чтобы сгладить волатильность и определить тренд.

Если рынок находится выше скользящей средней, то тренд растущий, а если ниже, то падающий.

С 1950 года акции приносили в среднем 7.5% в год (без учета дивидендов). Большинство времени они проводили в растущем тренде, который показал значительно более высокую доходность, чем падающий. Смотрите детали в таблице:

| Среднегодовая доходность | Время нахождения в этой фазе | |

| Весь период | 7.5% | 100% |

| Растущий тренд | 10.2% | 71% |

| Падающий тренд | 1.5% | 29% |

Акции принесли неплохой результат в 10.2% в год в те моменты, когда находились выше 10-месячной скользящей средней. Это происходило в 71% времени.

Падающие тренды более редкие и занимают 29% времени. Они дают среднегодовую прибыль в 1.5%.

Постоянные читатели знают, что я часто говорю о трендах. Эти цифры показывают, почему я это делаю. Акции дают результаты куда лучше, когда общий тренд движется вверх. Цифры очень четко это обозначают.

К сожалению, сейчас акции находятся ниже 10-месячной скользящей средней. Тренд движется вниз, и это действительно причина для беспокойства.

Если бы акции не были недорогими и с негативным настроем инвесторов, я бы очень сильно беспокоился из-за тренда. Но в данном случае имеет смысл продолжать наблюдать и готовиться к входу.

Сейчас, когда цены продолжают движение вниз, я не хочу делать какие-либо вложения. Но стоит быть готовыми быстро вернуться на рынок, как только тренд переменится.

Я по-прежнему ожидаю, что финальный мощный рост фондового рынка выведет акции на новые высоты. И я считаю, что это произойдет в следующем году. Но сейчас, пока цены падают, нам стоит набраться терпения.

Чего я не ожидаю в ближайшее время, так это полномасштабного падения и кризиса. Я жду срабатывания одного сигнала, прежде чем пойдет отсчет до этого события.

Кризисный индикатор

Конечно, я не могу знать будущее. Но если вы спросите меня, почему я верю, что эта коррекция не превратится в кризисный обвал, то мой ответ будет простым.

Дело в том, что один и тот же сигнал срабатывал за некоторое время до вершины рынка в течение последних нескольких десятилетий. И сейчас он еще не сработал.

Этот индикатор работает почти идеально. Он не пропустил ни одного начала крупного падения и показал всего несколько ложных срабатываний. Сегодня мы постепенно приближаемся к тому, чтобы он сработал, но пока мы этого не достигли.

Как могут догадаться постоянные читатели, я говорю о разнице в доходности 10-летних и 2-летних государственных облигаций США.

Этот спред важен, поскольку краткосрочная и долгосрочная доходность изменяются по разным причинам. 10-летняя доходность зависит от рынка, в то время как 2-летние облигации движутся в основном из-за решений ФРС. На здоровом рынке долгосрочная доходность должна быть выше краткосрочной. Инвесторы требуют премию, когда вкладывают на длительный срок.

В последние годы ФРС поднимала ставку, и краткосрочная доходность выросла. Долгосрочная тоже, но не так быстро.

Это дает важный сигнал. История показывает, что когда кривая доходности облигаций принимает инвертированный вид (а 2-летняя доходность сдвигается выше 10-летней), то впереди фондовый рынок ждут тяжелые времена. Посмотрите на график ниже:

Это работало последние 40 лет. Рынок акций достигал пика в 1980, 1989, 2000 и 2007 годах. Это происходило каждый раз, после того как кривая доходности принимала инвертированный вид, а линия на графике опускалась ниже нуля.

В последние месяцы индикатор всё ближе подбирался к нулю, но он его еще не достиг. Это важно. Это подсказывает нам, что текущее снижение скорее всего не является полноценным обвалом. История показывает, что сначала индикатор должен опуститься ниже нуля.

Помимо этого, этот индикатор работает с опережением. Он дает сигнал раньше, чем достигается пик. В среднем, акции растут еще 12-18 месяцев после инвертирования кривой доходности. Поскольку индикатор всё еще находится выше нуля, то мы можем ожидать возвращение роста в 2019 году.

Это правда, что сегодня акции находятся в коррекции. Тренд направлен вниз. Но если мы детальнее посмотрим на состояние рынка, то увидим, что нет серьезных причин ожидать полноценный кризис.

Акции стоят недорого, инвесторы настроены крайне негативно, а наш индикатор кризисов пока еще не дал сигнал тревоги.

Сейчас неплохое время для инвестирования. Но нам стоит дождаться подходящего момента для входа. Оставайтесь с нами в новом 2019 году.

Чтобы вовремя узнавать детали о всех позициях и изменениях нашего портфеля, приглашаю вас присоединяться к Клубу Smart Value.

Автор статьи: ФилиппДата выхода статьи: 24 декабря 2018 года. На данном ресурсе публикация с задержкой.

Источник: http://real-investment.ru/invest_idei_na_fondovykh_rynkakh/chto_proiskhodit_na_fondovom_rynke_i_chto_ozhidat_dalshe

Хуан Диего из Севильи12 января 2019, 23:29толково, но вот бяда, всё бывает когда то впервые, может и сейчас будет новое нечто0

Хуан Диего из Севильи12 января 2019, 23:29толково, но вот бяда, всё бывает когда то впервые, может и сейчас будет новое нечто0 khornickjaadle13 января 2019, 07:17Индикатор Шиллера в районе средних значений за 100 лет. Может лучше найти компании со значением этого индикатора, скажем 5-6?0

khornickjaadle13 января 2019, 07:17Индикатор Шиллера в районе средних значений за 100 лет. Может лучше найти компании со значением этого индикатора, скажем 5-6?0