Какими акциями МосБиржи лучше всего хеджировать нефть?

Какими акциями МосБиржи лучше всего хеджировать нефть?

Введение

Наверное, каждый трейдер следит за движением котировок нефти. Даже если вы сами не торгуете нефтью, как, например, я, все равно вам будет полезно знать, где сейчас находится цена на Brent или WTI. Дело в том, что от нефти на нашем фондовом рынке зависит очень многое. Вы наверняка слышали фразу типа этой: “благодаря росту нефти, индекс МосБиржи закрыл день в плюсе” или “сильное снижение цены на нефть вызвало обвал на фондовом рынке”.

Возникает вполне резонный вопрос: а можно ли как-то хеджировать покупку/продажу нефти акциями на фондовом рынке МосБиржи? И если это возможно, то какими акциями МосБиржи это лучше всего делать? Ответы на эти вопросы вы можете найти в данной статье.

Коэффициент корреляции

В нашем мире все взаимосвязано. Хочешь получить хорошую оценку в школе, надо выучить стишок или решить правильно задачку. Хочешь не опоздать на работу, надо раньше выйти из дома. Хочешь быть умным, красивым, богатым и знаменитым, надо… просто мечтать дальше.

Так же и здесь на смартлабе. Пишешь полезные статьи, ведешь себя вежливо и интеллигентно, и рейтинг твой растет вместе с количеством подписчиков. Ведешь себя как поросенок, ругаешься со всеми, троллишь и пишешь про политику – и вот оно непонимание окружающих, бан, или вконец испорченная карма.

Связь между событиями характеризуется коэффициентом корреляции. Значение этого коэффициента варьируется от -1 до +1.

Если рост одной величины приводит к росту другой, то коэффициент корреляции между этими величинами положительный и чем ближе он к 1, тем связь между величинами сильнее.

Если рост одной величины приводит к снижению другой, то коэффициент корреляции между этими величинами отрицательный и чем ближе он к -1, тем обратная связь между величинами сильнее.

Если величины А и Б не зависят друг от друга, то коэффициент корреляции равен 0.

Корреляция акций МосБиржи и нефти

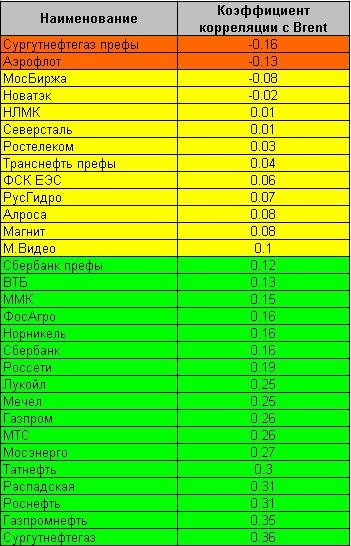

В данной статье для теста использовались данные за последние 3 месяца 2018 года по 30 наиболее ликвидным акциям МосБиржи на момент написания статьи. Изменение цен закрытия этих 30 акций сравнивались с изменением цены закрытия нефти марки Brent.

В таблице 1 приведен список 30 акций МосБиржи, упорядоченный по возрастанию коэффициента корреляции с нефтью марки Brent.

Таблица 1.

Бумаги в таблице 1 выделены тремя цветами:

- Красным - коэффициент корреляции с Brent < -0.1.

- Желтым - коэффициент корреляции с Brent >= -0.1 и <= 0.1 .

- Зеленым — коэффициент корреляции с Brent > 0.1.

Прежде чем переходить к заключительным выводам, мне хотелось бы дать некоторую интерпретацию полученных результатов. Как вы можете заметить из таблицы 1, всего 2 акции выделены красным цветом, это префы Сургутнефтегаза и Аэрофлот. Почему же эти акции имеют отрицательную корреляцию с нефтью? Ответ для каждой из компаний свой.

Сургутнефтегаз хранит почти всю свою прибыль, полученную от продажи нефти, на депозитах в виде долларовой кубышки. А т.к. нефть марки Brent торгуется в долларах, то чем выше доллар, тем хуже для нефти и наоборот.

Прибыль компании Аэрофлот напрямую зависит от цен на нефть: чем выше цена нефти, тем дороже стоит Аэрофлоту заправлять свои самолеты и тем меньше прибыли у него остается.

Что касается последних строк в таблице 1, то здесь все просто. Акции нефтегазового сектора, которые там находятся, растут и падают вместе с нефтью и, разумеется, имеют с нефтью наиболее высокий коэффициент корреляции.

Заключение

Как вы можете заметить из таблицы 1, из 30 акций МосБиржи всего 4 имеют отрицательный коэффициент корреляции с нефтью марки Brent. Полученные данные говорят о сильной зависимости нашего фондового рынка от цен на нефть. Другими словами, будет расти нефть, будет расти и наш фондовый рынок и наоборот.

Обратите внимание на первую и последнюю строки в таблице 1. Забавно, что на этих строках находятся акции одной и той же компании Сургутнефтегаз, разница только в том, что в одном случае речь идет об обыкновенных акциях, а в другом о привилегированных.

Так какими же акциями МосБиржи лучше всего хеджировать нефть? Ответ прост: на фондовом рынке МосБиржи для хеджа нефти лучше всего подходят следующие две акции:

- префы Сургутнефтегаза

- Аэрофлот

Берегите свои деньги! Торгуйте грамотно!

Были исследования, что при падении цен на нефть меньше начинают летать.

У людей меньш денег.

Кстати, Аэрофлот вообще хеджит цены на нефть?

Некоторые американские авиакомпании это делают.