29 декабря 2018, 13:45

Нефть. Обзор последней недели 2018 года и прогноз на январь 2019.

Всем привет.

Последняя неделя года подошла к концу. Собака, символ 2018 года, покусала финансовые рынки и депозиты трейдеров. В этом обзоре посмотрим на рынок нефти и перспективы на январь месяц.

По традиции начну с приглашения в свой Телеграмм канал https://t.me/khtrader добро пожаловать!

Итак Нефть.

Фундамент.

Кто на него смотрит, но он есть. Была анонсирована встреча техкомитета ОПЕК+ начиная со среды, но ни слуху, ни духу о ней нет. Остановимся, на ситуации с нефтянкой в США.

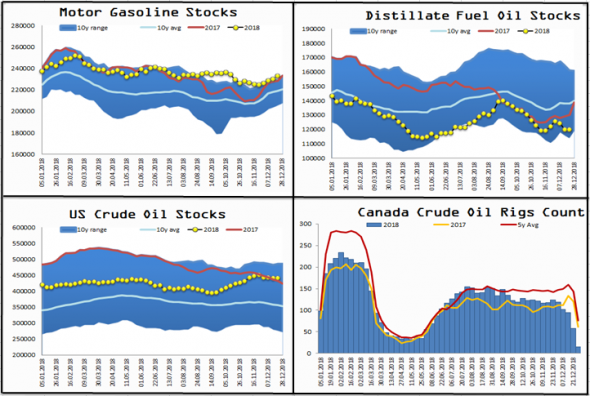

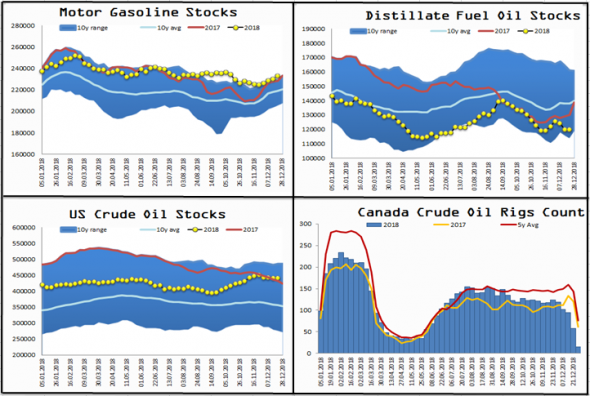

На картинке ниже отображена ситуация с запасами по нефти и нефтепродуктам.

Верхний ряд: левая — бензин, правая — дизель.

Нижний ряд: левая — нефть, правая — буровая активность в Канаде.

Как видно с картинок, запасы нефти и бензина выше 2017 года, т.е. переизбыток остается. Сезонный рост начался с приходом декабря, пока запасы убывают, но очень медленными темпами. Запасы дистиллятов остаются вблизи низов 10-летнего канала.

Буровая активность Канады резко сократилась, но это сезонный фактор. Эта ситуация должна в январе сказаться на импорте сырой нефти в США. Если КСА сократит импорт с январе, как обещала в рамках соглашения ОПЕК+, то можем получить дефицит нефти в США и более стремительное снижение запасов.

В целом, добавить по США нечего. В мире, также без особо острых заявлений в СМИ.

Финансовый рынок.

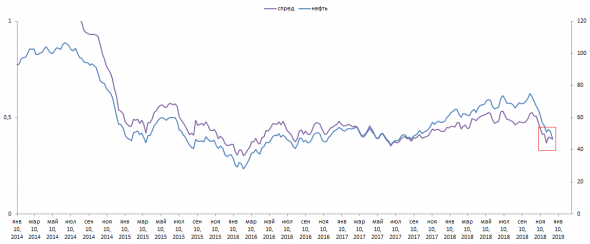

Фронтальные спреды на финансовом рынке начали отрастать.

На верхнем — Лайт (красная — фронтальный спред, сиреневая — фронтальный фьючерс). На нижнем — Брент.

В Лайте спред растет агрессивней фьючерса, в Бренте более вялая динамика, но расхождений нет.

Посмотрим, отыграем ли на этот раз.

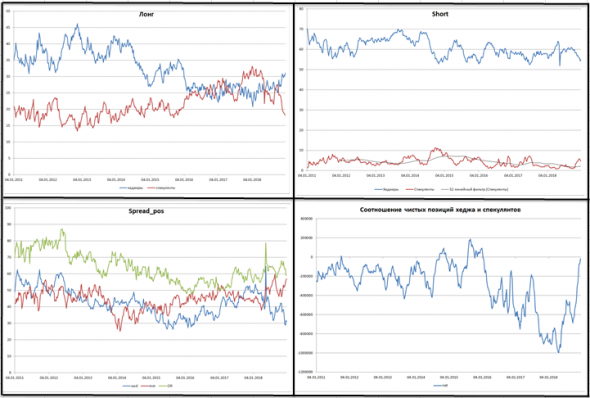

Дешевый спред привлекает спекулянтов. На картинке ниже: нижняя левая — позиция по спредам Брент (биржа ICE), красная — позиции хеджеров. Они растут, т.е. расчет на бычий рынок в январе. При этом, позиции дилеров и институционалов снижаются.

Спекулянты продолжают сокращать лонги (красная, на верхней левой), но и закрывали шорты (красная, на верхней правой). При этом чистая позиция хедж против спекулянтов подходит историческим максимумам.

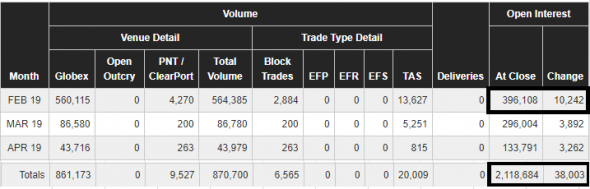

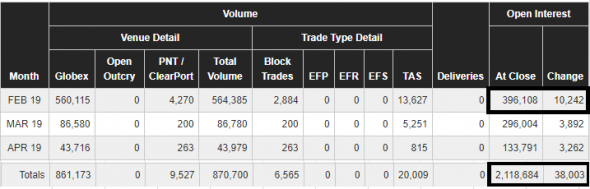

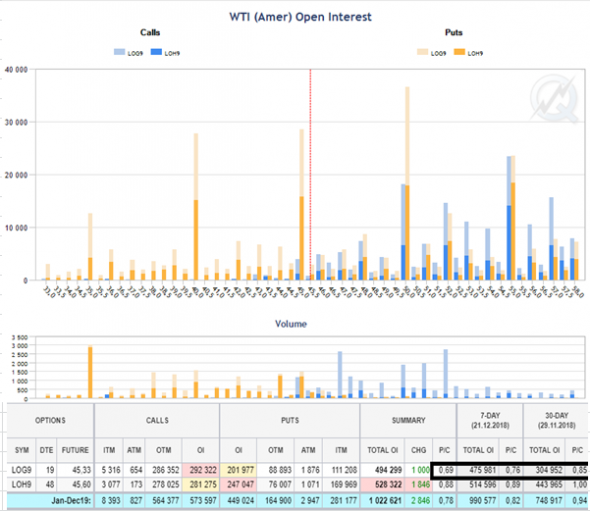

Данные по позициям на Лайт опять не вышли, причем в календаре написано что должны были. Стоит сказать, что при растущем фронтальном спреде (сингл-фьчерс растет быстрее) идет рост ОИ по первому контракту. Т.е. деньги заходят в лонг. Совокупный ОИ по всему календарю +38К за пятницу и +60К с последнего выхода отчетов СОТ (18.12).

Это уверенный сигнал для бычьего рынка.

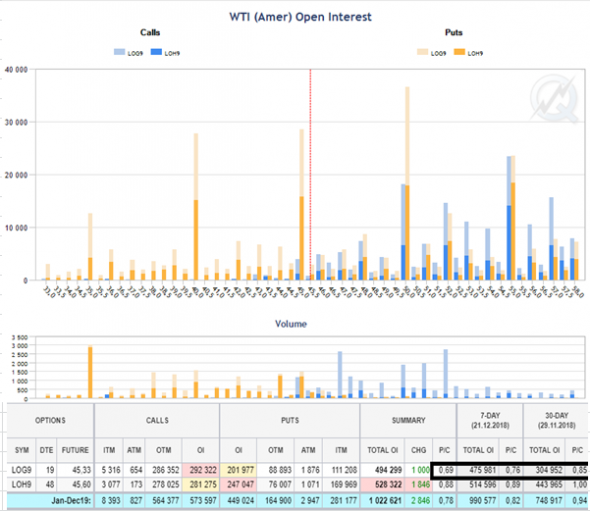

Ситуация на опционном рынке Лайта следующий.

Впервые за три года торговли опционами на СМЕ вижу соотношение путов\коллов на ближней серии ниже 70, т.е. коллов на 31% больше чем путов. При этом за последнюю неделю показатель изменился на 7%.

Основная зона сопротивления рынка от 50 до 55 по Лайт.

Чарт.

Верхний — дневка, нижний — часовик.

Рынок пока в дневном падающем канале, но изобразили дневное поглощение. Что может выступать сигналом на коррекцию.

На часовом таймфрейме пробили и слабенько закрепились за уровнем приора, коррекция прошла ниже уровня 61% по Фибоначчи. Осциллятор (на больших настройках) держится выше 0. т.е. рынок по нему развернулся. Скользящие пока не пресеклись.

Техническая картина очень неуверенная. НО если и рост, то +\- отсюда с целями 50-55 по Лайт.

Межрыночные связи.

Так как все финрынки взаимосвязаны, можно разглядеть подсказки по сравнительному анализу с другими активами.

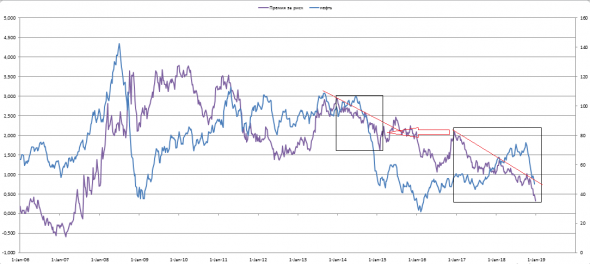

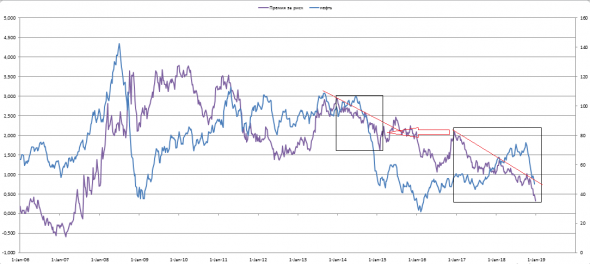

На картинке связь цен на нефть и премиями за риск.

Нефть догнала падение премий (премии падают, т.к. растут риски и деньги текут ручьем в защиту — длинные гособлигации). Ретроспективно, такое было в 2014 году. Но премии снижались более умеренно (на QE, когда шел активный выкуп векселей денежного рынка, на этом ставки денежного рынка снижались быстрее доходностей длинных бумаг), а нефть падала стремительней на переизбытке и ожидании снижении спроса и расширении предложения (Обама обещал снять санкции с Ирана). НО ситуация по этой связи очень похожа.

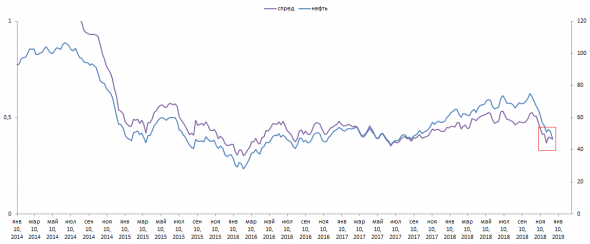

На следующей картинке связь с индексом S&P500.

Об этом я писал: сиреневая — спред нефть/S&P500 с учетом коэффициента, этот показатель уже изобразил дивергенция как внутри, так и относительно нефтяных цен (голубая). Часто такие моменты отыгрываются в контртренд.

Итог.

Судя по показателям рынка, участники рынка осмелели и начинают ожидать бычий рынок в январе 2019 года, получится ли у них, на этот вопрос ответит только время. НО, для тех кто хочет сыграть на повышение лучшего момента не найти, поэтому короткий стоп Вам в помощь, а покупать можно прямо с этих уровней.

Нужно быть готовым к тому, что рынок очень тонок: ликвидности в праздничные дни меньше (что мы увидели на 10% росте в четверг), и можно сказать, очевидно, что рынок целенаправлено валят, об этом я упоминал в предыдущих постах.

Записал несколько мастер-классов: здесь можно ознакомится более подробно.

Последняя неделя года подошла к концу. Собака, символ 2018 года, покусала финансовые рынки и депозиты трейдеров. В этом обзоре посмотрим на рынок нефти и перспективы на январь месяц.

По традиции начну с приглашения в свой Телеграмм канал https://t.me/khtrader добро пожаловать!

Итак Нефть.

Фундамент.

Кто на него смотрит, но он есть. Была анонсирована встреча техкомитета ОПЕК+ начиная со среды, но ни слуху, ни духу о ней нет. Остановимся, на ситуации с нефтянкой в США.

На картинке ниже отображена ситуация с запасами по нефти и нефтепродуктам.

Верхний ряд: левая — бензин, правая — дизель.

Нижний ряд: левая — нефть, правая — буровая активность в Канаде.

Как видно с картинок, запасы нефти и бензина выше 2017 года, т.е. переизбыток остается. Сезонный рост начался с приходом декабря, пока запасы убывают, но очень медленными темпами. Запасы дистиллятов остаются вблизи низов 10-летнего канала.

Буровая активность Канады резко сократилась, но это сезонный фактор. Эта ситуация должна в январе сказаться на импорте сырой нефти в США. Если КСА сократит импорт с январе, как обещала в рамках соглашения ОПЕК+, то можем получить дефицит нефти в США и более стремительное снижение запасов.

В целом, добавить по США нечего. В мире, также без особо острых заявлений в СМИ.

Финансовый рынок.

Фронтальные спреды на финансовом рынке начали отрастать.

На верхнем — Лайт (красная — фронтальный спред, сиреневая — фронтальный фьючерс). На нижнем — Брент.

В Лайте спред растет агрессивней фьючерса, в Бренте более вялая динамика, но расхождений нет.

Посмотрим, отыграем ли на этот раз.

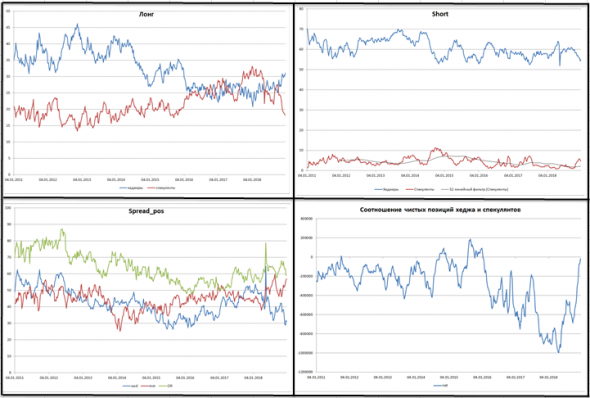

Дешевый спред привлекает спекулянтов. На картинке ниже: нижняя левая — позиция по спредам Брент (биржа ICE), красная — позиции хеджеров. Они растут, т.е. расчет на бычий рынок в январе. При этом, позиции дилеров и институционалов снижаются.

Спекулянты продолжают сокращать лонги (красная, на верхней левой), но и закрывали шорты (красная, на верхней правой). При этом чистая позиция хедж против спекулянтов подходит историческим максимумам.

Данные по позициям на Лайт опять не вышли, причем в календаре написано что должны были. Стоит сказать, что при растущем фронтальном спреде (сингл-фьчерс растет быстрее) идет рост ОИ по первому контракту. Т.е. деньги заходят в лонг. Совокупный ОИ по всему календарю +38К за пятницу и +60К с последнего выхода отчетов СОТ (18.12).

Это уверенный сигнал для бычьего рынка.

Ситуация на опционном рынке Лайта следующий.

Впервые за три года торговли опционами на СМЕ вижу соотношение путов\коллов на ближней серии ниже 70, т.е. коллов на 31% больше чем путов. При этом за последнюю неделю показатель изменился на 7%.

Основная зона сопротивления рынка от 50 до 55 по Лайт.

Чарт.

Верхний — дневка, нижний — часовик.

Рынок пока в дневном падающем канале, но изобразили дневное поглощение. Что может выступать сигналом на коррекцию.

На часовом таймфрейме пробили и слабенько закрепились за уровнем приора, коррекция прошла ниже уровня 61% по Фибоначчи. Осциллятор (на больших настройках) держится выше 0. т.е. рынок по нему развернулся. Скользящие пока не пресеклись.

Техническая картина очень неуверенная. НО если и рост, то +\- отсюда с целями 50-55 по Лайт.

Межрыночные связи.

Так как все финрынки взаимосвязаны, можно разглядеть подсказки по сравнительному анализу с другими активами.

На картинке связь цен на нефть и премиями за риск.

Нефть догнала падение премий (премии падают, т.к. растут риски и деньги текут ручьем в защиту — длинные гособлигации). Ретроспективно, такое было в 2014 году. Но премии снижались более умеренно (на QE, когда шел активный выкуп векселей денежного рынка, на этом ставки денежного рынка снижались быстрее доходностей длинных бумаг), а нефть падала стремительней на переизбытке и ожидании снижении спроса и расширении предложения (Обама обещал снять санкции с Ирана). НО ситуация по этой связи очень похожа.

На следующей картинке связь с индексом S&P500.

Об этом я писал: сиреневая — спред нефть/S&P500 с учетом коэффициента, этот показатель уже изобразил дивергенция как внутри, так и относительно нефтяных цен (голубая). Часто такие моменты отыгрываются в контртренд.

Итог.

Судя по показателям рынка, участники рынка осмелели и начинают ожидать бычий рынок в январе 2019 года, получится ли у них, на этот вопрос ответит только время. НО, для тех кто хочет сыграть на повышение лучшего момента не найти, поэтому короткий стоп Вам в помощь, а покупать можно прямо с этих уровней.

Нужно быть готовым к тому, что рынок очень тонок: ликвидности в праздничные дни меньше (что мы увидели на 10% росте в четверг), и можно сказать, очевидно, что рынок целенаправлено валят, об этом я упоминал в предыдущих постах.

Записал несколько мастер-классов: здесь можно ознакомится более подробно.

12 Комментариев

Читайте на SMART-LAB:

Скидка 15% на нашу аналитику — только 72 часа!

Увеличь доходность своего портфеля с профессиональной командой аналитиков. Наши идеи уже принесли клиентам прибыль с начала года. Ты мог и можешь быть среди них. Почему нас выбирают?...

21.02.2026

Снова выше. Как изменились средние доходности облигаций (по рейтингам) за неделю

Средние доходности облигаций в зависимости от рейтинга (бледные столбцы — доходности без сглаживания). И как они изменились за неделю.

Телеграм: @AndreyHohrin

Не является...

06:58

🇷🇺 Новая глава в истории форума «РОССИЯ ЗОВЕТ!»

В этом году становимся ещё ближе к частным инвесторам — движущей силе российского фондового рынка 🚀

Инвестиционный форум ВТБ «РОССИЯ ЗОВЕТ! Санкт-Петербург» впервые прошёл в...

21.02.2026

Россети Ленэнерго. Отчет об исполнении инвестпрограммы за Q4 2025г. Опасения оправдались - обесценение съело прибыль

Компания Россети Ленэнерго опубликовала отчет об исполнении инвестпрограммы за Q4 2025г., где показаны финансовые показатели компании по РСБУ в 4 квартале (ну и понятно за целый год):...

20.02.2026