Рождественские распродажи на мировых фондовых рынках

Пока я был в отпуске на финансовом рынке произошло множество событий, которые я не смог должным образом освятить здесь на канале. В среду, 19 декабря, ФРС в очередной раз повысила ставки, что вызвало эмоциональные распродажи на всех мировых рынках. Сейчас график S&P 500 как будто взяли из серии Симпосонов 2000ого года, где Лиза Симпсон, став президентом после Трампа, борется с созданным им финансовым кризисом. Посмотрите, очень забавное пророчество: https://www.youtube.com/watch?v=53lO-nrYU98.

Ситуация в моем портфеле

Я в нынешний сезон распродаж, к сожалению, вошел без коротких позиций по фьючерсам на фондовые индексы, но зато с достаточно большой долей денежных средств в портфеле. На Российском рынке у меня где-то 20% «кэша и квазикэша», а на Америке 75%.

Анализ произошедшего и предложения по дальнейшим действиям

Текущее падение S&P 500 есть не что иное, как жесткая переоценка стоимости будущих доходов от финансовых активов под давлением повышения ставок на рынке. То есть, проблема не в экономике США, которая продолжает чувствовать себя уверенно, а в увеличении фактора дисконтирования будущих потоков. Если объяснять простым языком: При нулевых ставках на рынке акцию с дивидендной доходностью в 1% я куплю, а при ставках 2% эту же акцию я продам. О том, что такая переоценка обязательно произойдет я писал ещё в марте: https://t.me/intrinsic_value/60.

Сейчас P / E рынка около 18х, а если смотреть на форвардный мультипликатор, то он вообще находится на уровне 15х-16х. На мой взгляд, это вполне нормальный показатель чтобы начинать покупать акции, но необходимо дождаться разворота тренда, следуя народной мудрости «don't try to catch a falling knife»: www.investopedia.com/terms/f/fallingknife.asp.

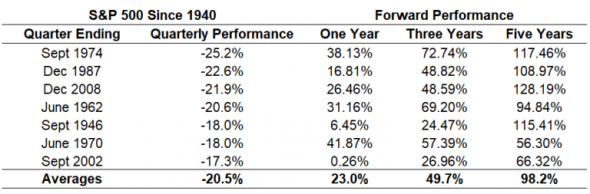

Для пущей уверенности скажу ещё о двух моментах. 1) Когда в реальной экономике США действительно начнутся проблемы, ФРС, наоборот, снизит ставки до нуля. Это к тому, что сейчас нет кризиса, а есть коррекция. И ФРС не вредит инвесторам, а остужает экономику, защищая перегрева. 2) Сделки по покупке акций после самых катастрофических кварталов для американского рынка обычно приносили очень хорошие доходы. Здесь воспользуюсь расчетами одного управляющего активами из США, Бэна Карлсона: awealthofcommonsense.com/2018/12/buying-when-stocks-are-down-big/. Историческую табличку прикрепил ниже к посту. Тут надо сказать, что она не включает в себя кризис 2008 года, но его сценарий сегодня можно исключить.

Больше:

https://t.me/intrinsic_value/

VipPREMIER25 декабря 2018, 18:34Лось большой по портфелю?0

VipPREMIER25 декабря 2018, 18:34Лось большой по портфелю?0 Остап197825 декабря 2018, 19:26Через какого брокера Америку торгуете?0

Остап197825 декабря 2018, 19:26Через какого брокера Америку торгуете?0