Экономика еврозоны и политика ЕЦБ

Данный материал является второй частью серии исследований, которые я сейчас провожу, чтобы сформировать стратегию на следующие полгода-год. Первая часть была посвящена долларовой монетарной политике.

Сегодня я хочу рассмотреть экономику еврозоны в целом, а также политику ЕЦБ.

Экономика Европы

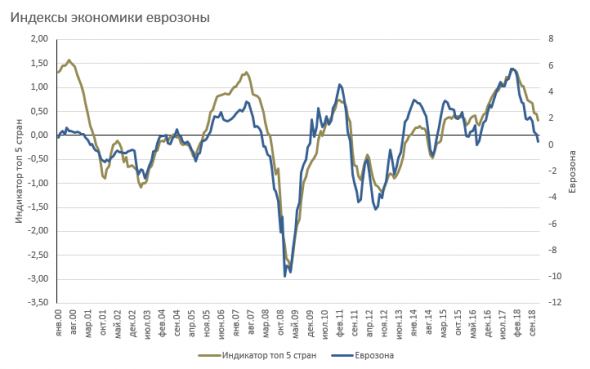

За 2018 год экономика еврозоны растеряла весь рост, которого удалось достигнуть с начала 2016 года. На графике ниже изображены, построенные мной, индикаторы экономики Европы: индикатор первых 5 стран, взвешанных по ВВП, и индикатор всей еврозоны.

По данным индикаторам можно видеть, что экономика близка к рецессии. Об этом говорит в том числе показатель ВВП, который после пересмотра составил 1,6% в 3-ем квартале против 2,5% в 1-ом и 2,1% во 2-ом кварталах.

Продолжится ли спад? Я думаю, что есть 2 варианта развития событий:

- Сильно просевшие цены на сырье и энергоносители в совокупности с сохранением относительной силы экономики США и запуском программы LTRO от ЕЦБ смогут в достаточной мере поддержать экономику еврозоны и остановить её падение.

- Под влиянием глобального монетарного ужесточения мировая экономика (за исключением Европы) замедлится сильнее, чем ожидается, что ударит по еврозоне, а продление квот ОПЕК+, которые вступают в силу в январе, временно поднимут цены на энергоносители и окончательно добьют экономику.

Я полагаю, что 2-ой вариант случится с бОльшей вероятностью, т.к.:

- Продление квот ОПЕК+ уже принято и сокращение добычи начнет действовать с января 2018 года. Вероятно, это временно оставовит снижение цены на нефть и другие энергоносители. Это негативно отразится на еврозоне.

- Европа сильно зависит от экспорта и, вероятно, поэтому программы QE не оказали на экономику такого же эффекта, как например в США, поскольку нет смысла производить больше товаров, чем может купить потребитель. И поэтому дешевые кредиты не так важны, как развитие стран, импортирующих товары Европы. Именно поэтому программа LTRO может не сработать.

Монетарная политика ЕЦБ

По аналогии с той концепцией теневой процентной ставки, которая была предложена в первой части, на рисунке ниже изображена теневая ставка для евро. С учетом 4,68 трлн евро, на которые ЕЦБ выкупил активов за время всех QE, реальная депозитная ставка по евро равна не -0,4%, а -6,17%. При этом, держа в уме первую часть настоящей статьи, нельзя однозначно сказать, что денежные вливания способствуют росту экономики.

Глава ЕЦБ Марио Драги недавно сообщил, что программа выкупа активов закончена. Поэтому в дальнейшем (если LTRO запускать не будут) ставки должны прекратить падение.

Кстати, в своем заявлении председатель ЕЦБ отметил, что внешний спрос слабеет, что способствует падению инфляционных проявлений. А вопрос о поднятии ставки ещё долго не встанет, на мой взгляд. Как минимум 2 года. Совокупная инфляция к октябрю достигала 2,2%, однако core-инфляция (очищенная от влияния цен на энергоносители и продуктов питания) не поднималась выше 1,2% с начала 2013 года.

Выводы

При дальнейшем замедлении мировой экономики еврозону ждет довольно жесткий вариант дефляционного кризиса, из которого выбраться будет тяжело (уже тяжело).

Я полагаю, что выход Великобритании из ЕС — это только начало и в ближайшие 10 лет мы увидим другие прецеденты на выход из ЕС. В первую очередь из-за разной структуры экономики, что подразумевает разные курсы валют. Но это тема для другого исследования.

Политика ЕЦБ в 2019 году однозначно останется стимулирующей (на текущем уровне), а фондовые индексы Европы продолжат снижение или в лучшем случае будут стагнировать, т.к. экономика падает, а глобальное монетарное ужесточение будет только усиливаться.

Одним из положительных выходов из ситуации для еврозоны может стать дальнейшая девальвация евро. Это подстигнет внешний спрос на товары и поднимет инфляцию.

Евро, как валюта со всех сторон выглядит слабо: монетарная политика давит евро вниз, экономика падает, а в том же долларе ставки значительно выше.

Подводя итог, я считаю, что инвестиции в любые активы еврозоны в 2019 году выглядят сомнительно, в том числе сомнительно смотрится евро, если рассматривать эту валюту, как safe-haven.

Удачных инвестиций!

Сайт: http://arcanis.ruБлог ВК: https://vk.com/arcanisinvestments

Albert Rudolfovich23 декабря 2018, 16:44а вы продаете до какого значения евробакса?0

Albert Rudolfovich23 декабря 2018, 16:44а вы продаете до какого значения евробакса?0