Тестирование модели бычье поглощение на исторических данных

Тестирование модели бычье поглощение на исторических данных

В данной статье нас интересует возможность проверить на исторических данных эффективность использования модели бычье поглощение для прогнозирования будущего движения цены. Модель бычье поглощение выглядит примерно так, как показано на Рис. 1.

Рис. 1. Модель бычье поглощение.

Эта модель возникает тогда, когда выполнены следующие три условия:

1. На рынке есть ярко выраженная нисходящая тенденция.

2. Тело первой свечи черное (цена открытия больше цены закрытия), а второй свечи белое (цена открытия меньше цены закрытия).

3. Тело второй свечи поглощает тело первой.

Перед тем, как переходить к расчетам, необходимо определиться с тем, как мы будем определять нисходящую тенденцию. Для начала дадим определение индикатора RSI. Индикатор RSI вычисляется по формуле:

RSI = 100 * Сумма U / (Сумма U + Сумма D), где

Сумма U – сумма всех U за расчетное количество дней;

Сумма D – сумма всех D за расчетное количество дней;

U = цена сегодняшнего закрытия — цена вчерашнего закрытия, если цена закрытия сегодня выше, чем вчера, иначе 0;

D = цена вчерашнего закрытия — цена сегодняшнего закрытия, если цена закрытия сегодня ниже, чем вчера, иначе 0.

При этом если Сумма D = 0, т.е. за весь расчетный период цена только росла, то считаем, что RSI = 100.

В данной статье будем считать, что тенденция является нисходящей, когда индикатор RSI <= 30. При этом RSI будем рассчитывать за 10 последних торговых дней (2 последние торговые недели).

Прежде, чем перейти к тестированию эффективности использования модели бычье поглощение на исторических данных, давайте определимся, как мы будем оценивать результаты покупки с использованием этого индикатора. Т.е. как мы будем определять, правильно ли определил этот индикатор рост или нет. Я предлагаю устанавливать стоп-лосс и тэйк-профит на уровне одной среднедневной волатильности по акции за 10 дней (волатильность – это разница между максимальной и минимальной ценой дня). Например, если после нашей покупки акция выросла на одну среднедневную волатильность за 10 дней, мы считаем, что модель бычье поглощение дала верный сигнал, а если цена упала на одну среднедневную волатильность за 10 дней, то считаем, что модель бычье поглощение дала сигнал ошибочный.

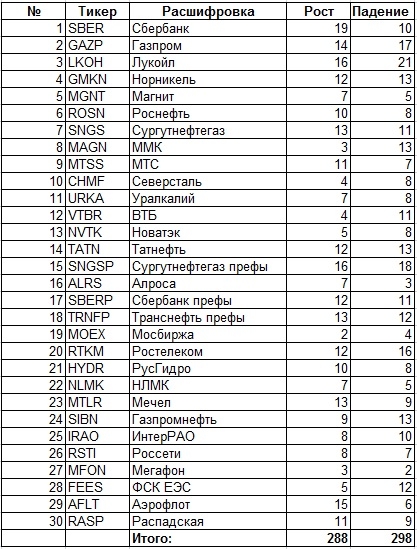

Теперь у нас все готово для того, чтобы проверить на исторических данных эффективность использования модели бычье поглощение для прогнозирования будущего движения цены. Итак, я собрал статистику по 30 наиболее ликвидным бумагам МосБиржи за период с начала торгов по каждой бумаге и по 30 декабря 2016 года (т.е. если Лукойл торгуется на ММВБ с 22 сентября 1997, а Газпром с 23 января 2006, то статистика по Лукойлу берется с 22.09.1997 по 30.12.2016, а для Газпрома с 23.01.2006 по 30.12.2016). Статистика использовалась дневная, т.е. в качестве максимальной, минимальной цены, а также цен открытия и закрытия использовались цены одного торгового дня. Ниже приведена таблица тестирования модели бычье поглощение на дневном интервале (таблица 1).

Таблица 1. Результат тестирования модели бычье поглощение

Итак, по результатам тестирования мы видим, что бычье поглощение чаще давало ошибочный сигнал для покупки (288 правильных предсказаний против 298 ошибочных).

Какие же выводы отсюда можно сделать? Выводов на самом деле несколько. Итак:

- По результатам проведенного тестирования точность прогноза движения цен на основе модели бычье поглощение можно считать неудовлетворительной, т.к. точность предсказания не превысила статистическую погрешность в рамках 50% вероятности.

- При определении эффективности использования модели бычье поглощение для прогнозирования будущего движения цены были произведены расчеты на большом количестве разнообразных параметров (использовались различные параметры покупки/продажи, а также различные значения стоп-лосса и тэйк-профита) и ни в одном случае не удалось добиться точности прогноза, существенно превышающей 50%.

- Учитывая пункты 1-2 можно сделать следующий вывод: построить эффективную торговую систему ТОЛЬКО на основе модели бычье поглощение представляется, на мой взгляд, крайне сложной, а, скорее всего, просто невыполнимой задачей.

Берегите свои деньги! Торгуйте грамотно!

1) почему индикатор rsi вдруг стал показывать тренды? он показывает всего лишь процент зеленых свечек.

другими словами, почему вы решили, что если зеленых свечек больше/меньше, то это обязательно тренд по Чарльзу Доу?

2) если вы выставили одинаковый стоп и тейк-профит, то вероятность достижения стопа или тейк-профита будет 50% с какой-нибудь погрешностью

3) почему был выбран период 10 дней для волатильности? где обоснование?

4) результаты в выводе 1 подтверждают мой пункт 2

5) не приведен исходный код тестирования для вывода 2, не приведены параметры и цели

Но для отдельных акций (SBER, AFLT) может и сработать, на более длинном периоде наблюдений.