5 шагов при выборе акций

«Если дела идут хорошо, акции, в конечном счете, следуют за ними».

У. Баффет

При составлении личного инвестиционного портфеля, инвестор всегда сталкивается с одной и той же проблемой – как выбрать компанию, в которую инвестировать? Из этого вытекают вопросы о надежности, рисках деятельности компании, а также непонимании профессиональной терминологии.

Чтобы развеять страхи и помочь начинающему инвестору, я укажу 5 шагов, которые можно использовать для составления личного инвестиционного портфеля, который на практике приносит 15-20% годовых. Каждый шаг обозначает критерий отбора объекта инвестирования, который должен быть использован для «отсеивания» ненужных акций.

Для того, чтобы осознанно инвестировать в ценные бумаги, необходимы знания. Знания бывают разные. На этом этапе нам необходимо оценить актив с точки зрения нашего профессионального (в рамках своей сферы деятельности) и бытового опыта.

Что нужно здесь оценивать?

— понимаем ли мы, на чем основана деятельность компании

— понимаем ли мы внутренние процессы деятельности компании (необязательно в подробностях)

— пользуемся ли мы услугами этой компании

Приведу пример: Вы врач, понимаете, как работают частные клиники и фармацевтические компании, в том числе пользуетесь услугами некоторых из них. Также используете банк для хранения денег и услуги компании МТС в качестве мобильного оператора.

Таким же образом распределяет инвестиции и У. Баффет. Например, он долгое время не инвестировал в компании IT сектора, поскольку не пользовался компьютером.

2 шаг – «Сроки жизни компании»

Достаточно субъективный момент, но значительный. Здесь необходимо оценить с нашей точки зрения, сколько компания будет существовать и работать, будет ли спрос в будущем на товар либо услугу, производимую/предоставляемую компанией.

Мы же не будем инвестировать в то, что просуществует полгода…

3 шаг – «Конкурентное преимущество»

В рамках этого шага нам нужно выявить 3 важных характеристики:

— есть ли у компании уникальная технология производства либо сервис, если это услуга

— есть ли уникальный и разрекламированный бренд

— существует ли неоспоримость качества и монополии на рынке этой компании

Пример приведу с компанией «Coca-cola» — куда бы ты не приехал, там есть этот напиток.

4 шаг – «Руководство компании»

Очень сложно отслеживаемый этап, особенно у нас в России, но всё же необходимо его учитывать.

Мы никогда не сможем знать точно всю «подноготную», но можем оценить несколько характеристик:

— послужной список

— разумность публичных выступлений и высказываний

— направленность деятельности в сторону акционеров

Отмечу последнюю характеристику как одну из основополагающих для получения дохода. Если руководство компании не стремится зарабатывать деньги для акционеров, будь то дивиденды или рост капитализации, ни в коем случае не покупайте эти акции!

5 шаг «Показатели финансовой отчетности»

Шаг, с которого чаще всего многие начинают.

На этом этапе не нужно понимать все цифры, что есть в финансовых отчетах. Необходимо отследить только 2 показателя по 3-м критериям за последние 5 лет.

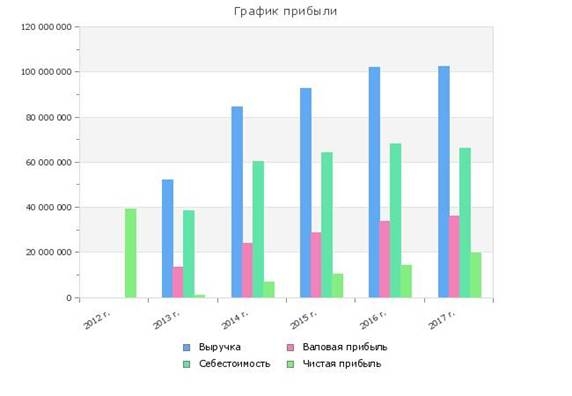

Показатели:

— выручка

— чистая прибыль

Критерии:

— наличие тенденции к росту (тренда)

— стабильность показателей

— возможность дальнейшего масштабирования

Отмечу последний критерий, как, может быть, наименее понятный. Возможность дальнейшего масштабирования обозначает, что компания сможет осилить увеличение объемов заказов без каких-либо дополнительных проблем (дефицит, остановка производства, недостаток кадров и тд.).

Сквозь призму этих 5 шагов мы «просеиваем» акции всех компаний и на выходе получаем 3-5 «замечательных» актива, в которые мы сможем спокойно инвестировать.

Инвестируйте разумно!

Подписывайтесь на мойTelegram канал.

Пользуясь случаем приглашаю всех на мой вебинар «5 способов для размещения денег на новогодние праздники», на котором расскажу о биржевых инструментах, способных помочь разместить наши накопления под максимальную ставку.