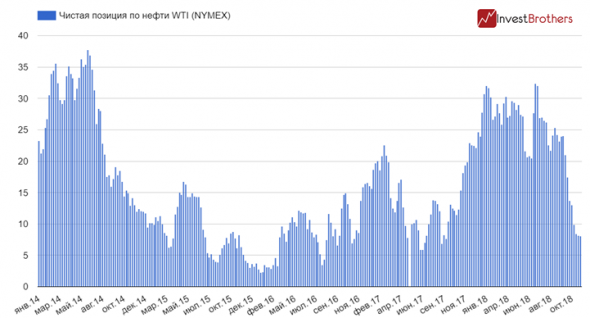

Спекулянты распродают нефть темпами 2014 г.

Правда, на этой неделе инвестиционные фонды сделали паузу в сокращении длинных позиций по нефти.

По состоянию на 27 ноября в портфелях хедж-фондов находилось 232,9 тыс. длинных и 77,8 тыс. коротких позиций по нефти марки WTI. За наделю их объем сократился на 5,8 тыс. и на 9,7 тыс. контрактов соответственно.

С июльских максимумов сумма длинных позиций опустилась на 218,7 тыс. контрактов, а объем коротких вырос на 60,4 тыс. контрактов. То есть, всего за четыре с половиной месяца фонды продали нефти примерно на 18,7 млрд долларов.

Тем самым, их чистая позиция снизилась до 155 тыс. контрактов или до 8,1 млрд долларов. Для сравнения в июле этот объем был равен 32,1 млрд долларов.

В последний раз так мало на рост «черного золота» ставили в сентябре 2017 г.

Резюме

С 2014 г. сумма чистой длинной позиции падала минимум до 2,2 млрд долларов, то есть от текущих уровней это примерно 5,9 млрд или около 118 тыс. контрактов.

Обратив внимание на динамику «ставок» хедж-фондов, в глаза бросается скорость распродаж. К примеру, в момент обвального падения котировок сырья в 2014 г. (с июня 2014 г. по январь 2015 г.) чистый «лонг» сократился на 194,3 тыс. контрактов. При средней цене на нефть в 97 долларов за бочку получится 18,8 млрд долларов, почти как и сегодня.

Правда четыре года назад цены рухнули на 59%, тогда как этой осенью лишь на 30%.

Хотя с 2006 г. чистая позиция ни разу не превращалась в «короткую», теоретически фонды могут сделать ставку на падение котировок, но без откатов такое вряд ли возможно. Поэтому, на наш взгляд, с фундаментальной точки зрения назрел серьезный отскок.

Другая статистика:

Может быть интересно: