30 ноября 2018, 17:01

НЛМК запомнился в 2018 году сильными результатами и щедрыми дивидендами - Велес Капитал

Возобновление покрытия

Рекордная EBITDA и FCFF по итогам 2018 г. EBITDA НЛМК за 9 месяцев 2018 г. выросла на 47% г/г до 2 742 млн – это самый высокий прирост показателя среди отчитавшихся за этот период российских металлургов. Темп роста свободного денежного потока был также самым высоким в секторе – 43% г/г. Основными предпосылками сильных результатов стали рост цен на сталь и ослабление рубля на фоне улучшения продуктовой корзины компании, а также меры по повышению эффективности производства. По итогам года мы прогнозируем EBITDA компании в размере 3,7 млрд долл. (+39% г/г) и свободный денежный поток в размере 2,1 млрд долл. (+62% г/г).

Низкая долговая нагрузка . НЛМК придерживается консервативной финансовой политики: чистый долг на конец сентября 2018 г. составил 865 млн долл. против 743 млн долл. годом ранее. Соотношение «Чистый долг/EBITDA» находится на уровне 0,25х. Долговая нагрузка может незначительно увеличиться в ближайшие годы из-за роста Capex, но потенциал до достижения критического значения очень большой.

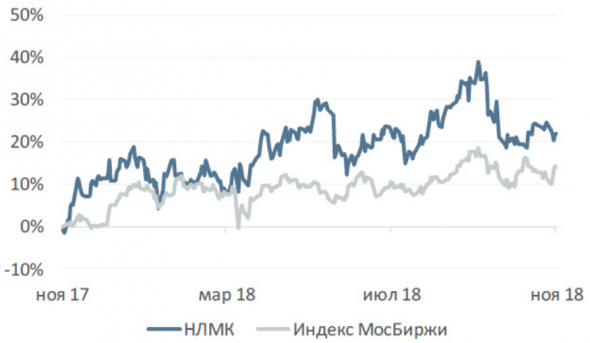

Источник: данные биржи; оценка Велес Капитал

Рост инвестпрограммы. НЛМК сообщил о начале активной инвестиционной фазы в 2019 г. и ожидаемом росте Capex, при этом основные затраты пойдут на капремонт текущих мощностей, который компания должна проводить раз в несколько лет. НЛМК не раскрывает детали инвестпрограммы в части новых мощностей, отмечая, что кратного роста Capex не произойдёт, и что он будет сопоставим с показателями за предыдущие периоды. Подробная информация будет представлена в начале следующего года на презентации стратегии развития.

ИК «Велес Капитал»

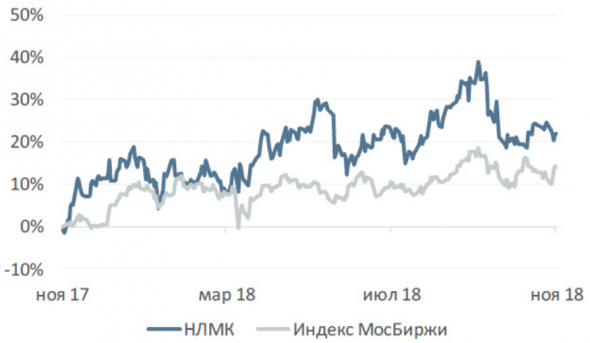

НЛМК запомнился в 2018 г. сильными финансовыми результатами и щедрыми дивидендами благодаря хорошей рыночной конъюнктуре и высокой операционной эффективности. На протяжении всего года акции компании показывали стабильный рост и, согласно нашим расчетам, потенциал реализован не полностью.

В начале 2019 г. НЛМК представит стратегию развития на ближайшие годы, что приведет к переоценке рынком перспектив роста компании. До этого момента мы присваиваем акциям НЛМК целевую цену в размере 199 руб. и рекомендацию «Покупать» с потенциалом роста 24% от текущего значения.

Рекордная EBITDA и FCFF по итогам 2018 г. EBITDA НЛМК за 9 месяцев 2018 г. выросла на 47% г/г до 2 742 млн – это самый высокий прирост показателя среди отчитавшихся за этот период российских металлургов. Темп роста свободного денежного потока был также самым высоким в секторе – 43% г/г. Основными предпосылками сильных результатов стали рост цен на сталь и ослабление рубля на фоне улучшения продуктовой корзины компании, а также меры по повышению эффективности производства. По итогам года мы прогнозируем EBITDA компании в размере 3,7 млрд долл. (+39% г/г) и свободный денежный поток в размере 2,1 млрд долл. (+62% г/г).

Низкая долговая нагрузка . НЛМК придерживается консервативной финансовой политики: чистый долг на конец сентября 2018 г. составил 865 млн долл. против 743 млн долл. годом ранее. Соотношение «Чистый долг/EBITDA» находится на уровне 0,25х. Долговая нагрузка может незначительно увеличиться в ближайшие годы из-за роста Capex, но потенциал до достижения критического значения очень большой.

Источник: данные биржи; оценка Велес Капитал

Рост инвестпрограммы. НЛМК сообщил о начале активной инвестиционной фазы в 2019 г. и ожидаемом росте Capex, при этом основные затраты пойдут на капремонт текущих мощностей, который компания должна проводить раз в несколько лет. НЛМК не раскрывает детали инвестпрограммы в части новых мощностей, отмечая, что кратного роста Capex не произойдёт, и что он будет сопоставим с показателями за предыдущие периоды. Подробная информация будет представлена в начале следующего года на презентации стратегии развития.

Мультипликаторы. Исходя из консенсус-прогноза Bloomberg, НЛМК несколько переоценен по мультипликатору EV/EBITDA 2018 и P/E 2018, которые составляют для компании 4,6х и 7,1х против рыночной медианы 4,4х и 6,7х. Мультипликаторы компании на 2019 г. примерно на 12% превышают медиану.Сидоров Александр

Прогнозы. Мы прогнозируем снижение рентабельности EBITDA НЛМК с 31% в 2018 г. до 30% и 29% в 2019 и 2020 гг. соответственно как следствие снижения доходов в сегменте плоского проката и в американском дивизионе. Поддержку окажут сильные продажи в сортовом сегменте, при этом небольшой рост будет демонстрировать сегмент добычи и переработки сырья.

Дивиденды. НЛМК планирует удерживать высокую дивидендную доходность акций, так как рост капзатрат будет умеренным. По нашим расчетам, показатель по итогам 2018 г. с учетом уже выплаченных дивидендов составит 14%. В следующем году мы прогнозируем снижение дивидендной доходности акций до 11,5% на фоне ожидаемого снижения финансовых результатов и роста капзатрат. Мы считаем акции НЛМК идеальным выбором для инвесторов, ориентирующихся на акции с высокими дивидендами, так как по сравнению с другими представителями сектора для НЛМК существенно ниже риск падения дивидендной доходности благодаря крайне низкой долговой нагрузке и менее масштабной инвестпрограмме на ближайшие годы.

ИК «Велес Капитал»

0 Комментариев

Читайте на SMART-LAB:

🔒 Что скрывает под собой доходность

Как узнать, какой актив показал себя успешнее на дистанции? Сравнить их исторические доходности. Но у этого показателя есть два существенных ограничения: 🔵Прошлая доходность не гарантирует...

15:34

X5 проведёт вебкаст по результатам 2025 года

Друзья, всем привет! Рады пригласить вас на вебкаст, посвящённый финансовым результатам X5 за 2025 год. В ходе звонка мы подведём итоги 2025 года, расскажем о рыночных тенденциях и прогрессе Х5 в...

16:13