Ненормальные опционщики

Огромное человеческое спасибо всем, кто участвовал в обсуждении нормальности рынка и матожидания. Надеюсь, оно было полезно не только мне и количество людей осознавших, что "реальный рынок НЕ является лог-нормальным случайным блужданием" (даже с оговорками про нормировку на текущую волатильность по причине ненаблюдаемости последней) увеличилось.

Но опционщики — парни ловкие (а девушки еще и красивые).

Дело в том, что опционные позиции — это на самом деле преобразования функции плотности рыночного распределения. Давно грезил этой мыслью (собственно, идея достаточно очевидна и бесспорна). Но только недавно (в том числе благодаря обсуждениям природы рынка) удалось продвинуться в этом направлении.

Давайте достанем из старого шкафа старую поеденную молью модель Блека-Шолза . Принудительно перенесемся в этот сказочно прекрасный мир, в котором рынок является лог-нормальным броуновским блужданием и построим в этом прекрасном сверкающем мире парочку позиций. Начнем с простого, потом усложним и, надеюсь, сила искусства будет достаточна, чтобы даже у великих ( А. Г. ) не было сомнений и возражений, что опционщики живут в существенно негауссовом мире . Настолько негауссовом, что его нельзя назвать даже "нестационарно нормальным".

Стартовые условия

- до экспирации ровно 1 год ( dT = 1 )

- текущая цена фьючерса Fo = 100 000

- волатильность 30% годовых ( sigma = 0.3 )

- центральный страйк K = 100 000

- безрисковая ставка 0 (как обычно для опционов на фьючерсы)

Размышляем и делаем выводы.

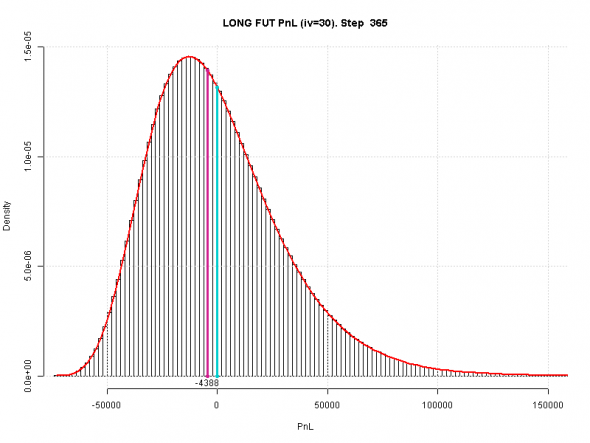

1. Купленный фьючерс

Это очередной привет всем долгосрочным инвесторам. Мало того, что в мире БШ Вы сидите под отрицательным дрейфом цены, так еще и позиция уходит в минус больше, чем в половине случаев. На (-4400) или хуже.

Хуже всего, что на самом деле финрез инвестора, грубо говоря, "какой угодно". И чем больше времени держать лонг, тем шире будет становиться этот колокол.

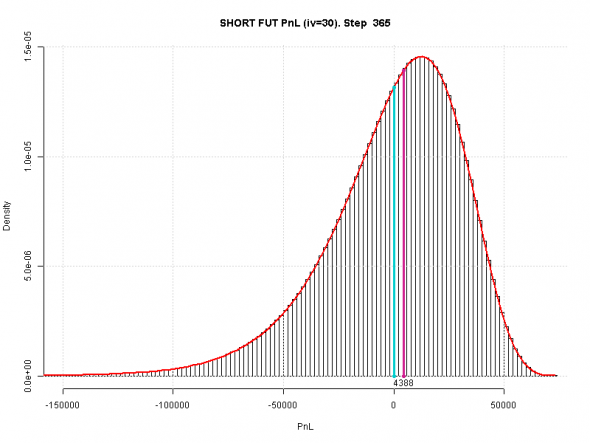

2. Проданный фьючерс

Распределение проданного фьючерса недвусмысленно объясняет, почему эти позиции называют короткими. Зашортил, чуть-чуть подержал, закрыл с прибылью. Потому что если держать шорт долго, то он может принести убыток бОльший, чем первоначальная цена продажи. Например, (-150 000).

И еще из этого графика видно, почему многие гуру любят давать сигналы именно на шорт. Что бы ни случилось — всегда говорят, что "скоро упадет". Потому что сигнал на шорт, взятый без учета величины возможного убытка, автоматически сбывается где-то примерно в 55% случаев. То есть можно с чистой совестью утверждать, что "я чаще прав, чем ошибаюсь".

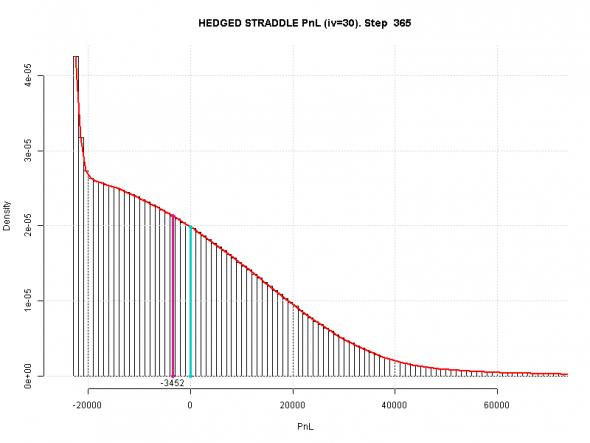

3. Купленный стреддл на-деньгах

Но возвращаемся к опционам.

Второе, что приходит в голову — купленный стреддл на-деньгах (захеджированный в первый момент времени).

Медиана поднялась с (-4400) до (-3500). Жестко отграничен убыток размером первоначальной премии (примерно 24 000 для позиции +1 пут +1 колл). Достижимые прибыли не очень сильно упали. По-прежнему можно стать обладателем чистой прибыли в размере 1-2 первоначальные премии (удвоение ставки позиции за год!).

Это распределение не похоже на классический колокол. Оно явно не нормальное. Оно явно не лог-нормальное.

То есть покупатель стреддла связывает жизнь своего депозита с крайне ненормальным распределением.

Без подробностей скажу, что внимательное отслеживание судьбы этой позиции показывает, что она сначала проваливается в минус и довольно долго там находится. Медиана может опуститься до (-5000), но затем начинает расти до (-3500).

Из этого также следует, что при работе с купленным стреддлом надо сидеть в нем как можно меньше. Взял, подержал, получил хорошую прибыль — зафиксировал. Нет — борешься за нуль в лучшем случае.

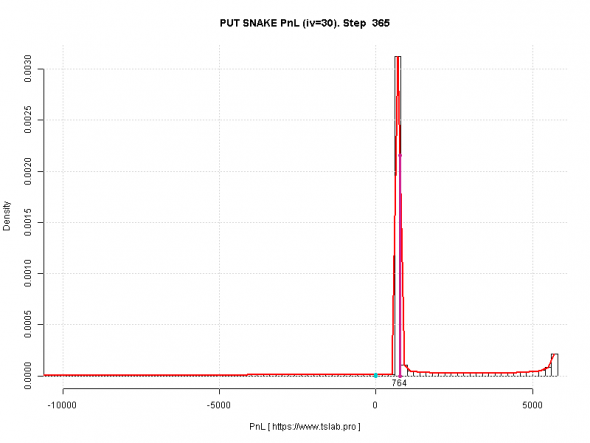

4. Опционная змея (на путах)

Крайняя степень искажения распределения. Исходный колокол превратился в двумодальное распределение с исчезающей вероятностью убытка на день экспирации (правда, размер этого убытка может в 10 и более раз превосходить самую вероятную прибыль).

Сначала хотел разместить на СЛ анимированный GIF с эволюцией этого распределения, но он занимает порядка 3 МБ и решил не издеваться над пользователями мобильных устройств. =) Залил на ютуб.

Всех заинтересовавшихся приглашаю продолжить обсуждение трансформаций распределения на вебинаре, который состоится завтра 29 ноября 2018 года в 11:00 на платформе Красный Циркуль.

Пишите какие еще позиции Вы хотели бы посмотреть? Даже если не смогу сделать анимацию за вечер, отвечу в комментарии. Или еще как-нибудь свяжемся.

ПС Чтобы не было разочарований: динамическое дельта-хеджирование еще не научился делать. До завтра 100% никаких позиций с динамическим ДХ не будет разобрано.

ППС Видеозапись вебинара (звук с дефектами, прошу прощения)

Это — толстый зверёк! Полный песец!

Мосбиржа просто убила их, опционы. Я всегда, год за годом сам топил за них. За опционы. Но когда я, не сумев закрыть левую ногу, в моменте прояпал 275 000 рублёв, я в них плюнул. На данный момент, отбился до «минус полтинника» по ЛЧИ.

Блин, Друже, никому и нихера тут не нужны мозги. Биржа топит. Перестраиваемся играть за крупье. Против стола.