Обвал фондовых рынков может продолжиться

Волатильность на рынках акций перекинулась на рынки облигаций, причем нервозность стала проявляться во всем мире.

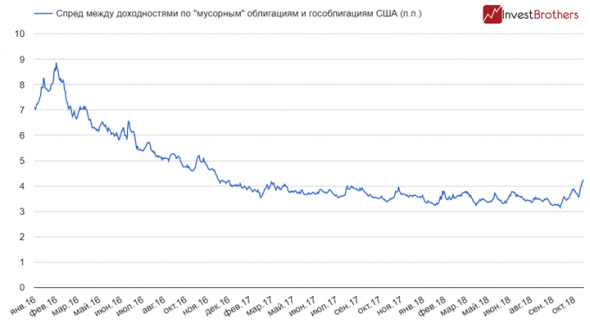

В понедельник спреды между «мусорными» и государственными облигациями США выросли до 4,25 процентных пунктов, чего не было с декабря 2016 г.

Столь серьезное увеличение разницы в доходностях произошло впервые с начала ужесточения монетарной политики в США. Спреды расширяются из-за того, что инвесторы «бегут» в качество и покупают американские «трежериз».

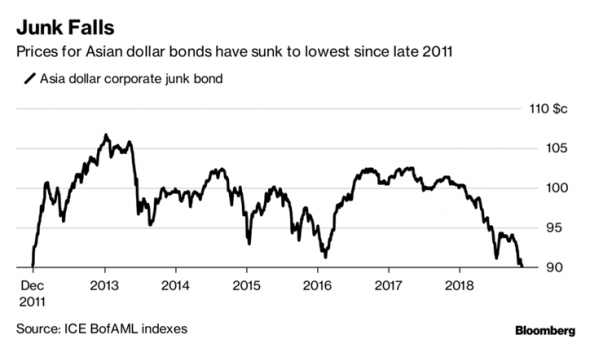

Кроме того, цена «мусорных» облигаций падает и в Азии. Их стоимость снизилась до 90% от номинала. В последний раз такое наблюдалось в 2011 г.

Таким образом, нервозность инвесторов стала проявляться практически на всех рынках, что вызывает серьезные опасения, так как главный пузырь раздут не на рынках акций, а на рынках долга.

Получается, что действия ФРС США уже начали сказываться на стоимости заимствования для корпоративного сектора.

Резюме

Если регулятор Соединенных Штатов не сделает перерыв в своих действиях, то рынки могут провалиться еще сильнее.

Исходя из исторических параллелей, тряска на долговых рынках может продлиться примерно три месяца, после чего произойдет успокоение (уже прошло где-то полтора месяца). Традиционно рынки акций приступают к падению немного раньше, чем на долговых рынках начинают расти спреды. Также они с опережением возвращаются к росту. Тем самым, можно предположить, что к середине декабря американские индексы будут готовы к отскоку. Возможно, перед этим произойдет «тотальная» распродажа.

Начало следующего года тоже может быть положительным для рынков, но это будет всего лишь передышка. Насколько долго она продлится будет зависеть от действий ЦБ.

Ссылка на статью

Другая статистика:

Может быть интересно:

Replikant_mih21 ноября 2018, 15:28Чтобы что-то продолжилось, оно должно сначала начаться))).0

Replikant_mih21 ноября 2018, 15:28Чтобы что-то продолжилось, оно должно сначала начаться))).0