09 ноября 2018, 12:16

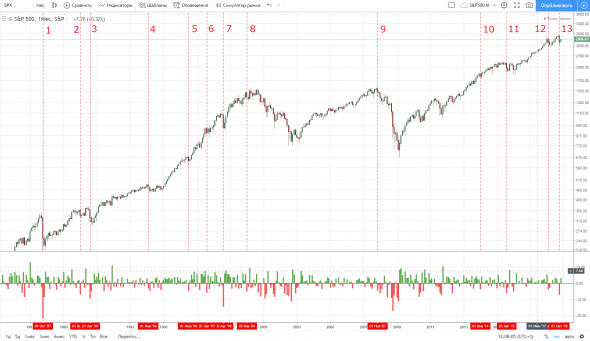

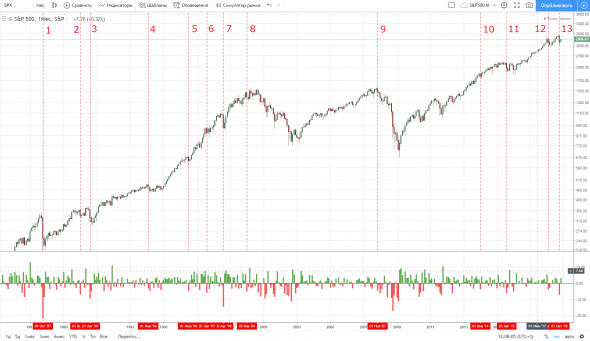

Положение американского рынка акций (S&P500) в ретроспективе

1. Открываем tradingview.

2. Строим график SPX месячный.

3. Делаем правую шкалу логарифмической

4. Кидаем вниз индикатор «Percent Change Bar Chart», созданный там по моей наводке.

5. Ищем все месяцы, когда:

5а. рынок только что достиг исторического максимума

5b. упал за месяц более чем на 5%.

ссылка на чарт тут: https://ru.tradingview.com/chart/BERwU0xk/

Ну а дальше, постарайтесь ответить на вопросы:

1. Какие вообще экономические и другие индикаторы мы можем использовать, для того, чтобы сравнить текущий момент с предыдущими?

2. На какой период (1-12) в прошлом больше всего похож текущий момент с точки зрения экономики, ставок и прочих индикаторов?

3. Есть ли что-то общее между текущим моментом и самыми опасными ситуациями №8 и №9?

4. Что будет в течение следующих 12 месяцев?

Мне кажется, что в ответах на эти вопросы может быть весьма немало денег:)

upd. любопытно кстати, что в эти 13 случаев ни разу не попал период апрель-июль.

2. Строим график SPX месячный.

3. Делаем правую шкалу логарифмической

4. Кидаем вниз индикатор «Percent Change Bar Chart», созданный там по моей наводке.

5. Ищем все месяцы, когда:

5а. рынок только что достиг исторического максимума

5b. упал за месяц более чем на 5%.

ссылка на чарт тут: https://ru.tradingview.com/chart/BERwU0xk/

Ну а дальше, постарайтесь ответить на вопросы:

1. Какие вообще экономические и другие индикаторы мы можем использовать, для того, чтобы сравнить текущий момент с предыдущими?

2. На какой период (1-12) в прошлом больше всего похож текущий момент с точки зрения экономики, ставок и прочих индикаторов?

3. Есть ли что-то общее между текущим моментом и самыми опасными ситуациями №8 и №9?

4. Что будет в течение следующих 12 месяцев?

Мне кажется, что в ответах на эти вопросы может быть весьма немало денег:)

upd. любопытно кстати, что в эти 13 случаев ни разу не попал период апрель-июль.

Читайте на SMART-LAB:

Долгосрочное инвестирование умерло. В этот раз - без "но". Хороших новостей не будет

Увеличение капитала посредством инвестирования в доли компаний всегда основывалось на двух тезисах

(1) компания сможет на длительном интервале времени (десятки лет) производить...

27.02.2026

Как на самом деле используют ИИ в алготрейдинге

Если первая часть моего репортажа по конференции алготрейдеров в Москве была об инфраструктуре, то вторая часть будет про искусственный интеллект. ИИ в 2026 году это неполноценная замена...

27.02.2026

Как раз сейчас мои айтишники занимаются аналогичными исследованиями. Достаточно успешно.

И ваш топик подтверждает важность поставленной задачи.

Потому что,

в ответах на эти вопросы может быть весьма немало денег.

smart-lab.ru/blog/371921.php

Кстати, там подтверждение, что Ларри Вильямс каждый год в своих прогнозах использует именно эти методы Бредли (сайдерограф).

По мнению Джеймса Рикардса могут быть созданы хедж-фонды, которые могут использоваться для спускового крючка для кризиса, т.к. потери фонда будут ограничены, а профит от этого могут иметь другие страны, в первую очередь Китай, и этот профит имеет геополитическую ценность, а не денежную. Если же у фондов достаточно денег для дальнейшего усреднения на просадках, то аптренд может продолжиться.

Но деньги же в фонды идут от инвесторов, которым не интересны банковские вклады и облигации ввиду низкой процентной ставки, поэтому они готовы искать более рискованные возможности для инвестиций. Если ставка будет расти, то инвесторы могут быть готовы переложиться в облигации и банки, что вызовет отток денежных средств от фондов, что уменьшит их возможности для усреднения.