Дивиденды2018.Огорчения

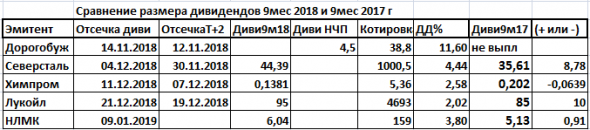

В таблице приведены сравнительные данные по размерам дивидендов за 9м2017 и 9м2018 годов. Как видите, дивиденды за 9м2018 года выше практически по всем обьявленным компаниями дивидендам.

Такая ситуация, безусловно, радует, но настораживает наметившаяся тенденция к снижению цен заказчиками трубной и металлургической продукции.

Конечно же, тон задает самый крупный в России заказчик: Газпром. Цитирую:

Москва. 15 октября 2018г. INTERFAX.RU — Ни один поставщик труб большого диаметра не заявился на тендер «Газпрома» на поставку ТБД для участка Ковыкта-Чаянда экспортного магистрального газопровода в Китай «Сила Сибири», сообщается в материалах системы госзакупок.

В середине сентября ООО «Газпром комплектация» объявило пять запросов предложений на поставку 601,904 тыс. тонн ТБД на общую предельную сумму 47,415 млрд рублей. Получатель груза — заказчик строительства «Силы Сибири» — ООО «Газпром трансгаз Томск». Срок поставки — первый квартал 2020 года.

В понедельник «Газпром» опубликовал протоколы всех пяти закупок: «На участие в запросе предложений заявок не представлено. Комиссия… решила признать запрос предложений несостоявшимся», — говорится во всех пяти протоколах.

Да, тендеры не состоялись по причине низких цен, которые предложил трубникам Газпром, но поставщикам однозначно придется пойти на снижение цен по контрактам

Думаю, что подавляющее большинство заказчиков трубной и металлургической продукции ведут переговоры с нашими металлургами и трубниками о стабилизации и снижении цен. Это начало тенденции по стабилизации и снижению чистой прибыли в этих секторах.

Ещё один сектор, где высокая вероятность стабилизации и снижения дивидендов это компании с госучастием.

На фоне многих факторов, таких как высокие цены на нефть, увеличение ставки НДС и т д бюджет РФ сверстан с профицитом, и такой острой необходимости в получении дивидендов от госкомпаний для его пополнения уже нет.

Первым кандидатом на стабилизацию на уровне прошлого года или снижение станет ВТБ. Цитирую:

18 октября 2018г. FINMARKET.RU — Россия не собирается докапитализировать госбанки в свете дополнительных требований по капиталу в рамках «Базеля III», следует из заявлений первого вице-премьера, министра финансов Антона Силуанова. Но банки при этом могут рассчитывать на поблажки в части дивидендных выплат. А.Силуанов высказал надежду на взвешенное решение регулятора, который, по его словам, может «творчески» применять Базель.

Тему дополнительных требований к капиталу системообразующих банков в последнее время неоднократно поднимал Андрей Костин, глава ВТБ, которому, по собственным оценкам, эти требования обойдутся в 450 млрд рублей за 3 года. Направлять 50% прибыли на дивиденды, не иметь возможности выхода на рынок и увеличивать капитал в рамках регуляторных требований одновременно сложно, нужно найти компромисс или по дивидендам, или по требованиям к капиталу, заявлял А.Костин «Интерфаксу» в начале октября. «Прибыль, во всяком случае ВТБ, значительная часть — 50% — идет, вы знаете, по требованию Минфина, на дивиденды, поэтому, конечно, одновременно платить 50% (прибыли в виде) дивидендов и не иметь выхода на рынок, и при этом увеличивать так капитал будет сложно. Поэтому какой-то компромисс надо искать: может быть, по дивидендам, может быть, по капиталу», — сказал глава ВТБ.

«Из бюджета мы не планируем принимать решение о докапитализации ВТБ, это точно. Но мы видим, что ЦБ, руководствуясь нормами Базеля, вводят надбавки к капиталу для системообразующих банков, и ВТБ попадает в эту категорию. Поэтому ВТБ требуется дополнительная защита капитала, будем смотреть, как нам выполнять требования, которые регулятор вводит дополнительно со следующего года к таким системообразующим банкам», — прокомментировал ситуацию А.Силуанов в беседе с журналистами.

«Центральный банк, я думаю, примет взвешенное регуляторное решение», — заявил первый вице-премьер. На уточняющий вопрос, может ли этим решение стать неприменение требований Базеля, он ответил: «Они могут Базель творчески применять». «Здесь различные пути. В том числе, и такие», — сказал А.Силуанов в ответ на предположение, что выходом может стать послабление в части дивидендов.

Прочитав эту новость, я, конечно же, отправилась на День инвестора ВТБ, на который меня приглашают уже второй раз, но в прошлый раз мне было не интересно, поэтому это было моё первое посещение мероприятий такого плана.

День инвестора состоялся буквально через два дня после интервью Силуанова, 20.10.18.

Об увеличении дивидендов речи не шло, не смотря на значительный рост ЧП и по РСБУ и по МФСО.

Топы ВТБ несколько раз, как мантру, повторили, что постараются удержать дивиденды по итогам 2018 года на уровне дивидендов за 2017 год и несколько раз прозвучало, что ВТБ исторически из года в год старается или увеличивать размер дивиденда на АО, или сохранять его на уровне прошлого года, что и проиллюстрировал график, который я сфотографировал

Я с группой ВТБ уже с 2012 года. Бизнес группы принёс мне немало дивидендов.

Сначала я была акционером Транскредитбанка, который ВТБ24 купил у РЖД. Жесткие нормативы ЦБ РФ позволяли выводить ЧП ТКБ в материнский ВТБ24 в виде дивидендов, свою часть которых я, как миноритарий, и получила.

Затем ТКБ присоединили к ВТБ24 и я стала миноритарным акционером ВТБ24 и тоже получала дивиденды. Когда ВТБ24 присоединили у ВТБ, в январе 2018года я стала акционером ВТБ. Коэффициент конвертации позволил мне заработать на котировках при продаже полученных при конвертации акций.

Я считаю, что такой бизнес, как у ВТБ, по покупке и присоединению банков имеет право на жизнь. Банк выбрал вполне нормальную стратегию расширения покупать и присоединять банк за банком.

В этом году ВТБ купил банк Возрождение. Сейчас ВТБ покупает ПАО Саровбизнесбанк.

Саровбизнесбанк располагается на родине советской атомной бомбы — в до сих пор закрытом городе Сарове Нижегородской области(ЗАТО). Если у вас нет прописки в Сарове, то вам нужна веская причина и от 3 недель до 3 месяцев, чтобы оформить пропуск на вьезд в город.

Попасть в Саров будет посложнее, чем получить шенген и вьехать в шенгенскую зону

Банк создан в 1992году, причем создавался он когда-то именно для обслуживания счетов предприятий атомной отрасли, чем и занимается, объясняет представитель «Росатома»

В декабре 2005 года Саровбизнесбанк присоединил к себе более крупный НСКБ «Гарантия» (Нижний Новгород), в сентябре 2011-го — Нижегородпромстройбанк. Всего СББ имеет более 70 обособленных подразделений (в том числе шесть филиалов) и представлен в 19 населенных пунктах Нижегородской области, а также в Москве, Владимире, Сыктывкаре и Чебоксарах. Среди клиентов банка крупные научные центры, приборостроительные и машиностроительные заводы, торговые и производственные фирмы, предприятия ВПК, энергетики, связи, агропромышленного комплекса, бюджетной сферы. Всего банк обслуживает более 18 тыс. корпоративных и 300 тыс. частных клиентов.

В июне 2017г ПАО «САРОВБИЗНЕСБАНК» стало лауреатом премии «Банковское дело» в номинации «Лучший банк Приволжского федерального округа»

По итогам 2017 года ПАО «САРОВБИЗНЕСБАНК» вошел в топ-20 самых эффективных российских банков по версии портала «Банки.ру».

Банк прибыльный, т е после покупки увеличит ЧП группы по МФСО, а после присоединения, которое планируется к 2020 году, увеличит ЧП ВТБ по РСБУ.

На дне инвестора нам сказали, что в этом году будет завершена покупка ещё одного регионального банка. Название отказались сказать. Я думаю, что это будет Томскпромстройбанк.

Такая бизнес-модель банка ВТБ требует значительного финансирования и на фоне требований ЦБ, о чем я писала выше, скорее всего пострадают дивиденды.

Буду продолжать наблюдать за деятельностью группы.Как говорят аналитики, снижаю рекомендацию самой себе с Покупать до Держать.

Удачных вам дивидендных инвестиций!

Роман Ранний28 октября 2018, 18:10звучит очень оптимистично+2

Роман Ранний28 октября 2018, 18:10звучит очень оптимистично+2 al was28 октября 2018, 19:13не могу отделаться от смысла словосочетания «на дне инвестора»… как «дно инвестора»…+6

al was28 октября 2018, 19:13не могу отделаться от смысла словосочетания «на дне инвестора»… как «дно инвестора»…+6 al was28 октября 2018, 19:56и вообще… прочитал пост… и решил еще добавить шортов0

al was28 октября 2018, 19:56и вообще… прочитал пост… и решил еще добавить шортов0 Кактус28 октября 2018, 20:10Не всегда, видимо, алроса предпочтительнее нюрбы оказалась.0

Кактус28 октября 2018, 20:10Не всегда, видимо, алроса предпочтительнее нюрбы оказалась.0